Author Archive

【令和7年4月施行】プラットフォーム課税でiTunesやGoogle Playの処理が変わる?事業者の実務対応まとめ

令和7年(2025年)4月から、「プラットフォーム課税制度」が始まりました。

これは、国外事業者が日本の消費者向けに提供するデジタルサービスについて、仲介プラットフォーム事業者に消費税の納税義務を課す制度です。

一見すると「消費者向けの制度」に思われがちですが、実は事業者の会計処理や仕入税額控除の判断にも影響があります。iTunes や Google Play 経由の支払、広告費など、見直しが必要な項目が出てくる可能性があります。

プラットフォーム課税の対象となる条件

以下すべてに当てはまる取引が対象です:

- 国外事業者が提供するサービス(例:アプリ・電子書籍・音楽配信など)

- 提供先が日本の消費者

- 特定プラットフォーム事業者(Apple, Googleなど)を通じて提供される

- 対価の支払いもプラットフォームを介して行われる

この場合、実際にサービスを提供するのは海外の事業者でも、消費税の納税義務はプラットフォーム事業者側に発生します。

iTunes・Google Play 経由の支払処理はこう変わる

これまで:

- Apple USAやGoogle LLCなど国外法人からの請求が多く、インボイス非対応のため、仕入税額控除の対象外となるケースが多かった

令和7年4月以降:

- Apple JapanやGoogle合同会社などの国内法人が請求主体となるので適格請求書(インボイス)が発行されれば、仕入税額控除が可能に!(税区分は課税仕入10%)

ただし、Insta広告やGoogle広告などは従来通り対象外

以下のような事業者向けサービスは、今回のプラットフォーム課税の対象外です。

- Instagram広告(Meta社)

- Google広告(Google LLC)

- Canva Pro、ChatGPT Plus、その他海外のクラウドツール

- 海外のサーバー使用料、API利用料 など

これらは引き続き、リバースチャージ方式による処理が必要です。

「課税売上割合が95%以上」の事業者の取扱い

リバースチャージの対象取引であっても課税売上割合が95%以上の事業者については、リバースチャージの適用が免除されます(当面の特例)

その結果「課税仕入れに係る消費税額等に該当しないもの(=税区分:対象外や不課税)」として処理することになります。

まとめ

- 令和7年4月から、国外事業者のデジタルサービス提供に関する消費税のルールが一部変更

- iTunesやGoogle Play経由の取引は、インボイス制度上も請求書が適正に発行される場合は、事業者が仕入税額控除を受けられる可能性があります

- Instagram広告などの事業者向け取引は、改正なし(引き続きリバースチャージ対象だが、課税売上割合が95%以上であれば、リバースチャージの適用免除により「対象外」処理)

ご不明な点や、取引ごとの具体的な処理方法についてお悩みの方は、当事務所までお気軽にご相談ください。

会計ソフトの入力例や、実務に即した処理方法をご案内いたします。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士】美容師ハサミのfreeeへの登録方法を解説

「このハサミ、経費で落とせますか?」――美容師さんからよくいただくご相談です。

仕事道具として欠かせないハサミ(シザー)ですが、その価格によって税務上の取り扱いが大きく変わることをご存じでしょうか?

この記事では、ハサミの金額ごとの会計処理方法や、実際の登録画面をお見せしながらfreeeでの登録方法を分かりやすく解説します。

「freeeの画面操作が不安」など、会計ソフトの操作に関するご相談も随時受け付けていますので、ぜひお気軽にご相談ください。

1.10万円以下のハサミ ⇒「消耗品費」

購入金額が税込10万円未満(税込経理の場合)であれば、原則としてその年の経費として処理可能です。勘定科目は【消耗品費】を使います。

例:

- ハサミ代:88,000円(税込)

- 勘定科目:消耗品費

- 処理方法:購入日に全額経費計上

2.10万円以上のハサミ ⇒「固定資産(器具備品)」

購入金額が税込10万円以上の場合は、原則として固定資産(器具備品)として計上し、数年にわたって減価償却する必要があります。

耐用年数の目安:

- 器具・備品→ 5年

例:

- ハサミ代:132,000円(税込)

- 勘定科目:器具備品

- 減価償却方法:定額法(個人の場合)

- 耐用年数:5年(毎年26,400円ずつ経費に)

3.青色申告者は30万円未満なら一括経費化も可能

青色申告をしている方は、10万円以上30万円未満の固定資産について、少額減価償却資産の特例を使えば、購入年に全額を経費にできます。

条件:

- 青色申告者であること

- 1年間で300万円までの合計額に限る

例:

- ハサミ代:165,000円(税込)

- 勘定科目:器具備品

- 備考:少額減価償却資産として処理 → 全額その年の経費に

4.freeeでの登録方法

10万円未満(消耗品費)の場合

- 取引登録画面で「支出」→「経費」から入力

- 勘定科目:「消耗品費」

- 内容:「美容ハサミ購入」などで登録

10万円以上30万円未満(少額減価償却資産)の場合

- 取引登録画面で「工具器具備品」を登録

- 「固定資産の登録」メニューから「器具備品」を選択

- 「取得価額」「取得日」を入力

- 減価償却方法:「 少額償却」を選ぶ

30万円以上(通常の固定資産)の場合

- 上記と同様に「固定資産の登録」

- 減価償却方法は「定額法(原則)」を選択

- 耐用年数は「5年」で登録

5.実務での注意点

- セット販売の場合、1本ごとに金額が明確なら、1本単位で判定してもOK

- 中古品は耐用年数が短くなる場合があるので注意

会計ソフトの設定・入力はプロに相談するのが安心です

「freeeのどこから登録すればいい?」「この取引、器具備品?消耗品費?」

そんな不安がある方は、freee・マネーフォワード導入支援も行っている当事務所にお気軽にご相談ください。

- 個人事業主の方

- 初めての確定申告を控えた方

- 美容業や小売業など、クラウド会計を活用したい方

わからない時にLINEやWEB面談で気軽に聞ける体制を整えています。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が暗号資産を解説】マイニング事業と消費税の注意点

💻 マイニング事業と消費税の注意点

暗号資産(仮想通貨)に関する問い合わせが年々増えてきました。特に最近では、「マイニング事業」を始めたという方や、「確定申告での経費の処理が難しい」という声も耳にします。

今回は、これまでの実務経験ややり取りをもとに、マイニングと消費税の関係について整理しながら、課税売上割合や仕入税額控除の注意点をわかりやすく解説します。

🔍 そもそも「マイニング」ってなに?

マイニングとは、暗号資産の世界における「取引記録の作成作業」のことです。

ビットコインなどの暗号資産では、世界中の人々が同時に計算競争を行い、誰よりも早く正解を出した人が報酬として暗号資産を受け取る仕組みになっています。

この計算競争に参加して、暗号資産を得るビジネスを「マイニング事業」といいます。

☑ 暗号資産を「掘る」のではなく、「計算で獲得する」イメージです。

📉 マイニング報酬や暗号資産売却は課税売上割合に含まれない?

ここが消費税実務上、非常に重要なポイントです。

■ マイニングによる報酬の扱い

- 消費税法上、役務の提供相手が特定できないため、対価性がないと判断される

- 不課税取引に該当(非課税ではないので、課税売上割合の計算に含めない)

■ 暗号資産の譲渡(売却)の扱い

- 消費税法施行令第9条により、「支払手段に類するものの譲渡」として非課税

- さらに、課税売上割合の計算に含めない(分母不算入)

⚠ 仕入について全額控除できない場合は「区分」が命!

次は事業にかかる経費の話です。

通常、課税売上割合が95%以上であれば、全額控除が可能(95%ルール)です。

しかし 課税売上割合が95%未満になった場合は全額控除ができないため、経費の区分がとても重要です。

✅ 経費の区分と仕入控除の対応

| 経費の内容 | 区分 | 控除対象? |

|---|---|---|

| マイニングにかかる設備投資、暗号資産売却にかかる費用 | 非課税取引に対応する課税仕入れ(最終的に暗号資産売却につながると解される) | ❌ 控除対象外 |

| 共通経費(家賃・通信費など) | 共通対応 | ⭕ 按分により一部控除 |

🔸 共通対応経費は、個別対応方式または一括比例配分方式により按分処理が必要です。

📝 まとめ

- 💡 マイニングは「報酬を得る不課税取引」

- 🪙 暗号資産の譲渡は「非課税かつ課税売上割合に含まれない」

- 📉 課税売上割合が95%未満となると、仕入税額控除に按分が必要

- 📁 全額控除できない場合には、経費区分が極めて重要

💬 実務で迷ったら?

マイニングや暗号資産を扱う顧問先をお持ちの方、あるいは副業で始めた方は、消費税上の分類ルールを早めに整理しておくことが重要です。

適切な税務処理を行うためにも、事前のヒアリングや申告対応をご検討ください。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

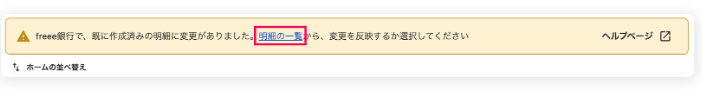

【freee活用Tips】「〇〇カードで、既に作成済みの明細に変更がありました」って何?対応方法を解説!

最近、freeeのホーム画面にこんな表示が出ていませんか?

「〇〇カードで、既に作成済みの明細に変更がありました。明細の一覧から、変更を反映するか選択してください」

このメッセージ、見かけても「なにこれ?無視していいの?」と思った方もいるのではないでしょうか?

この記事では、この表示の意味と、具体的な対応方法を分かりやすく解説します。

このメッセージの意味とは?

これは、カード会社や銀行の明細に修正が入り、freee上で登録済みの取引と差異が生じている場合に出るアラートです。

— freeeヘルプセンターより引用

たとえば…

- 金額が修正された(仮の明細 → 確定データ)

- 利用日が変更になった

- 取引がキャンセルされた

- 表記が変更された(例:「AMAZON」→「Amazon Japan」)

このようなケースで、帳簿と明細の整合性が崩れていないか確認してほしいという意味で表示されます。

どう対応すればいいの?

ホーム画面のメッセージをクリック、または「取引」→「明細の一覧」を開くと、該当の明細の右側に次のような対応ボタンが表示されます。

【変更を反映】

一度取引登録を解除して、明細の内容を最新の情報で再登録します。通常はこちらの対応でOKです。

【変更を破棄】

現在の登録内容をそのまま維持します。freee上の登録と明細がずれていても、あえて変更しない場合に選択します。

登録済みの明細の対応方法(取引登録を解除)

「変更を反映」や「破棄」以外にも、一度登録した取引を見直して再登録したいときには、以下の手順で対応できます。

🔧 再登録のステップ

- 明細一覧で該当明細をクリック

- 右上にある【取引登録を解除する】をクリック

- 明細の状態が「登録待ち」に戻る

- 改めて内容を確認し、再度登録

この方法なら、登録済みの仕訳内容をいったんリセットできるので、正確な取引登録にやり直したいときに便利です。

放置するとどうなる?

この通知を無視すると、帳簿と実際の取引明細がズレてしまい、後々の修正や消込作業に手間がかかることも…。

違和感がある場合は、早めに確認・対応することをおすすめします。

まとめ

- この表示は「明細が変更された」サイン

- 「反映」する場合は一旦登録解除&再登録で対応

- 放置すると帳簿と実データがズレる可能性あり!

freeeでお困りの方、お気軽にお問い合わせください

なかがわまみ税理士事務所では、freeeやマネーフォワードの比較アドバイス・導入をサポートしています。

そんな方は、ぜひお気軽にご相談ください。

西宮を拠点に、オンライン面談にも対応しています。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【freee活用】交通費の記帳、どうしてる?ICOCAの注意点

こんにちは、西宮のなかがわまみ税理士事務所です。

今回は「交通費の記帳」に関するお話です。特に、クラウド会計ソフト「freee会計」を使っている方に向けて、効率よく・正確に交通費を処理するためのポイントをまとめました。

■ 交通費も「自動連携」でラクになる!

freee会計では、多くの決済サービスと連携することで、交通費などの支出を自動で取り込むことができます。たとえば、以下のようなサービスが連携可能です。

- クレジットカード(VISA、Mastercard、JCBなど)

- 交通系ICカード(Suica、PASMO、ICOCAなど)※一部条件あり

- モバイル決済(PayPay、楽天ペイなど)

- スマホ決済アプリ(Apple Pay、Google Pay 経由の明細)

- 銀行口座(ゆうちょ、三井住友、楽天銀行など)

これらをfreeeと連携しておくことで、手入力の手間が大幅に削減されるのが大きなメリットです。

■ ICOCAは連携できる?できない?

関西圏でおなじみのICOCAについても、記帳方法に注意が必要です。

- ✅ スマートICOCA(ICカード型):連携可能

- freeeと連携可能なので、利用明細が自動でfreeeに取り込むことができます。

- ❌ モバイルICOCA(スマホアプリ版):連携不可

- 現時点では、モバイルICOCAのチャージ履歴や利用履歴はfreeeと直接連携できません。

- 利用履歴を手動で管理する必要があります。

したがって、交通費をできるだけ自動で処理したい方は、スマートICOCAの利用がおすすめです。

👇ちなみに、関東圏で使われるSuicaについてはモバイルSuicaも対応しているようです…早くモバイルICOCAも連携してほしい・・・。

■ 記帳でよくある間違い・注意点

交通費に関して、記帳時によくあるポイントをいくつかご紹介します。

● チャージ=経費ではない!

交通系ICカードへのチャージ自体は経費ではありません。チャージは「口座振替(現金➡ICOCA等)」として処理し、実際に交通機関を利用したときに「旅費交通費」として計上します。

● 個人利用との混同に注意

プライベートと業務用の交通費が混ざらないよう、できれば業務用にICカードや決済手段を分けて管理するのがベストです。

■ まとめ

交通費の記帳は、「freeeとの連携」「使う決済サービスの選択」「チャージ処理の理解」で効率化できます。とくに、スマートICOCAのように連携可能なサービスをうまく活用すれば、日々の記帳業務がぐっと楽になります。

不明な点や、freeeの設定に関してお困りの方は、お気軽に当事務所までご相談ください!

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

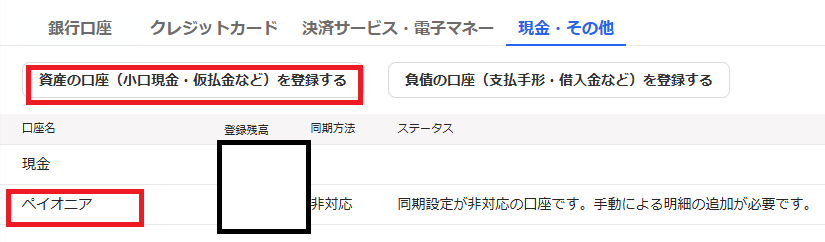

【輸出ECに強い税理士が解説】eBay×Payoneerの記帳処理|freeeでの入金仕訳のやり方まとめ

eBayでの越境EC取引では、「売上はeBay、入金はPayoneer、資金の最終着地は国内銀行」という三段階のフローが一般的です。

この流れを正確に記帳するには、freeeなどのクラウド会計ソフトでの取引設計がポイントになります。

本記事では、eBayの売上処理からPayoneerでの手数料控除、国内銀行への資金移動まで、実際の入力画面をお見せしながら正しい記帳の流れとfreeeでの対応方法を徹底解説。

月次決算や税務申告に向けて、確実な帳簿づくりのヒントをお届けします。

① 商流を整理する

まずは資金の流れを把握しましょう。

【売上発生】

eBayでの販売 → 売掛金(eBay)計上

売上計上についてはこちらのブログを参照ください。

【入金処理】

eBayからPayoneerへ送金(Payout)

→ Payoneerに着金

→ Payoneerから国内銀行へ送金

今回は入金の流れの記帳方法を解説します。

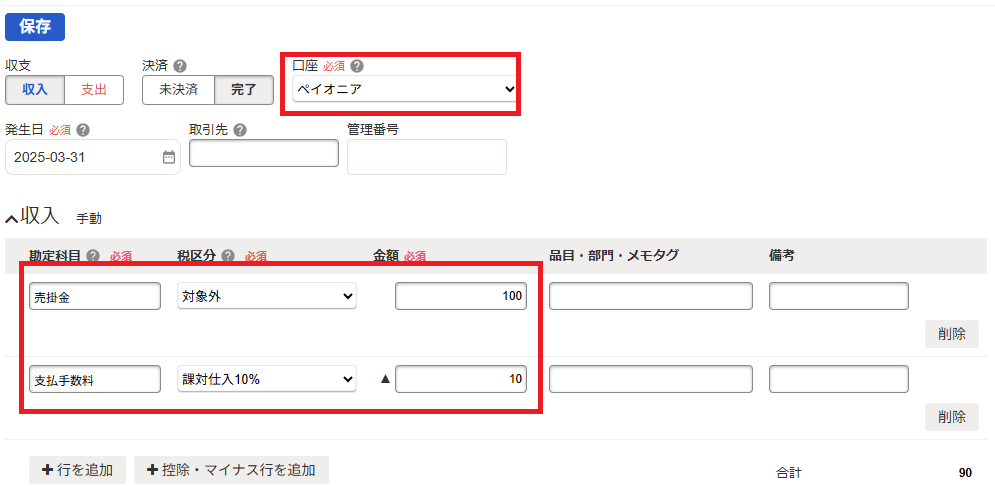

② 記帳のポイント

1)eBay ⇒ Payoneer

集計項目:

- 1:eBayの出金額

eBayのFinance Statementの「Payout(支払総額)」を月ごとに集計(月末レートで換算) - 2:Payoneerの手数料

1(eBayの出金額)と3(Payoneerの入金額)との差額 - 3:Payoneerの入金額

Payoneer transaction reportの「Payment from eBay」の金額を月ごとに集計(月末レートで換算)

記帳:

前提)1:eBayの出金額 100

2:Payoneerの手数料 10

3:Payoneerの入金額 90

売掛金が100減少し、Payoneer口座に90入金、手数料10が費用計上されます。

Payoneer 90 / 売掛金(eBAY) 100

支払手数料 10

2)Payoneer ⇒ 国内銀行

Payoneerから国内銀行へ資金が移動した際には、銀行側の明細を基に入金処理を行います。

- freeeに連携される銀行の明細から、「Payoneer口座からの口座振替」として記帳します。

3)月次残高の確認

すべての記帳が完了したら、以下の点を確認しましょう。

- 貸借対照表の「Payoneer」口座の残高が、Payoneerのclosing fundsと一致しているか

- 売掛金(eBay)の残高が、eBay上の未収金額(closing funds)と一致しているか

これにより、記帳の正確性を毎月確認することができます。

まとめ

eBayでの売上をPayoneer経由で受け取り、国内銀行に送金する一連の商流は、以下のステップで対応します。

- eBay Payoutを記帳

- Payoneer手数料を計上

- Payoneer入金を記帳

- 国内銀行への着金を記帳

- 月次残高でチェック

お気軽にご相談ください

eBAY×freeeでお困りの方は、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

「副業や個人事業主なので顧問までは今は考えていないけどきちんと記帳の方法を知りたい」

顧問以外の単発の2ヶ月限定の記帳指導のプランもご用意しています

詳しくはこちら

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【輸出ECに強い税理士が解説】eBay売上と手数料の記帳方法|freeeでの仕訳手順をわかりやすく解説

eBayを使って海外販売をしている事業者の方から、「売上や手数料の記帳ってどうすればいいの?」というご相談をよくいただきます。

特に、freeeなどのクラウド会計ソフトを使っている場合、どのレポートを使い、どこまで手動で処理すればいいのか分かりづらいですよね。

この記事では、「Transaction Report」と「Tax Invoice」を使って、freeeで正確にeBayの売上と手数料を記帳する方法を、初心者にもわかりやすく解説します。

輸出ECに関わる方の「面倒な経理」を少しでもラクにするための内容です。

①売上の記帳:Transaction Reportを使う

eBayの売上は、「Transaction Report」のCSVファイルを使います。

このレポートの AI列「Gross transaction amount」 に、売上金額(送料含む)が記載されています。

すべての取引が対象になるわけではなく、B列「type」が「Order」「Refund」になっている行だけを抽出してください。フィルタリングしてから売上金額を集計してださい。

このようにして、月別に集計し、freeeに売上を登録していきます。

②手数料の記帳:Tax Invoice を使う

手数料に関しては、「Tax Invoice」の合計額をfreeeに転記します。これも月別に集計します。

注意点として、Transaction Reportでは、手数料などすべての費用が正確に拾えないため、手数料の記帳には使えません。

Invoice Taxの明細を確認し、月ごとの合計を「支払手数料」などの科目でfreeeに入力しましょう。

・Transaction Report

Ad(広告費)やStore fee(基本料金)が含まれていません。

※なお、この2つの費用は「Financial statement」のOther feeに集計されています。

・Order_earnings(2025年3月からの新しいレポート)

こちらはAd 広告費は含まれていますが、Store fee(基本料金)が含まれていません

補足:freeeに取り込むときのコツ

- 仕訳を登録する際は、摘要欄に「eBay売上(○月分)」などと記載しておくと、後から確認しやすくなります。

- 為替レートの変動がある場合は、売上・手数料ともに月末のレートの金額で換算して記帳するのが実務的です。

eBayの記帳は慣れるまでは少しややこしいですが、ルールを決めておけば効率的に対応できます。

ご不明点があれば、税理士に相談するのも一つの方法です。

なお、Payoneerへの出金の記帳方法についてはこちらのブログで詳しく解説しています。

お気軽にご相談ください

eBAY×freeeでお困りの方は、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

「副業や個人事業主なので顧問までは今は考えていないけどきちんと記帳の方法を知りたい」

顧問以外の単発の2ヶ月限定の記帳指導のプランもご用意しています

詳しくはこちら

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】古物商のインボイス対応

古物商向け:取引記録と税務処理のポイント ~インボイス制度にも注意~

本記事では、古物商に求められる記録義務と税務上の注意点、そして2023年10月から始まった「インボイス制度(適格請求書等保存方式)」について詳しく解説します。

古物商の取引記録義務

古物営業法により、古物商は取引の際に以下の情報を古物台帳に記録し、3年間保存する義務があります。

- 取引の年月日

- 古物の品目および数量

- 古物の特徴(メーカー名、ブランド名、色、材質、シリアルナンバーなど)

- 取引相手の住所、氏名、職業、年齢

- 取引相手の身分確認方法

なお、一部物品を除き、取引の総額が1万円未満の場合には記録義務が免除されます。

税務上のポイントとインボイス制度

◆ インボイス制度とは?

2023年10月より導入された「適格請求書等保存方式(いわゆるインボイス制度)」は、消費税の仕入税額控除を受けるために、登録された事業者(適格請求書発行事業者)からのインボイス(適格請求書)を保存する必要がある制度です。

◆ 古物商特有の注意点

① 一般消費者からの仕入れが多い

- 古物商は一般個人からの買取が主であることが多く、仕入先が適格請求書発行事業者でないケースがほとんどです。

- この場合、インボイスは交付されず、仕入税額控除ができません。

② 免税事業者からの仕入れも対象外

- 例えば、フリマアプリやオークションなどでの仕入れで、出品者が免税事業者である場合、その取引もインボイスの対象外となります。

③ 古物台帳をしっかり残せば、一般消費者からの仕入も仕入税額控除できます!

- 一定の条件を満たせば、帳簿記載をもってインボイスの代替が認められる「帳簿方式(古物商特例)」があります。

- 例えば、古物商が適格請求書発行事業者でない者(一般個人など)から中古品を仕入れる場合、所定の事項を帳簿に記載することで、仕入税額控除が認められる特例があります。

【帳簿記載が必要な主な項目】

- 相手方の氏名・住所(または氏名のみ)

- 取引年月日

- 取引の内容(古物名など)

- 支払対価の額

- 適格請求書発行事業者でないからの仕入れである旨の記載

※この帳簿記載をもって、インボイスの保存に代えることができます。

まとめ

古物商の皆さまは、日々の取引記録の整備に加え、インボイス制度への理解と対応が求められます。とくに仕入れの多くが非インボイス対応取引となる古物商業界では、帳簿保存特例の活用が重要なキーワードです。

「どの取引で帳簿保存特例が使えるのか?」「インボイス発行事業者になるべきか?」など、ご不明な点があれば、お気軽に当事務所までご相談ください。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】坂本選手申告漏れ 自主トレって経費じゃないの?!

坂本選手の申告漏れのニュースで、「これまで認められていた自主トレの経費も認められなかった」との報道がありました。

野球選手(個人事業主)のトレーニング費用って必要経費では?!と不思議に思う方もいると思います。自主トレの経費性について考えてみましょう。

巨人の坂本選手の自主トレーニング費用が経費として認められなかった理由は、主に 「必要経費の範囲」 や 「業務との直接的な関連性」 に関する税務上の判断によるものと考えられます。

1. 自主トレ費用の経費性の論点

一般的に、プロ野球選手(個人事業主)のトレーニング費用は 「事業遂行上必要な支出」 として経費に計上できます。しかし、以下のような理由で否認される可能性があります。

(1) 業務との直接的な関連性

- 球団やチームが主催するトレーニングキャンプや公式の練習費用は、仕事に必要な支出として経費性が認められやすい。

- しかし、自主トレーニングは 「プライベートな活動」 とみなされる可能性がある。

- 「事業の継続や発展のために必要不可欠な支出か?」が判断基準となるが、自主的な選択で行われる場合、税務署が「事業との直接の関係が薄い」と判断した可能性がある。

(2) 私的費用との区分

- 自主トレが 「自分の健康維持」 や 「自己啓発」 にも当たると判断されると、経費として認められにくい。

- 例えば、一般的なジムの会費やパーソナルトレーナーの費用は、個人的な健康維持や趣味の範囲とみなされることがある。

- 「球団の業務とは関係なく、自分の意思で行っているトレーニング」 である場合、「事業に直接関連しない支出」として否認された可能性がある。

(3) 支出の内容

- もし自主トレ費用の中に「旅行費用」「高級リゾート滞在費」「個人的な買い物」などが含まれていた場合、それが税務署に指摘される可能性がある。

- 例えば、海外での自主トレが「実質的に観光を兼ねている」などと判断されると、経費として認められにくい。

2. まとめ

今回の坂本選手の自主トレ費用が否認されたのは、

✅ 業務との直接的な関連性が不十分と判断された可能性

✅ 私的な支出とみなされた可能性

が考えられます。

自主トレ費用を経費として認めてもらうためには、

🔹 チームの業務と明確に関連づける(例:球団の指示で行う公式トレーニング)

🔹 支出の内訳を明確にする(私的費用と分ける)

ことが重要です。

今年1月に報じられた記事によれば、坂本選手は今シーズン、沖縄・那覇市内で合同自主トレを実施して、同チームの後輩選手なども含めた総勢6人で行っていたそうです。

プロ野球界の慣例として自主トレ期間中にかかる宿泊費や食費などは、高給取りのベテラン選手がすべて負担するケースが多いとのことなので、個人的な考えとしては、この費用のなかに、実態として「チームの業務ではなく、プライベートのトレーニングや観光・慰安」の性質が強いものと判断されたのではないかと思います。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】巨人坂本選手の申告漏れ 同僚との飲食代は経費にできない?!

2025年4月2日のNHKニュースで「プロ野球 巨人 坂本勇人選手 約2億4000万円の申告漏れ指摘」と報じられました。

https://www3.nhk.or.jp/news/html/20250402/k10014767641000.html

料亭やクラブなどでの同僚との飲食代が経費に認められなかったとのことです。

同僚選手との飲食代は経費にならないのか?

交際費や飲食代が経費になるかは、「事業との関連性があるかどうか」がポイントになります。

坂本選手の場合、個人事業主としての収益(選手としての報酬、スポンサー収入など)に直接貢献しているかが判断基準になると思います。

一般的にスポンサーとの接待や、マネジメント契約のための交際であれば認められる可能性がありますが、同僚選手との飲食、特に高額な飲食や遊興費は、事業関連性を証明しづらく、否認されやすいと思います。

あくまで私見ですが、同僚選手との飲食代が経費に認められるケース、認められないケースを整理していみました。

経費になるケース(事業関連性が明確な場合)

(1)情報交換や戦略会議の場として機能している場合

- 例: チームメイトと試合戦略や技術向上について話し合う場としての飲食

- ポイント:

- 「単なる親睦会」ではなく、具体的な目的を持った打ち合わせであること

- 打ち合わせ内容をメモして証拠を残す(議事録やレシートのメモ)

(2)スポンサーも含めた飲食の場合

- 例: チームのPR活動の一環として、スポンサー企業と選手を交えた会食を行う場合

- ポイント:

- スポンサーとの交渉や契約更新の場であることを示す

- 公式な打ち合わせの一環であることを証明できる資料を残す(契約書・会食記録など)

2. 経費にならないケース(私的な支出と判断される場合)

(1)単なる親睦やプライベートな食事

- 例: オフの日に同僚選手と食事に行く、誕生日祝いをする

- 税務署の判断:

- 事業との直接的な関係が薄いため、私的な交際費とみなされる可能性が高い。

- 「友人と食事するのと同じ」と判断される

(2)日常的な食事代

- 例: 練習後にチームメイトと普通に食事をする

- 税務署の判断:

- 個人的な生活費とみなされ、経費にはならない。

- 会社員がランチ代を経費にできないのと同じ考え方

(3)高額な料亭やキャバクラなどの遊興費

- 例: 練習後にチームメイトとストレス発散としてキャバクラに行く

- 税務署の判断:

- 交際費ではなく「個人的な遊興費」とみなされ、経費にならない

- 「特定のビジネス目的がなく、単なるプライベートな飲み会」とみなされる

まとめ(税務調査で経費と認められるか?)

| 飲食の目的 | 経費として認められる可能性 |

|---|---|

| 戦略会議・技術向上の打ち合わせ | ○(認められる可能性あり) → 証拠を残すのが重要 |

| スポンサーも含めた会食 | ○(認められる可能性あり) → 公式のイベントであることを証明 |

| 親睦・プライベートな食事 | ×(私的な支出と判断される) |

| 日常的な食事代 | ×(私的な支出と判断される) |

| キャバクラなどの高額な遊興費 | ×(私的な支出と判断される) |

✅ 経費と認められるためのポイント:

- 事業との関連性を明確にすることが大事!

- 議事録・領収書・目的を記録することで経費になる可能性を高める!

坂本選手の場合、「単なる親睦の食事」だと判断されたため、交際費として認められなかった可能性が高いですね。

プロ野球選手は高額な収入があるため、税務署のチェックも厳しくなりがちですね。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。