Archive for the ‘節税’ Category

【税理士が解説】これって経費で落ちる?個人事業主がついやりがちなNG経費まとめ

「これって経費になるんですか?」

これは個人事業主のお客さまから本当によくいただく質問です。

帳簿にはバッチリ入れていたのに、いざ確定申告や税務調査で「それは経費では認められません」と言われてしまうケースも…。

今回は、ついやってしまいがちな“NG経費”のパターンを、実例とともにご紹介します!

1. プライベートと事業の区別が曖昧な支出

📍たとえば「スマホ代」や「車のガソリン代」。

これらは事業でも使ってるから100%経費でOK!と思いがちですが、プライベート利用分を差し引くのが原則です。

👉 例:スマホ代が月1万円 → 事業利用が5割 → 経費は5,000円

freeeやマネーフォワードでは「家事按分」機能がありますので、この機能を活用してプライベート兼用の経費を記帳することができます。

2. 家族や友人との食事代、出張先の食事代

💬「出張先で一人で食事したのは経費?」と聞かれることもありますが、あくまで食事代は生活費。たとえ出張先の食事あっても原則は経費になりません。

✖「親しい友人とランチ」「仕事関係の人とでも単なる雑談」もアウトです。

✔正当な会議費や接待交際費として認められるには「目的」や「相手」「内容」の記録も大切です。少なくともレシートに同席した相手をメモしておきましょう。

3. 自宅家賃の全額を経費にしている

🏠「自宅兼事務所」でも、使用割合をしっかり分ける必要があります。1部屋だけ事業用なら、全体の家の面積比を使って按分します。

例:

- 家賃10万円

- 仕事部屋の面積が全体の25% → 経費は2.5万円

👉 按分根拠は帳簿にも残しておくと◎

4. 衣服や美容費の扱い

「打合せ用のスーツ」や「SNS用のネイル」など、見た目のための支出は間違えやすい項目です。

経営者(事業の顔)として、頻繁に美容院にいったり、高級スーツを着る方は「経費で落とせるのでは?」と思われるかもしれませんが、現実の税務署の判断では「直接事業に必要なもの」と認められるケースはほぼありません。

✖原則:衣服や美容費は“プライベート性が強い”ため経費になりません

✔一方、制服扱い(ロゴ入りTシャツなど)や業務必須のメイク用品(舞台用メイクなど)であれば、例外的に認められることもありますがかなり例外的なケースです。

5. 税務署でよく指摘される領収書の「落とし穴」

📎たとえば「日付がない」「誰と行ったか書いていない」レシートや、品物の内容がわからない領収書では説明がつかないことも。

✔領収書の裏にメモを残す

✔電子帳簿保存ならfreeeやマネーフォワードにコメントを添える

など、理由づけと証拠づくりが重要です。

6. 「これはOK!」なグレーゾーン対処法

👀判断に迷う場合は、「按分」「使用目的の記録」「写真や資料の保存」で対応しましょう。

✔SNS運用のための写真撮影→経費にできる可能性あり

✔YouTube撮影用の照明・機材→業務に直接必要なら経費OK

7. まとめ:記帳で迷ったときの考え方

💡基本は「事業に直接関係があるか」「客観的に説明できるか」です。

📣 税理士に相談するメリット

個人事業主の経費判断は意外とグレーな部分が多いもの。

迷ったら、ぜひお気軽に「なかがわまみ税理士事務所」までご相談ください。

freeeやマネーフォワードの記帳チェックにも対応しています✨

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】坂本選手申告漏れ 自主トレって経費じゃないの?!

坂本選手の申告漏れのニュースで、「これまで認められていた自主トレの経費も認められなかった」との報道がありました。

野球選手(個人事業主)のトレーニング費用って必要経費では?!と不思議に思う方もいると思います。自主トレの経費性について考えてみましょう。

巨人の坂本選手の自主トレーニング費用が経費として認められなかった理由は、主に 「必要経費の範囲」 や 「業務との直接的な関連性」 に関する税務上の判断によるものと考えられます。

1. 自主トレ費用の経費性の論点

一般的に、プロ野球選手(個人事業主)のトレーニング費用は 「事業遂行上必要な支出」 として経費に計上できます。しかし、以下のような理由で否認される可能性があります。

(1) 業務との直接的な関連性

- 球団やチームが主催するトレーニングキャンプや公式の練習費用は、仕事に必要な支出として経費性が認められやすい。

- しかし、自主トレーニングは 「プライベートな活動」 とみなされる可能性がある。

- 「事業の継続や発展のために必要不可欠な支出か?」が判断基準となるが、自主的な選択で行われる場合、税務署が「事業との直接の関係が薄い」と判断した可能性がある。

(2) 私的費用との区分

- 自主トレが 「自分の健康維持」 や 「自己啓発」 にも当たると判断されると、経費として認められにくい。

- 例えば、一般的なジムの会費やパーソナルトレーナーの費用は、個人的な健康維持や趣味の範囲とみなされることがある。

- 「球団の業務とは関係なく、自分の意思で行っているトレーニング」 である場合、「事業に直接関連しない支出」として否認された可能性がある。

(3) 支出の内容

- もし自主トレ費用の中に「旅行費用」「高級リゾート滞在費」「個人的な買い物」などが含まれていた場合、それが税務署に指摘される可能性がある。

- 例えば、海外での自主トレが「実質的に観光を兼ねている」などと判断されると、経費として認められにくい。

2. まとめ

今回の坂本選手の自主トレ費用が否認されたのは、

✅ 業務との直接的な関連性が不十分と判断された可能性

✅ 私的な支出とみなされた可能性

が考えられます。

自主トレ費用を経費として認めてもらうためには、

🔹 チームの業務と明確に関連づける(例:球団の指示で行う公式トレーニング)

🔹 支出の内訳を明確にする(私的費用と分ける)

ことが重要です。

今年1月に報じられた記事によれば、坂本選手は今シーズン、沖縄・那覇市内で合同自主トレを実施して、同チームの後輩選手なども含めた総勢6人で行っていたそうです。

プロ野球界の慣例として自主トレ期間中にかかる宿泊費や食費などは、高給取りのベテラン選手がすべて負担するケースが多いとのことなので、個人的な考えとしては、この費用のなかに、実態として「チームの業務ではなく、プライベートのトレーニングや観光・慰安」の性質が強いものと判断されたのではないかと思います。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】巨人坂本選手の申告漏れ 同僚との飲食代は経費にできない?!

2025年4月2日のNHKニュースで「プロ野球 巨人 坂本勇人選手 約2億4000万円の申告漏れ指摘」と報じられました。

https://www3.nhk.or.jp/news/html/20250402/k10014767641000.html

料亭やクラブなどでの同僚との飲食代が経費に認められなかったとのことです。

同僚選手との飲食代は経費にならないのか?

交際費や飲食代が経費になるかは、「事業との関連性があるかどうか」がポイントになります。

坂本選手の場合、個人事業主としての収益(選手としての報酬、スポンサー収入など)に直接貢献しているかが判断基準になると思います。

一般的にスポンサーとの接待や、マネジメント契約のための交際であれば認められる可能性がありますが、同僚選手との飲食、特に高額な飲食や遊興費は、事業関連性を証明しづらく、否認されやすいと思います。

あくまで私見ですが、同僚選手との飲食代が経費に認められるケース、認められないケースを整理していみました。

経費になるケース(事業関連性が明確な場合)

(1)情報交換や戦略会議の場として機能している場合

- 例: チームメイトと試合戦略や技術向上について話し合う場としての飲食

- ポイント:

- 「単なる親睦会」ではなく、具体的な目的を持った打ち合わせであること

- 打ち合わせ内容をメモして証拠を残す(議事録やレシートのメモ)

(2)スポンサーも含めた飲食の場合

- 例: チームのPR活動の一環として、スポンサー企業と選手を交えた会食を行う場合

- ポイント:

- スポンサーとの交渉や契約更新の場であることを示す

- 公式な打ち合わせの一環であることを証明できる資料を残す(契約書・会食記録など)

2. 経費にならないケース(私的な支出と判断される場合)

(1)単なる親睦やプライベートな食事

- 例: オフの日に同僚選手と食事に行く、誕生日祝いをする

- 税務署の判断:

- 事業との直接的な関係が薄いため、私的な交際費とみなされる可能性が高い。

- 「友人と食事するのと同じ」と判断される

(2)日常的な食事代

- 例: 練習後にチームメイトと普通に食事をする

- 税務署の判断:

- 個人的な生活費とみなされ、経費にはならない。

- 会社員がランチ代を経費にできないのと同じ考え方

(3)高額な料亭やキャバクラなどの遊興費

- 例: 練習後にチームメイトとストレス発散としてキャバクラに行く

- 税務署の判断:

- 交際費ではなく「個人的な遊興費」とみなされ、経費にならない

- 「特定のビジネス目的がなく、単なるプライベートな飲み会」とみなされる

まとめ(税務調査で経費と認められるか?)

| 飲食の目的 | 経費として認められる可能性 |

|---|---|

| 戦略会議・技術向上の打ち合わせ | ○(認められる可能性あり) → 証拠を残すのが重要 |

| スポンサーも含めた会食 | ○(認められる可能性あり) → 公式のイベントであることを証明 |

| 親睦・プライベートな食事 | ×(私的な支出と判断される) |

| 日常的な食事代 | ×(私的な支出と判断される) |

| キャバクラなどの高額な遊興費 | ×(私的な支出と判断される) |

✅ 経費と認められるためのポイント:

- 事業との関連性を明確にすることが大事!

- 議事録・領収書・目的を記録することで経費になる可能性を高める!

坂本選手の場合、「単なる親睦の食事」だと判断されたため、交際費として認められなかった可能性が高いですね。

プロ野球選手は高額な収入があるため、税務署のチェックも厳しくなりがちですね。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

あなたの芸人としての収入が少なすぎて、我々はあなたを芸人と認めません…

6月25日のYahoo!ニュースで、

「『大悟の芸人領収書(日本テレビ)』のなかで、芸人が税務調査をうけて、あなたの芸人としての収入が少なすぎて我々はあなたを芸人とは認めませんと言われた」という記事が掲載されていました。https://news.yahoo.co.jp/articles/8bc506da0999bf9b69083a4e72298fe6c6cf4647

なぜ税務調査で芸人を認めるかどうかの話になるの?!と不思議に思われたかと思いますが、実は【本業の収入なのかどうか】というのは税務調査の重要な論点です。

今日は、それをまじめに解説してみたいと思います。

1.本業なら事業所得、副業なら雑所得

ニュースのなかで税務調査官が、「芸人と認めません」といったのは、つまり、「芸人を本業として事業所得して申告していますが、芸人で生計が成り立っていないので、到底本業とは認められません、雑所得として申告しなおしなさい」ということです。

原則として、本業なら事業所得として申告し、副業なら事業所得として申告する必要があるため、このように税務調査で指摘されたのだと思います。

一見、事業所得として申告しようが、雑所得として申告しようがあまり変わらない気がしますが、なぜこのような違いがあるのでしょうか?

2.事業所得なら、なにがお得?

①ほかの所得(給与所得等)と損益通算できる

事業所得の赤字は、給与所得などと損益通算できます。

この芸人さんはアルバイトで年間200万円ほど収入を得ている一方、芸人としてはほとんど収入がなく(年間3万円‼)、コント道具やらなんやら経費はいろいろかかるので、芸人としては大赤字だったのだと思われます。このような場合、給与所得の黒字と、芸人としての事業所得の赤字を通算して申告していたため、目を付けられたわけです。

★なぜ雑所得(副業)はほかの所得と通算できない?

もしなんでもかんでもほかの所得と通算できることになってしまうと、どうなるでしょうか?

例えば、ほとんどお笑いライブなどの活動もしていないけど「ネタを書いているから芸人です」と言ってしまえば、自分の買ったお笑いライブのDVDやコント用の変装道具等あらゆるものを経費として落とす人もでてくるかもしれません。

ですので、税務署としては「本業としてその人が全力で取り組んでいる事業で赤字が出た場合には、特別にほかの所得と通算してあげるけど、片手間・小遣い稼ぎ程度にやっている副業で赤字が出てもそれは認めませんよ」というルールにしているわけです。

②青色申告の特典を受けられる

青色申告65万円控除、30万円の少額減価償却資産の特例、専従者給与、純損失の3年繰越など、様々な青色申告の特典を受けることができます。

雑所得の場合は、このような特典を受けられないことに加え、事業所得(青色申告)と異なり家事関連費(プライベートと事業共通する費用)を経費として計上できるハードルが高い(原則として事業割合が50%を超えないものは計上できない)ため、経費にできる範囲が事業所得より狭くなることがあります。

3.本業か副業かは、どう判断するの?

さて、この事業所得(本業)か、雑所得(副業)の判断は実はよく税務調査で揉める点です。

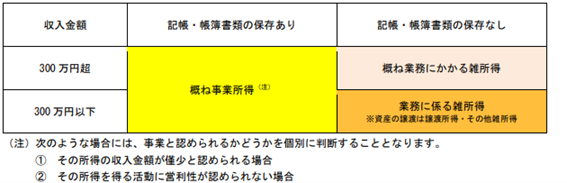

これまでは「実質判断」するしかなかったのですが、判断が難しすぎるという声をうけて、2022年改正されて年収の金額も判断要素の一つになりました。

※出展:国税庁資料より抜粋https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf

結論としては

・きちんと記帳をしていれば事業所得でOK

・年間収入が300万円超あれば事業所得としてOK

ただ、これはあくまで原則であって、帳簿を保存していたとしても、

①所得の収入金額が僅少(メインの収入の10%未満)

②所得が例年赤字続きで、その赤字の解消努力が見られない

ような場合は雑所得とすることとしています。

この芸人さんの場合は、調査官が芸人ライブに実際に見に行き、「全くウケていなかったです。でも最後まで汗を流してネタをやる姿。我々税務署は、あなたを芸人と認めます」と言われ、本業(事業所得)として認められたそうです。

この芸人さんは、年収3万円で、アルバイト収入からみてもかなり金額僅少ですので、形式的なルールからすると雑所得として税務署が判断してもおかしくはないと思います。

ただ、実は、過去の裁判例では、「その事業に時間的・精神的に力を注いでいるか」ということも一つの大きな判断要素でした。今回は、税務調査官が、わざわざライブまで見に行って、その芸人さんが片手間ではなく、全力で芸人の仕事をしていると認めたのだと思います。(記事を読んでウルっときたのは私だけ?笑)

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

5月に届く「住民税決定通知書」は子育て世代に超重要|保育料・学費・奨学金に影響も!

5月ごろに届く「住民税決定通知書」、中身を見たらすぐゴミ箱行き…なんてしていませんか?

この通知書、実は保育料や高校無償化、奨学金など、子育て世代にとって重要な制度の判定基準に使われているんです。

「どうして市役所が私の所得を知っているの?」「所得税ゼロなのに住民税がかかるのはなぜ?」という素朴な疑問から、

「保育料を下げたい」「学費の負担を抑えたい」という方に向けて、税理士がやさしく解説します。

さらに、iDeCoなどを活用した住民税対策の方法や、間違えやすいふるさと納税の注意点もあわせてご紹介。

子育て中の方はもちろん、これから制度を活用したい方も、ぜひ一度チェックしておきましょう!

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

サラリーマンのスーツ代や資格取得費用は経費になる?

「スーツ代や資格の勉強代って、サラリーマンでも経費にできるの?」

こうしたご質問を受けることがあります。実はサラリーマンにも“一定の経費枠”がもともと認められていて、さらに令和5年から一部制度が緩和されたことで、高額な自己負担がある場合には確定申告で税金が安くなるケースもあるのです。

この記事では、税理士の視点から「給与所得控除」や「特定支出控除」の仕組み、スーツ代・資格取得費・図書費などがどのような条件で経費扱いになるのかをわかりやすく解説します。

西宮でサラリーマンの税金や確定申告について相談できる税理士をお探しの方も、ぜひ参考にしてください。

1.そもそもサラリーマンには、もとから「一定の経費枠」が認められています。

①一定の経費枠とは?

自営業者と異なり、サラリーマンには、必要経費などの控除がありませんが、それに代わるものとして「給与所得控除」という一定の経費枠がもともと設けられています。

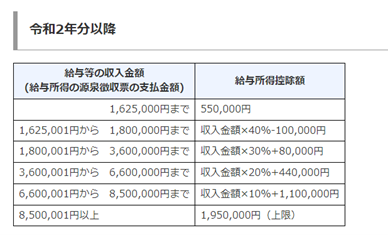

この定額の経費枠(=給与所得控除)は、年収によって、最低55万円~最大195万円の枠があります。「サラリーマンであればこの金額くらいは必要経費としてかかるでしょう、」という金額です。

この金額を給与から引いて、税金計算をしているので、控除額分の税金がかかっていない事になります。

要は始めからサラリーマンの必要経費が給与から引かれているのです。

②どのくらいの経費枠(=給与所得控除)があるの?

年収にもよりますが、年収額面の2割~3割程度が定額の経費枠(=給与所得控除)です。

例えば、年収400万円であれば、124万円の経費枠が設けられています。

スーツや革靴代、英会話代、会社の飲み会など考えても、こんなにかかっていない気がするので、これを見ると、それなりの枠が認められている(税制上配慮されている)というのがわかると思います。サラリーマンの特権ですね。実は結構優遇されています。

引用:国税庁「給与所得控除」

2.それ以上にめちゃくちゃ自腹の経費がかかったら?

①概要

先に説明した「給与所得控除」という定額の控除制度以外に、「特定支出控除制度」というのがあります。

特定支出控除制度とは、定額の経費枠(=給与所得控除)の半分よりも多く経費がかかった場合、半分の金額を超えてしまった分は、所得から差し引いて税金計算しましょう、という制度です。

②どんなものが経費になる?

重要なのは会社から補助をうけたもので、所得税がかかっていなもの(例えば立替経費や通勤交通費や出張旅費)は対象にならない、ということです。

あくまで、会社から補助を受けていない自腹の費用や、補助があっても所得税が課税されているものが対象になります。

通常は仕事でかかった立替経費はすべて清算されることが多いので、実際にこの制度の対象となるケースは非常にまれです。

また、原則として会社側に証明してもらう必要がありますので、事前に会社に相談するほうがよいでしょう。

③経費になるのはこの6種類!

(1)通勤費・職務上の旅費

通勤や勤務地を離れて仕事するときに必要な公共交通機関の料金やマイカー通勤の燃料費や高速代などが対象です(ただし、グリーン車料金は対象外)。もちろん、会社が通勤費・出張実費を精算している場合には、特定支出に含めることはできません。

(例)会社で定めている通勤交通費の上限を超えたり、特急券を利用して実費で負担している場合等

(2)転居費

転勤に伴う転居のために必要となった運賃や宿泊費、家財の運送料などを個人で負担した場合には、特定支出に含めることができます。転任に伴う転居のために、転任の日から1年以内に支出される通常必要となる費用について、認められます。

(3)研修費

仕事をするうえで直接必要となる、技術や知識を習得するための研修費用です。

もちろん、会社が研修費を負担するケースは対象にならず、サラリーマンが個人で研修費を支払う場合には特定支出とすることができます。

(4)資格取得費

①自動車免許、簿記、英語検定など、仕事に直接必要な資格取得のための費用

②法令の規定にもとづき特定の業務を営むことができる資格取得のための費用(たとえば、弁護士、公認会計士、税理士、弁理士、医師、歯科医などの資格を取得するための費用)

(5)帰宅旅費

単身赴任者などの勤務地や居所から自宅に帰宅するための旅費について、最も経済的かつ合理的と認められる通常の経路および方法によるものも特定支出にあたります。

(6)勤務必要経費(図書費・衣服費・交際費)

勤務必要経費については、平成25年の改正で範囲が拡大され特定支出について認められることになりました。この勤務必要経費は上限が65万円と決められています。

①図書費:仕事に関連する専門書、業界紙の購入費用

②衣服費:制服、事務服、作業着など、仕事場で着用することが必要な衣服の購入費

アパレル関係で業務中に着用が義務付けられる自社ブランドの服も対象になります。

③交際費:顧客や仕入先に対する接待、贈答費用

参考資料:国税庁「給与所得者の特定支出控除」

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

30万円未満のPCは、一括経費でOK!(その3:今注目されているのは…)

実は、この税制は、一部の界隈で過度な節税スキームに用いられていたたため、改正されました。

(さらに…)

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

30万円未満のPCは、一括経費でOK!(その2:申告書の記載方法)

この特例は、特別措置法67条の8(個人の場合は措置法28条の2)で青色申告者だけに認められている特例ですが、優遇税制である特別措置法は、適用する条件として「申告書に記載する」必要があります。

(さらに…)

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

30万円未満のPCは、一括経費でOK!(その1:概要)

青色申告では、30万円未満の固定資産を取得した際、一括で経費にできるよ、という制度があります。

①特例の内容

取得価額が30万円未満の固定資産を取得した際、一括で経費にできるよ、という制度です。

PCなどを購入した年にまとめて経費計上できることから、その分、取得した年の利益を圧縮して節税につなげられます!(ただし、上限は1年につき300万円まで)

②特例の対象者

法人

- 青色申告を行うもの

- 常時使用する従業員数が500人以下

- 適用を受けたい事業年度の平均所得金額(前3事業年度の所得金額の平均)が年15億円以下

- 資本金または出資金の額が1億円以下

- 通算法人でない

- 同一の大規模法人(資本金1億円超、または資本金5億円以上の法人による完全支配関係がある法人等)から、2分の1以上の出資を受ける法人ではない

- 複数の大規模法人(同上)から3分の2以上の出資を受ける法人ではない

個人

- 青色申告を行うもの

- 常時使用する従業員数が1,000人以下の場合

③申告書の記載方法

この特例は、特別措置法67条の8(個人の場合は措置法28条の2)で青色申告者だけに認められている特例ですが、優遇税制である特別措置法は、適用する条件として申告書に記載する必要があります。 その方法は、その2で解説します!

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。