Author Archive

消費税申告のお知らせが届いたらどうすれば?|2割特例と原則課税の違いをわかりやすく解説

この時期、国税局または税務署から「消費税の申告書の提出について」という封筒が届くと、ドキッとしますよね。

このお知らせは、本来消費税申告が必要なのにもかかわらず、消費税の申告書が提出されていない事業者に送られる書類です。

所得税申告書だけ提出しても消費税の申告書は自動では作成されません。

・基準期間(2年前)の売上高が1,000万円を超えた事業者

・取引先の要望でインボイス(適格請求書)登録をした事業者

は、消費税の申告が必要です。

しかも、消費税は「2割特例」か「原則課税」か―

選び方しだいで税額が何十万円単位で変わることもあります。現場で多くの申告をサポートしてきた税理士の視点で、押さえるべきポイントをお伝えします。

まずは、消費税申告が必要かどうかチェック

ご自身が以下のどちらかに当てはまっていれば、消費税の確定申告が必要です。

- 2年前の売上高が1,000万円超

たとえば2022年の売上が1,200万円なら、2024年(去年)は消費税の申告・納税が必要です。 - インボイス登録をしている

BtoBの会社はクライアントから登録を求められるケースが多いです。「単に番号登録するだけ?」と気軽に登録されてしまう方がいますが、インボイスに登録すると、それ以降消費税の申告・納税義務が発生します。

消費税の計算方法は主に2つ

所得税の計算はシンプルで、「売上ー経費」で計算しますよね。それ以外の計算方法はありません。

一方、消費税は事業者の売上規模や届出の状況に応じて、いくつかの計算方法を選択することができます。

主な計算方法は以下の2つです。

| 計算方法 | 概要 | おすすめの方 | 注意点 |

|---|---|---|---|

| 2割特例 | 売上にかかる消費税額の20%を納税 | 仕入がなく、経費も少ない業種(士業・コンサル・講師など) | |

| 原則課税 | 売上に対する消費税 − 仕入・経費等に含まれる消費税 = 納税額 | ・仕入や外注費が多い業種(小売・製造・飲食など) ・eBAYなど輸出業 ・赤字の年や設備投資を行った年 | ・2年前の売上が1000万円超の場合は選択できません。 ・記帳や計算方法が複雑になります。 |

私はどちらが得?ケース別シミュレーション

年商1,500万円で業種別に、2割特例と原則課税を比較しました。

| 業種 | 利益率 | 2割特例の納税額 | 原則課税の納税額 | 有利な方法 |

|---|---|---|---|---|

| コンサル | 70% | 約30万円 | 約100万円 | 2割特例 |

| コンサル(1000万円の車を購入) | 70% | 約30万円 | 納税なし | 原則課税 |

| 国内ネット物販 | 30% | 約30万円 | 約40万円 | 2割特例 |

| eBAY輸出物販 | 30% | 約30万円 | ▲約100万の還付 | 原則課税 |

~ポイント~

・利益率が高いと2割特例が概ね有利

・設備投資がある年は原則課税が有利になるケースがある

・売上が輸出の場合は原則課税を選択すると、消費税還付を受けられる

・仕入先や外注先のインボイス対応状況で金額は変わる

実際の相談事例:思わぬ納税額に驚かないために

昨年、西宮市のIT関係の個人事業主から「消費税が100万円近くになりそう」と相談を受けました。

確認すると、仕入がほとんど無い(利益率が高い)のに原則課税で申告していたため、ほぼ売上全額に税率10%がかかっていたのです。

本来2割特例で申告していれば、納税額は約20万円程度で済んだはず。

消費税は、選ぶ計算方法で、税額が大きく異なるので、どの方法が有利になるかシミュレーションが大切です。

税理士からひとことアドバイス

所得税はiDeCoや医療費控除、配偶者控除など様々な控除制度(節税制度)がありますが、消費税にはそのような控除制度はりませんので、一般的に消費税は、所得税より負担が大きくなります。

「消費税は売上が伸びている証」と前向きにとらえつつも、納税資金を確保する仕組みづくりが大切。私は毎月の売上の10%を別口座にプールする方法をおすすめしています。資金繰りの不安がぐっと減りますよ。

ご相談はお気軽に

消費税の計算方式の選択から申告書の作成まで、なかがわまみ税理士事務所がサポートします。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

株式投資の税金、ちゃんと理解できていますか?|税理士紹介センター ビスカス監修記事のご紹介

NISAや証券口座の普及により、株式投資を始める方が年々増えています。

一方で、「利益が出たけど税金ってどうなるの?」「損したときは税金戻る?」といったご質問も多く寄せられるようになりました。

このたび、税理士紹介センター ビスカス様の記事「株取引にかかる税金はどのくらい?確定申告の必要性や税理士に相談するメリットは?」の監修を担当しました。

株式投資の初心者の方にも、制度をわかりやすく理解していただけるよう、実務の現場でよくある誤解や落とし穴についてもコメントを加えています。

▼記事はこちら

株取引でかかる税金の種類と確定申告が必要なケース|税理士がわかりやすく解説

記事の内容は、以下の通りです。

- 株の利益(譲渡益)にかかる税率

- 特定口座(源泉徴収あり/なし)ごとの違い

- 損失が出た場合の「損益通算」と「繰越控除」

- 確定申告が必要なパターンと不要なパターンの整理

特に、「特定口座だから確定申告はいらないと思っていたのに、別の所得との関係で申告が必要だった」というケースや、「損失が出た年に何もしないと、翌年以降に繰り越せない」といったミスは毎年のように見受けられます。

記事ではそのあたりも丁寧に解説していますので、投資を始めたばかりの方や、確定申告に不安がある方は、ぜひご覧ください。

なかがわまみ税理士事務所では、株取引や副業収入に関する確定申告のご相談も承っています。

お気軽にご連絡ください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

eBay複数通貨での売上・手数料の記帳方法

近年、eBayではアメリカドル(USD)だけでなく、ユーロ(EUR)やオーストラリアドル(AUD)など、複数の通貨での販売取引が増えてきています。

便利になった反面、「通貨ごとの売上・手数料をどう集計したらいいのか」「為替はどのレートを使えばいいのか」など、混乱が起きやすいポイントです。

今回は、複数通貨でのeBay取引における売上・手数料の計上方法を、実務ベースで丁寧に解説します。

複数通貨取引で注意すべき会計処理のポイント

通貨ごとの売上集計は必ずTransaction Reportから!

Transaction Reportの【Order type(B列)】から「Order」と「Refund」を通貨ごとに集計してください。

売上は各通貨単位で総額を集計し、その後、日本円に換算します。為替レートは以下のいずれかで統一しておくとよいでしょう。

「FinanceStatement」というレポートがありますが、ここの売上(Orders)項目は、手数料が差し引かれた後の金額のため、Transactionレポートから集計しましょう。

「Adjustment」は内容を確認しましょう

Adjustmentは主に売上や手数料調整の内容です。

特に重量差異による送料の変更やeBAYからのクーポン補填分などは、売上に含める必要があるので、内容を確認しましょう。

消費税のを還付申告をする場合は、税区分に注意!

税区分は「輸出売上」を選択してください。

これは消費税法上の「輸出免税取引」にあたり、消費税の還付申告するためにはこの税区分がポイントです。

手数料は「Invoice Tax」レポートから集計

eBayの「Transaction report」や「Finance Statement」では、手数料の一部しか表示されません。

具体的には、「Finance Statment」では、ストア手数料は Other fees に含まれている一方、その他のValue fee やInternatinal feeなど個別の取引に紐づくものは、すでにOrders(売上)から控除されているため、すべての手数料を拾うことができません。

eBAY HP 料金について より引用

必ず「Invoice Tax」レポートをダウンロードして集計してください。

Invoice TAXには、

- 税抜金額(Amount)

- 税額(Tax)

が表示されているため、帳簿に入力する際は、合計して税込額を入力してください。

税理士からの一言アドバイス

複数通貨のeBay取引は、通貨ごとの集計→円換算→帳簿への反映というステップで記帳します。

一見シンプルな処理のようで、実は

- 売上と手数料で参考にするレポートが異なる

- レポートの種類によって表示される情報が違う

といった落とし穴がいくつもあります。

freeeやマネーフォワードを利用していても、こうしたデータは自動では取り込めないため、「通貨別に丁寧に見る」というアナログ作業がどうしても必要になります。

クラウド会計導入サポートプラン(2ヶ月 7万円)のご案内

なかがわまみ税理士事務所では、eBay取引に対応したfreee・マネーフォワードの導入支援プラン(2ヶ月7万円)をご提供しています。

このプランでは、

- 各通貨ごとの売上・経費の集計方法

- 円換算時の為替設定とルールづくり

- 会計ソフトへの効率的な登録方法

- 「輸出売上」の設定や消費税処理のサポート

など、ご自身でスムーズに記帳できるようになるまで、しっかりサポートいたします。

サポート内容:詳しくはこちら

「自分でできるようになりたいけど、最初は不安」

「顧問税理士までは必要ないと思うが、記帳方法をきちんとしたい」という方は

まずはお気軽にご相談ください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

ETC明細 freee 取り込み完全ガイド

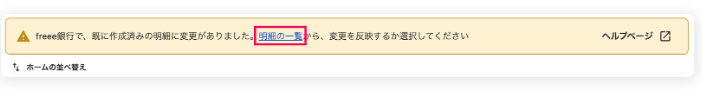

ETC付きクレジットカードの明細をfreeeに連携させると、

—-「取り込んだはずのデータが後日書き換わった」—-

—-「トップ画面に明細が変更になったとアラートが出ている」

というご相談をよくいただきます。

原因はETC特有の問題とfreeeの同期仕様が関係しており、仕組みを知っておけば慌てずに対応できます。本記事では、同様のトラブルをサポートしてきた税理士の実務経験を交え、アラート対応の手順と運用のコツをまとめました。

ETC明細が後から変わる理由

- 速報データから確定データへの置き換え

ETC通行料はカード会社に届くまで最大二か月かかります。最初に取り込まれるのは未確定の速報データで、確定後に同じ取引IDで上書きされます。 - 同日複数利用の集約

同じ日、同じ IC 出口の通行料をカード会社が一行にまとめ直すことがあり、その際に freee が変更を検知します。 - 割引・訂正の後付け

深夜割引やルート修正で金額が変わると、請求額が更新され freee にも反映されます。

freeeトップ画面にアラートが出たら必ず確認

freeeは変更を検知するとホーム画面最上部に黄色い注意文を出します。

ここをスルーすると帳簿とカード残高が食い違い、誤った金額が計上されてしまうので、必ず明細に内容を確認しましょう。

【アラート対応の流れ】

- 注意文のリンク「明細の一覧」をクリックし、内容をっかう人

- ガイダンスに沿って対応する

一般的には、登録済みの明細を一度削除(登録解除)します。

不安なときは、元のクレジット明細を見て、正しい明細の金額を確認すると安心です。

ETC明細の場合は、速報データ時点で登録してしまい、後日置き換えられた確定データで再登録すると、二重計上されることがあります。

確定データに置き換えられた後、速報データは「対応する明細がありません」とfreeeでエラー警告されるので、明細削除することになると思われます。

よくある質問

Q. アラートを無視するとどうなる?

A. 旧金額の仕訳が残ってしまいます。ETCの速報値と確定値で二重に経費が計上されてしまいます。

Q. 速報を取り込まずに確定だけ取り込みたい

A. 速報段階ですぐに登録せず、確定後登録すれば二重計上を防げます。

まとめ

ETC明細は「後から変わるもの」と理解し、freeeのトップ画面のアラートをよく確認しましょう!

ご相談はお気軽に

なかがわまみ税理士事務所では、freeeやマネーフォワードの導入支援プラン(2ヶ月・7万円)をご用意しています。

サポート内容:詳しくはこちら

- 会計ソフトの選定と初期設定

- 収入・経費の記録方法

- クレジットカードの連携、登録方法

「自分で経理できるようになりたいけど、freeeの使い方をレクチャーしてほしい」

そんなお声にお応えするプランです。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

空き家はすぐに売れ!相続物件を3年以内に手放して「3,000万円特別控除」をフル活用!

相続した古い一戸建てをそのまま空き家にしていませんか?

思い出の実家は、なかなかすぐ売る気にはならないかもしれませんが、

―税額負担をおさえるためのポイントは“3年以内に売却”です。

相続から3年以内に売却し、売却価格が1億円以下など要件を満たせば、譲渡所得から最大3,000万円(相続人3人以上は2,000万円)を控除できる特例があります。

一度でも賃貸や居住を始めるとこの特例が使えないため、”相続したらすぐ売却”が節税の鍵。

長く空き家を保有すると、それだけ固定資産税もかかってしまいます。

思い切ってすぐ売却するのがおすすめ。

2024年に改正された新ルールを含めて特例適用のポイントを解説します。

1. この特例で節税できる人・物件は?

| チェックポイント | 要件 | ポイント |

|---|---|---|

| 被相続人の居住状況 | 亡くなる直前まで被相続人本人だけが住んでいた自宅 (ただし、被相続人が老人ホーム等に入居していた場合でも、要件を満たせば特例が使える場合があります) | 相続後に他人が住む・賃貸するとNG |

| 建築時期 | 昭和56年5月31日以前に建築(旧耐震) | マンションなど区分所有は対象外 |

| 売却期限 | 相続の開始日から3年を経過した年の12月31日までに譲渡が完了している | 「すぐ売却」が鉄則‼ |

| 売却価額 | 1億円以下 | 1円でも超えると適用不可 |

| 相続人の人数 | 2024年以降、3人以上なら控除額は2,000万円 | 2人以下は3,000万円のまま |

2. 「解体してから売る」は原則、でも2024年改正で買主解体もOK

| パターン | 適用可否 | 留意点 |

|---|---|---|

| ①売主が解体後に更地で売却 | ○ (王道パターン) | 解体費用領収書と解体完了写真を保管 |

| ②売主が耐震改修して建物付きで売却 | ○ | 耐震基準適合証明書が必須 |

| ③買主が引渡し後に解体または耐震改修 | ○(2024年の税制改正で売却した後に買主が耐震補修や取り壊しを実施した場合でも、特例が適用できるようになった) | 売買契約書に「買主が翌年2月15日までに解体/耐震改修する」旨と証明書提出義務を明記すること |

パターン③の注意点

買主が解体(改修)する場合は、売買した翌年2月15日までに解体(改修)が完了し、それを証明する書類をそろえなけばいけません。

買主が約束通り解体や耐震改修を行わなかった場合や、特例が受けられないリスクがあるため、契約書へ明記してくほうが実務的におすすめです。

契約書に買主が解体工事や必要書類の取得を行う旨を盛り込み、解体完了後の証明書をスムーズに入手できる仕組みを作りましょう。

3. これはNG!空き家特例3000万円控除を受けられなくなります

- 相続後に賃貸経営を始める

- 親族を含む第三者が住む/事業利用する

- 売却が3年超にズレ込む

これらを行うと特例は使えません。迷ったら早めに専門家に相談しましょう。

取得費加算の特例(相続税を取得費に上乗せ)は重複適用できません。

どちらが有利か必ず試算しましょう。

4. 手続きと必要書類

- 市区町村で「被相続人居住用家屋等確認書」を取得

- 解体する場合は解体工事請負契約書・領収書・完了写真を準備

- 耐震改修する場合が耐震基準適合証明書

- 売買契約書(買主解体の場合は要件記載)

- 仲介手数料・測量費など領収書

市町村の確認書は申請から発行まで2~4週間かかる自治体もあるため、売却が決まったら早めに動きましょう

5. まとめ ― 空き家を相続したらすぐ動く!

- 「空き家はすぐ売却!」が最大の節税策

- 相続後に賃貸や居住させるとアウト、3年以内に売却を

- 旧耐震・一戸建て・1億円以下なら特例チャンス

- 2024改正で買主が解体するケースも対象に。

ただし契約書に要件を書きこみ、確実に解体されるようにしましょう。

空き家の相続したら、お早めにご相談ください!

📩 お問い合わせフォームまたはLINEから

早めの段取りで3,000万円控除できる空き家特例を確実に適用できるように準備しましょう。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

おうち教室を開業したら?英語・料理教室・ハンドメイド・リトミック講師の税金・扶養・経費の基本

おうちで英語教室や料理教室、ハンドメイド、リトミック教室を始める方が増えています。「好きなことを仕事にしたい」「子育てと両立したい」そんな想いで開業する女性にとって、税金や扶養、経費の管理は意外と悩みのタネ。

しかし、実際におうち教室を始めてみると、税務だけでなく様々な課題に直面します。「生徒が集まらない」「料金設定に迷う」「ご近所への配慮はどうすれば?」など、開業前には想像していなかった悩みも出てきます。

この記事では、最近主婦の間で増えている「おうち教室の開業」について、税理士の立場から税務面はもちろん、運営全般のお悩みまで幅広く解説します。扶養内でできるかどうか、経費にできるもの・できないもの、自宅の電気代や水道代の按分方法、そして実際の運営で直面する課題も紹介しています。

1. おうち教室の開業したら、まずどうすれば?!

開業したら、まずはお近くの税務署に開業届を出しましょう。

2025年1月から紙提出の場合、控えがもらえなくなったので、freeeやマネーフォワードの無料ツールとマイナンバーカード使って電子申請するのが良いと思います。

後々、開業届の控えは、これからいろんな場面で必要になるので、控え書類がないと結構不便です!ぜひ電子申請にチャレンジしましょう。

開業届を出す理由は?

- 開業届を出すと、「青色申告」が選べるようになります。

- 青色申告には最大65万円の控除、赤字の繰越など大きなメリットがあります。

注意!青色申告の申請には期限があります!

開業から2ヶ月以内に「青色申告承認申請書」を提出しないと、その年は青色申告は選べません。

青色申告のメリット

- 青色申告特別控除:最大65万円の所得控除

- 純損失の繰越控除:赤字を3年間繰り越せる

- 家族従業員への給与を経費計上できる

2. おうち教室運営の現実的なお悩み

集客の悩み

「生徒が集まらない」 開業したものの、思うように生徒が集まらないという相談が最も多く寄せられます。

- SNSでの発信方法がわからない

- 競合との差別化が難しい

- 地域の需要を読み間違えた

解決のヒント

- まずは身近な友人・知人への声かけから

- 無料またはお試し価格での体験レッスンの実施

- 地域のコミュニティセンターでのワークショップ開催

- InstagramやLINE公式アカウントでの継続的な発信

料金設定の迷い

「いくらに設定すれば良いかわからない」

- 他の教室より安くしないと来てもらえないのでは?

- 材料費を考えると利益が出ない

- 値上げのタイミングがわからない

料金設定の考え方

- 地域相場の調査(同業他社の価格帯)

- 原価計算(材料費・光熱費・人件費)をもとに継続的に利益が出せる値付けをする

- 差別化、自分の付加価値を明確化(資格・経験・独自性を分析し、やること・やらないことを決める)

ご近所との関係

「近隣への迷惑が心配」

- 駐車場問題

- 子どもの声や音楽の音量

- 玄関先での送迎時の騒音

近隣配慮のポイント

- 開業前の近隣への挨拶回り

- レッスン時間の配慮(早朝・夜間は避ける)

- 駐車場の確保または公共交通機関の案内

- 防音対策の検討

安全管理・保険の心配

「もし事故が起きたら?」 自宅に他人を招く以上、安全管理と責任の問題は避けて通れません。

- 生徒のケガや物損事故

- 賠償責任保険の必要性

- 教室内の安全対策

対策方法

- 個人賠償責任保険の加入検討

- 教室内の安全点検(段差、角の処理など)

- 緊急時の連絡体制整備(子供向けレッスンの場合は保護者と直接コンタクトとれるようにしておく)

3. 扶養内で開業したい方へ|130万円の壁

社会保険上の扶養について

130万円の壁が最も重要です。年間の収入見込みが130万円未満であれば、配偶者の社会保険の扶養に入れます。

年間の収入見込みが130万円を超えると、配偶者の健康保険・厚生年金の扶養から外れて、自分で国民健康保険+国民年金に加入しなければならず、年間30万円以上の自己負担になります。

重要なポイント:130万円は、売上ではなく「粗利益ベース」で判断するのが一般的

粗利益= 売上 – 仕入などの直接経費

例えば、ハンドメイド教室で年間売上が120万円でも、材料費や経費が50万円かかれば、粗利益はは70万円となります。この場合、社会保険の扶養から外れることはありません。

ただし、この最終判断は各健保団体によって異なるので、事前に確認されるのが良いと思います。

4. おうち教室で経費にできるもの・できないもの

経費になる主なもの👍

教材・材料費

- 英語教室:絵本、CD、プリント用紙、フラッシュカード

- ハンドメイド:布、毛糸、金具、装飾品、接着剤

- リトミック:楽器、音響機器、マット、スカーフ

宣伝広告費

- チラシ印刷代

- SNS広告費

- ホームページ制作費

- 名刺・看板制作費

消耗品費 ※プライベート兼用の場合は按分が必要

- 文房具、プリンターインク

- 清掃用品

- お茶やお菓子(生徒用)

- マスク・消毒液

研修・セミナー費

- 指導法研修参加費

- 資格取得費用

- 専門書籍購入費

経費にできないもの🚫

事業との関連性が薄いもの

- 子どもの教材や、家庭用の書籍

- 仕事以外のカフェ代・ランチ代

- 家族用に買った備品(明確な線引きが必要)

税務調査でよく指摘される服装、美容院代はNGです!

レッスンのために身なりを綺麗にしたとしても、税務調査では生活費の一部とみなされます。

原則経費にはできません!

服装、美容院代を経費にあげる場合は、合理的に説明できるか慎重に検討しましょう。

- 教室で着るためのきれいめの服(普段も着用するもの)

➡ 経費NG🚫(※ただし教室ロゴが入っているなど、事業専用であること場合は経費OK👍です) - レッスン前の美容院代

➡ 経費NG🚫 - エプロン(ハンドメイド教室、料理教室専用)

➡ 経費OK👍

5. 自宅の電気代・水道代は経費にできる?|家事按分の考え方

おうち教室では、自宅の一部を仕事に使うため、「電気代や水道代を一部経費にできるのでは?」と疑問に思う方も多いかと思います。その場合は家事按分(かじあんぶん)という考え方を使います。

按分(あんぶん)とは

自宅の一部を事業に使用する場合、その使用割合に応じて経費計上できる仕組みです。

按分の計算方法

基本的な考え方

- 【面積按分】教室使用面積 ÷ 家全体の面積

- 【時間按分】事業使用時間 ÷ 総使用時間

計算例

- 自宅面積:80㎡、教室使用面積:12㎡ → 面積按分:15%

- 週3日×4時間×4週 = 月48時間、月の総使用時間:720時間 → 時間按分:6.7%

- 総合按分率:15% × 6.7% = 1.0%

科目別の按分ポイント

電気代

- 照明、冷暖房、音響機器の使用があるため按分しやすい

- 按分率:1~10%程度が一般的

水道代

- 絵の具や粘土を使う教室、料理教室は按分の余地あり

- 按分率:1~10%程度が一般的

通信費(インターネット・携帯電話)

- SNS発信、メール連絡で使用する部分

- 按分率:10~30%程度

按分計算の注意点

- 合理的な根拠を持って計算する

- 継続性を保つ(毎年同じ方法で計算)

- 記録の保存(使用時間の記録、間取り図なども残しておく)

6. 帳簿の管理と申告について

収入の記録

特に現金売上で回収することの多い「おうち教室」は収入の管理がとても大切!

なぜなら税務調査でも、現金売上の管理が一番細かくチェックされるからです。

後回しにせず、受け取った都度きちんと収入をつける癖をつけましょう。

手間であっても、必ず「領収書」や「集金袋」などで、受け取ったかどうかの履歴を残すようにしてください。

支出の記録

「とりあえずレシート保存」のままではどれくらい収益化しているかを把握できません。

教室を経営する「いち経営者」として、どれくらい利益が出せているのか、把握する必要があります。

すぐにクラウド会計のアプリでレシートを写真をとれば、経費がどれくらいかかっているかもリアルタイムで確認できます。

クラウド会計(freee、マネーフォワード)という選択肢

開業してすぐは、「紙で帳簿をつければいいかな」「とりあえずExcelで…」という方も多いですが、売上が伸びてきたり経費が増えてきたりすると、管理が一気に複雑になります。

確定申告の時に困らないように、クラウド会計ソフトで記帳しておけば、青色申告65万円控除使うことができます。

私って確定申告すべきなの?!

確定申告が必要な場合

- 年間所得が48万円を超える場合

- 他に給与収入がある場合は20万円を超える場合

青色申告を選択する場合

- 会計ソフトと使って複式簿記での記帳が必要

- 65万円の青色申告特別控除を受けるには電子申告が必要

8. まとめ|経理から逃げずに、楽しく長く続けましょう

おうち教室の開業は、好きなことを仕事にできる素晴らしい選択肢です。

税金や経理のことはさっぱり・・・という方も、教室を収益化するためには、帳簿付けは避けて通れません。

なかがわまみ税理士事務所では、freeeやマネーフォワードの導入支援プラン(2ヶ月・7万円)をご用意しています。

サポート内容:詳しくはこちら

- 会計ソフトの選定と初期設定

- 収入・経費の記録方法

- 電気代・水道代の按分処理の仕方

- 青色申告への備え

- LINEでのご相談付き(期間中)

「自分で経理できるようになりたいけど、最初だけ伴走してほしい」

そんなお声にお応えするプランです。

あなたの「好き」を仕事にする、そのスタートを、そっと隣で支えます。

税理士と一緒に、安心しておうち教室を続けていきませんか?

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

西宮支部転入早々の大役に驚き

皆さん、こんにちは。西宮で税理士業務を行っているなかがわまみ税理士事務所の中川です。

2024年4月に大阪の東支部で独立開業し、この度2025年4月に近畿税理士会西宮支部に移転してまいりました。

西宮支部は人数が少ない支部ということもあり、転入したばかりにも関わらず、なんと2025年7月に小学校の租税教室の講師を務めることになりました。正直、いきなり回ってきた話にびっくりしています。

西宮支部の租税教育とは?

近畿税理士会西宮支部では、日本税理士会連合会の方針に基づき、「租税に関する教育その他知識の普及及び啓発のための活動」として租税教育に積極的に取り組んでいます。

租税教育は、税理士の使命に基づく社会貢献の一環として、税務の専門家としての立場から、租税の意義や税理士の役割を国民に広く理解してもらうことを目的として実施されています。

西宮支部では、西宮市・宝塚市内の小学校、中学校、高等学校への講師派遣を行っており、地域の子どもたちに税の大切さを伝える重要な活動となっています。

小学生向け租税教育の内容とは

租税教室は、小学生から高校生までを対象として「税の意義や役割を正しく理解してもらい、税に対する理解が国民各層に広がっていくこと」を目的として開催される特別授業です。

小学生向けの租税教育では、主に以下のような内容を扱うようです

1. 身近な税金について

- 消費税の仕組み

- 税金で作られている身近な施設(学校、病院、道路など)

- みんなが使っている公共サービス

2. 税金の必要性

- もし税金がなかったらどうなるか

- みんなで支え合う社会の仕組み

- 公平な負担の大切さ

なぜ私が租税教育委員会に入ったか

支部の集まりに参加したときにほかのさまざまな委員会の先生からお声がけいただいたのですが、私が租税教育委員会の入って租税教室の講師をやりたかった理由は、

単に目立ちたがり屋 子供の前で話すのが好きだから(笑)

一番の理由は「人前でしゃべるのが好きだから」というのが一番の理由、、です(笑)

実は両親も両祖父母も学校の教師で、自分も大学自体は塾講師をしていたこともあり、子供たちの前で話をするのは好きです。

緊張感もわくわくするし、子供の忖度ないリアクションも好きです。

「きちんと納税すること」の大切さをしってほしい

もう一つの理由は、子供のことから納税の大切さを知ってほしいという気持ちがあります。

大学生らが闇バイトで脱税の手伝いをするニュース等を目にするたびに、小さいころからの租税教育の大切さを考えされられます。

小学3年生娘からのアドバイス

小学3年生の娘に「小学6年生にはどんな話をしたらいいかな?なんか緊張してきたわ!」と相談したところ、「目立ちたがり屋なんやから大丈夫やろ!」という心強いコメントをもらいました(笑)。

初めての租税教育講師 – 正直な気持ち

正直、結構緊張しています。小学生を相手にした授業は初めてですし、税金という少し難しいテーマを分かりやすく伝えられるか、そもそも興味をもってもらえるか不安です。

小学生6年生といえば、ちょっとすかし始めるお年頃でもあり、準備した内容がすべりまくったらどうしようかという不安もあります(笑)

でも、西宮支部の先輩税理士の皆様からのサポートもあり、しっかりと準備を進めています。また、この経験を通じて、税理士としての社会的使命をより深く理解し、地域貢献に努めていきたいと思います。

西宮支部での委員会活動への意気込み

転入早々ではありますが、西宮支部の一員として、租税教育委員会の活動に積極的に取り組んでいきたいと思います。

地元西宮・宝塚の子どもたちに税の大切さを伝えることで、将来の社会を担う人材育成に少しでも貢献できればなと考えています。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【BASEユーザー向け】マネーフォワードとfreeeの違いとは?使いやすさ注意点を実体験から税理士が解説

「BASEとクラウド会計ソフトを連携したいけど、freeeとマネーフォワードのどっちがいいの?」

ネットショップを始めたばかりの方から、こうしたご相談をよく受けます。

本記事では、BASEと連携可能なクラウド会計ソフトとして人気のfreee(フリー)とマネーフォワード(MFクラウド)について、実際の顧問先の事例や税理士としての視点をもとに、特徴や連携の違い、会計処理上の注意点を解説します。

特に、

- freeeは「注文日ベース」での連携

- マネーフォワードは「発送日ベース」での連携

など、異なる点も多々あります。

BASEを利用している事業者さまを数多くサポートしてきた税理士が、実務的な目線で解説します。

BASEはクラウド会計と相性◎

BASEでは売上や決済情報を自動でクラウド会計に連携できます。freeeやマネーフォワードとは公式で連携しており、会計ソフト側から、BASEのアカウント情報を入力すれば簡単に連携可能です。

会計ソフトに連携される情報には以下が含まれます

- 注文日or発送日

- 商品名

- 売上金額、送料、手数料

BASEを使う業種(小売業)は、販売量(個数)が多いためクラウド会計と連携すると効率化!

BASEは、「小規模の初めてのネットショップ」にも、「EC拡大を狙う法人」にも対応できる柔軟なプラットフォームです。BASEを使っている代表的な業種は以下のようなものがあります。

- ハンドメイド雑貨販売

- アパレル(D2Cなど)

- 焼き菓子・スイーツの販売

- オリジナルコスメやスキンケア商品

- デジタルコンテンツ(PDF・イラスト・写真など)

このような業種は売上データの量も比較的多く、手入力で記帳するのは大変です。

クラウド会計と連携すると、記帳が効率できます。

freeeの注意点 「注文日ベース」で連携される

freeeは、経理初心者や会計ソフトを触ったことない人に、わかりやすい設計なので大変お勧めなのですが、BASEを連携する場合は一つ大事なポイントがあります。

freeeの場合、連携される日付は「注文日」で「発送日」ではありません

たとえば:

- 12月30日に注文が入る

- 1月2日に発送された場合

→ freee上には取引日12月30日付の売上として登録されます。

このズレにより、期末(たとえば12月決算)の売上として未発送の商品売上が計上されることになってしまいます。

おすすめ対応策:期中はそのままでOK、決算時のみ影響が大きければ調整

このタイミングのズレについては、期中は気にせずそのまま連携を使い、決算時に未発送分の金額が多ければ修正するという対応が現実的です。

- BASEの管理画面で、決算日時点で「発送完了」していない注文をリストアップ

- それらfreeeでの日付を、翌年(1月2日)に変更する

という方法を取ります。

なお、少額・少件数であれば「そのまま売上にしてしまってもOK」と考えるケースもあります。

。

freeeの「イマイチ」な点:実際のお客さんからのご意見

freee会計は初心者にとって非常に使いやすい一方で、部門やタグ付けの自由度が低いと感じる方もいます。

実際にBASE×freeeを使うお客様から、

「商品の種類ごとの売上推移を見たいけど、freeeではタグで分類できない…」

というご相談を受けたこともあります。

品目別・カテゴリ別の売上管理については、会計ソフト上ではなく、BASEのデータ(CSV出力)を活用してExcelなどで管理するのが現実的です。

freeeとマネーフォワードの違い

どちらもクラウド会計ソフトとして人気ですが、それぞれ得意分野があります。

| 比較項目 | freee | マネーフォワード |

|---|---|---|

| 操作性 | とにかく簡単・直感的 | 従来の会計ソフトに近い構造 |

| 向いている人 | 会計初心者、簿記が苦手な方 | 会計知識があり、細かく管理したい方 |

| BASEデータ連携 | 注文日ベース(発送完了後に反映) | 発送日ベースで連携される |

freeeとマネーフォワードには操作性に違いがあるため、一度無料プランで触ってみましょう

freeeを使う場合、期末時点で未発送の商品が多い業種(受注生産や予約販売など)では、売上のズレに注意が必要です。

このような場合は、やはり決算時に個別確認・修正しておくと安心です。

まとめ

- 自社に合ったソフト選びが重要

- freeeは操作が簡単なので経理初心者におすすめ

- BASEとfreeeの連携は注文日ベース。発送タイミングにより決算時に調整が必要になることもあります

なかがわまみ税理士事務所では、BASEをご利用中のお客様のクラウド会計導入・freeeやマネーフォワードの比較アドバイス・決算調整まで豊富な経験があります。

「ネットショップの経理がモヤモヤしている…」

「自社に合ったクラウド会計を知りたい!」

そんな方は、ぜひお気軽にご相談ください。

西宮を拠点に、オンライン面談にも対応しています。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【住民税の納付書が届いたら】主な支払い方法の比較と、税理士が選んだ方法とは?

6月に入ると、多くの方のもとに「住民税の納付書」が届き始めます。

給与天引きでなく「自分で納付する」場合には、納付書を使っての支払いが必要になりますが、どの支払い方法を選ぶべきか迷ってしまう方も多いのではないでしょうか。

この記事では、西宮市の税理士である筆者が実際に住民税を支払った体験談をまじえながら、主な支払い方法とそのメリット・デメリットをわかりやすく解説します。

もっともおすすめの「スマホ払い」(Paypay払い)」についても詳しく解説します。

主な住民税の支払い方法とメリット・デメリット

| 支払方法 | おすすめ度 | メリット | デメリット |

|---|---|---|---|

| コンビニ払い | ★★ | ・手軽に近所で支払える | ・支払い金額が30万円以下などの制限あり ・控えをなくすと納付証明が難しい ・現金を用意する必要がある |

| スマホ決済(PayPay、auPAY、楽天Pay等) | ★★★★★ | ・とにかく簡単(バーコード読み取るだけ!一瞬で終わります) ・支払履歴が残る | ・対応していない自治体もある ・決済完了後の取り消し不可 ・領収書が発行されない |

| ネットバンキング、クレカ(eL-QR 地方税お支払サイト) | ★★★ | ・口座から直接支払い可能で安心 | ・操作が苦手な人にはハードルがある ・クレカは手数料かかる ・金融機関によっては対応していない場合も |

| 銀行窓口・郵便局 | ★★ | ・窓口で支払える安心感 | ・平日日中しか開いていない ・混雑していることが多い ・支払い控えをなくすと納付証明が面倒 |

税理士のおすすめ:「スマホ決済」

私が顧問先のお客様におすすめするのは、PayPayなどのスマホ決済です。紙の控えを保管する必要がなく、支払履歴もスマホやネット上に自動で残るため、あとから探しやすいのが利点です。

実際に筆者が支払った体験談

私自身、2025年6月9日に住民税の通知が届きました。

(ちなみに、2025年1月1日時点の住民票は西宮市にありましたが、事務所の所在地は大阪市だったため、それぞれの自治体に2か所で住民税を支払う必要がありました)

大阪市分はPayPay おすすめ度 ★★★★★

スマホひとつでさっと支払えてとても便利でした。実際、お店で払うのと同じように、Paypayを起動してカメラで納付書のバーコードを読み取るだけで、金額や納付内容も連携されるので、非常にシンプルです。

西宮市分はネットバンキング おすすめ度 ★★★

地方税お支払サイトからバーコードを読み取るところまではPaypayと同じでしたが、そこからの手続きやUIが結構わかりにくい印象。

💬税理士なかがわまみの一言コメント

スマホ決済は使いやすく、後から履歴をたどるのも簡単ですので、紙の領収書に頼らない方法を検討してみてください。「紙の控え」は安心感がある部分がある一方、紛失すると納税の証明が難しいので、キャッシュレス納付をおすすめします。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【兵庫県・西宮】創業前~2期目におすすめの融資制度まとめ|資金調達で失敗しないために

兵庫県や西宮市でこれから創業する方、創業して間もない方へ。

「どの融資を使えばいいの?」「信用がなくても借りられるの?」

そんな疑問をよくお聞きします。

この記事では、創業前〜2期目までに使える代表的な融資制度を、税理士の視点でわかりやすくまとめました。

それぞれの特徴・注意点・どんな方に向いているかに加え、税理士として実体験から感じる“リアルな一言コメント”も添えています。

1. 新創業融資制度(日本政策金融公庫)

特徴

- 創業前、または創業2期未満が対象(個人事業から法人成りした場合は個人事業も含めて2期未満)

- 原則、無担保・無保証人

- 自己資金が必要(制度上は1/10となっていますが、現実的に1/3は用意する必要があります)

課題

- 自己資金がある程度必要

- 事業に対する知見やこれまでの経験を問われる(これまでの経歴と全く違う事業を始める場合は、なかなか審査がおりにくい)

おすすめの人

- 開業準備中、または創業して間もなく信用実績がまだない方

💬税理士なかがわまみの一言コメント

「創業時点で「無担保・無保証」というのは他ではありえません!まずはこれを申請しましょう!ただ、これまでの、経歴と全く異なる事業をする方への審査はなかなか降りにくいのが実情」

2. 新規開業資金(日本政策金融公庫)

特徴

- 創業後7年以内が対象

- 保証料上乗せで無担保・無保証も可能

- 女性・若者・シニアには金利優遇あり

課題

- 将来性のある計画書が必要

- 新創業融資よりも審査はやや厳しめ

- 顧問税理士を付けている方は、税理士経由でお願いする方が良い

おすすめの人

- 設備や人材に大きな投資を予定している方

3. マル経融資(日本政策金融公庫)

特徴

- 商工会議所などの推薦が必要(経営指導6ヶ月以上受ける)

- 無担保・無保証人で借入可能

- 上限2,000万円と高くはないが、金利は圧倒的に低い(2025年時点で1.2%程度)

課題

- 創業から1年以上の実績が必要

- 商工会との関係構築が前提(経営指導を受けるのが条件)

おすすめの人

- 商工会議所の経営指導を受けたい方

- とにかく低金利で借りたい方

💬税理士なかがわまみの一言コメント

“手間がかかる”という理由で避ける方もいますが、利率の低さはトップクラス!

無担保無保証で借りられるので、かなりお得です。

商工会議所から申請サポートだけでなく、経営アドバイスも受けられると考えればコスパは高いです。

1期目がおわったらこれを検討しましょう。

4. 兵庫県中小企業融資制度(信用保証協会付き)

特徴

- 兵庫県と金融機関が連携し、信用保証協会の保証付きで融資

- 自治体制度のため固定の低金利で借りられる

- 新規開業枠あり

詳しくは、兵庫県中小企業等融資制度(制度融資)のHPをご参照ください。

課題

- 保証料負担あり

- 金融機関+保証協会のW審査。顧問税理士がおられる方はサポートしてもらうのがおすすめ

おすすめの人

- 兵庫県内で事業を始めた方

- 創業融資(公庫)からは借り入れたが、今後を見据えて金融機関とのお付き合いをはじめたい方

税理士なかがわまみの一言コメント

この制度は“銀行経由”のため、顧問税理士の紹介や支援があると、審査もスムーズです。

5. 西宮市 信用保証料負担制度

特徴

- 西宮市の創業者・中小企業向け

- 市が保証料の一部を補助する

詳しくは、西宮市HP(西宮市中小企業資金融資 信用保証料負担制度)をご覧ください。

課題

- 申請タイミングに注意(信用保証申込時に書類を添付する必要があります)

おすすめの人

- 西宮市内で事業をしている方

- 少しでも保証料の負担を軽減したい方

💬税理士なかがわまみの一言コメント

「この制度は“申請しないと使えない”タイプです。事前に税理士や市役所に確認を!」

6. 保証協会付き融資(信用金庫・地方銀行等)

特徴

- 信用保証協会が保証し、金融機関が貸付

- 金利や保証料は金融機関・保証協会の基準による

- 原則代表者保証が必要だが、財務内容次第で保証料上乗せすれば外せるケースもあります

課題

- 保証料の負担あり

- 金利は金融機関により異なる

おすすめの人

- 信用実績がまだ浅い方

- 担保や保証人を準備できない方

💬税理士なかがわまみの一言コメント

創業直後~2期目までも保証協会の保証があれば信用金庫から借りられるケースもあります。代表者保証を外すには、財務内容の健全性が必要不可欠。決算書に「代表者貸付」や「多額の現金」があると難しいので、税理士と相談しましょう。

7. プロパー融資(保証協会の保証なし)

特徴

- 保証協会の保証料がかからない

課題

- 保証協会の保証がなく、金融機関が全リスクを負うため、審査は非常に厳しい

- 原則、代表者保証が必要

おすすめの人

- 実績・信用力がしっかりある方(一般的には、自己資本がプラスで、債務償還年数が10年未満であればプロパー融資に切り替えられる可能性が高い)

💬税理士なかがわまみの一言コメント

創業2年以内だと、まず通りません。数期黒字でようやく土俵に立てると考えましょう!

ステータス別|おすすめの融資制度

| ステータス | おすすめ制度 |

|---|---|

| 創業前~創業直後 | 公庫(①新創業融資、②新規開業資金) |

| 創業1年以上 | ③マル経融資、④兵庫県中小企業融資制度、⑥保証協会付き融資 |

| 西宮市で創業・拠点がある方 | ⑤西宮市信用保証料負担制度+上記いずれかの融資制度 |

| 実績・信用力がついてきた方 | ⑦プロパー融資(信用金庫・地方銀行等) |

まとめ|兵庫・西宮での創業融資は“段階に応じて”選ぶのがコツ

- 創業直後は「新創業融資」や「新規開業資金」が基本

- 1年経ったら「マル経」や「保証協会付き融資」なども検討

- 西宮市内なら「利子補給制度」を活用して金利負担を軽く

- プロパー融資は将来のステップとして目標に据えて

【顧問税理士をお探しの方へ】ひとりで悩まず、聞いてください

『これってどうなんだろう?』と思ったらまずは気軽に、相談してみてください。

『こんなこと聞いていいの?』大歓迎です!

は、ぜひ一度お気軽にお問い合わせください。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。