Archive for the ‘未分類’ Category

【SDGs宣言】働きがいも経済成長も

こんにちは。西宮の税理士、なかがわまみです。

このたび、当事務所は「ひょうご産業SDGs推進宣言事業」に登録いたしました。

詳しい内容はこちら➡

https://web.hyogo-iic.ne.jp/sdgs/

今回のコラムでは、なぜ小さな税理士事務所がSDGsに取り組むのか、その想いと具体的な目標についてお話ししたいと思います。

私たちが目指すゴールは「8. 働きがいも経済成長も」

SDGsには17の目標がありますが、当事務所が特に力を入れて取り組むのはゴール8「働きがいも経済成長も」です。

一見、税理士の仕事と「経済成長」や「働きがい」は遠いものに思えるかもしれません。しかし、企業の継続的な発展を一番近くで支える税理士だからこそ、貢献できる大きな役割があると考えています。

「節税」よりも「長期的な成長」を

当事務所の理念は、目先の税金を減らすだけの「節税」ではなく、長期的にお金を増やし、事業を存続・発展させていくことを第一に考えることです。

無理な節税でお金を減らしてしまうのではなく、適切な資金繰り予測を行い、経営判断に役立つ情報を提供すること。それによってお客様の事業が健康的で生産的に成長していくことこそが、SDGsの目指す「持続可能な経済成長」につながると確信しています。

クラウド会計による「見える化」が成長のカギ

具体的な取り組みとして掲げたのが、freeeやマネーフォワードなどのクラウド会計を活用した「経営の見える化」です。

当事務所では、記帳代行の丸投げではなく、お客様自身がお金の流れを把握する「自計化」を支援しています。

経営者自身が数字をリアルタイムに把握できるようになれば、意思決定のスピードが上がり、本業の「経営」に使える時間が増えます。その結果として生まれる「余裕」や「成長」が、経営者ご自身やそこで働く従業員の皆様の「働きがい」につながっていくはずです。

税務調査への対応も「安心」の基盤

また、税務調査時の徹底した伴走支援も、安心して事業を継続していただくための重要な土台です。不安を取り除き、安定した経営環境を守ることも、私たちの重要な使命だと考えています。

さいごに

「ひょうご産業SDGs推進宣言事業」への登録はあくまでスタート地点です。

これからも西宮のちいさな税理士事務所として、お客様の事業が10年、20年と続くよう、クラウド会計と対話を通じて全力でサポートしてまいります。

今後ともなかがわまみ税理士事務所をよろしくお願いいたします。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

株式投資の税金、ちゃんと理解できていますか?|税理士紹介センター ビスカス監修記事のご紹介

NISAや証券口座の普及により、株式投資を始める方が年々増えています。

一方で、「利益が出たけど税金ってどうなるの?」「損したときは税金戻る?」といったご質問も多く寄せられるようになりました。

このたび、税理士紹介センター ビスカス様の記事「株取引にかかる税金はどのくらい?確定申告の必要性や税理士に相談するメリットは?」の監修を担当しました。

株式投資の初心者の方にも、制度をわかりやすく理解していただけるよう、実務の現場でよくある誤解や落とし穴についてもコメントを加えています。

▼記事はこちら

株取引でかかる税金の種類と確定申告が必要なケース|税理士がわかりやすく解説

記事の内容は、以下の通りです。

- 株の利益(譲渡益)にかかる税率

- 特定口座(源泉徴収あり/なし)ごとの違い

- 損失が出た場合の「損益通算」と「繰越控除」

- 確定申告が必要なパターンと不要なパターンの整理

特に、「特定口座だから確定申告はいらないと思っていたのに、別の所得との関係で申告が必要だった」というケースや、「損失が出た年に何もしないと、翌年以降に繰り越せない」といったミスは毎年のように見受けられます。

記事ではそのあたりも丁寧に解説していますので、投資を始めたばかりの方や、確定申告に不安がある方は、ぜひご覧ください。

なかがわまみ税理士事務所では、株取引や副業収入に関する確定申告のご相談も承っています。

お気軽にご連絡ください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

西宮支部転入早々の大役に驚き

皆さん、こんにちは。西宮で税理士業務を行っているなかがわまみ税理士事務所の中川です。

2024年4月に大阪の東支部で独立開業し、この度2025年4月に近畿税理士会西宮支部に移転してまいりました。

西宮支部は人数が少ない支部ということもあり、転入したばかりにも関わらず、なんと2025年7月に小学校の租税教室の講師を務めることになりました。正直、いきなり回ってきた話にびっくりしています。

西宮支部の租税教育とは?

近畿税理士会西宮支部では、日本税理士会連合会の方針に基づき、「租税に関する教育その他知識の普及及び啓発のための活動」として租税教育に積極的に取り組んでいます。

租税教育は、税理士の使命に基づく社会貢献の一環として、税務の専門家としての立場から、租税の意義や税理士の役割を国民に広く理解してもらうことを目的として実施されています。

西宮支部では、西宮市・宝塚市内の小学校、中学校、高等学校への講師派遣を行っており、地域の子どもたちに税の大切さを伝える重要な活動となっています。

小学生向け租税教育の内容とは

租税教室は、小学生から高校生までを対象として「税の意義や役割を正しく理解してもらい、税に対する理解が国民各層に広がっていくこと」を目的として開催される特別授業です。

小学生向けの租税教育では、主に以下のような内容を扱うようです

1. 身近な税金について

- 消費税の仕組み

- 税金で作られている身近な施設(学校、病院、道路など)

- みんなが使っている公共サービス

2. 税金の必要性

- もし税金がなかったらどうなるか

- みんなで支え合う社会の仕組み

- 公平な負担の大切さ

なぜ私が租税教育委員会に入ったか

支部の集まりに参加したときにほかのさまざまな委員会の先生からお声がけいただいたのですが、私が租税教育委員会の入って租税教室の講師をやりたかった理由は、

単に目立ちたがり屋 子供の前で話すのが好きだから(笑)

一番の理由は「人前でしゃべるのが好きだから」というのが一番の理由、、です(笑)

実は両親も両祖父母も学校の教師で、自分も大学自体は塾講師をしていたこともあり、子供たちの前で話をするのは好きです。

緊張感もわくわくするし、子供の忖度ないリアクションも好きです。

「きちんと納税すること」の大切さをしってほしい

もう一つの理由は、子供のことから納税の大切さを知ってほしいという気持ちがあります。

大学生らが闇バイトで脱税の手伝いをするニュース等を目にするたびに、小さいころからの租税教育の大切さを考えされられます。

小学3年生娘からのアドバイス

小学3年生の娘に「小学6年生にはどんな話をしたらいいかな?なんか緊張してきたわ!」と相談したところ、「目立ちたがり屋なんやから大丈夫やろ!」という心強いコメントをもらいました(笑)。

初めての租税教育講師 – 正直な気持ち

正直、結構緊張しています。小学生を相手にした授業は初めてですし、税金という少し難しいテーマを分かりやすく伝えられるか、そもそも興味をもってもらえるか不安です。

小学生6年生といえば、ちょっとすかし始めるお年頃でもあり、準備した内容がすべりまくったらどうしようかという不安もあります(笑)

でも、西宮支部の先輩税理士の皆様からのサポートもあり、しっかりと準備を進めています。また、この経験を通じて、税理士としての社会的使命をより深く理解し、地域貢献に努めていきたいと思います。

西宮支部での委員会活動への意気込み

転入早々ではありますが、西宮支部の一員として、租税教育委員会の活動に積極的に取り組んでいきたいと思います。

地元西宮・宝塚の子どもたちに税の大切さを伝えることで、将来の社会を担う人材育成に少しでも貢献できればなと考えています。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【住民税の納付書が届いたら】主な支払い方法の比較と、税理士が選んだ方法とは?

6月に入ると、多くの方のもとに「住民税の納付書」が届き始めます。

給与天引きでなく「自分で納付する」場合には、納付書を使っての支払いが必要になりますが、どの支払い方法を選ぶべきか迷ってしまう方も多いのではないでしょうか。

この記事では、西宮市の税理士である筆者が実際に住民税を支払った体験談をまじえながら、主な支払い方法とそのメリット・デメリットをわかりやすく解説します。

もっともおすすめの「スマホ払い」(Paypay払い)」についても詳しく解説します。

主な住民税の支払い方法とメリット・デメリット

| 支払方法 | おすすめ度 | メリット | デメリット |

|---|---|---|---|

| コンビニ払い | ★★ | ・手軽に近所で支払える | ・支払い金額が30万円以下などの制限あり ・控えをなくすと納付証明が難しい ・現金を用意する必要がある |

| スマホ決済(PayPay、auPAY、楽天Pay等) | ★★★★★ | ・とにかく簡単(バーコード読み取るだけ!一瞬で終わります) ・支払履歴が残る | ・対応していない自治体もある ・決済完了後の取り消し不可 ・領収書が発行されない |

| ネットバンキング、クレカ(eL-QR 地方税お支払サイト) | ★★★ | ・口座から直接支払い可能で安心 | ・操作が苦手な人にはハードルがある ・クレカは手数料かかる ・金融機関によっては対応していない場合も |

| 銀行窓口・郵便局 | ★★ | ・窓口で支払える安心感 | ・平日日中しか開いていない ・混雑していることが多い ・支払い控えをなくすと納付証明が面倒 |

税理士のおすすめ:「スマホ決済」

私が顧問先のお客様におすすめするのは、PayPayなどのスマホ決済です。紙の控えを保管する必要がなく、支払履歴もスマホやネット上に自動で残るため、あとから探しやすいのが利点です。

実際に筆者が支払った体験談

私自身、2025年6月9日に住民税の通知が届きました。

(ちなみに、2025年1月1日時点の住民票は西宮市にありましたが、事務所の所在地は大阪市だったため、それぞれの自治体に2か所で住民税を支払う必要がありました)

大阪市分はPayPay おすすめ度 ★★★★★

スマホひとつでさっと支払えてとても便利でした。実際、お店で払うのと同じように、Paypayを起動してカメラで納付書のバーコードを読み取るだけで、金額や納付内容も連携されるので、非常にシンプルです。

西宮市分はネットバンキング おすすめ度 ★★★

地方税お支払サイトからバーコードを読み取るところまではPaypayと同じでしたが、そこからの手続きやUIが結構わかりにくい印象。

💬税理士なかがわまみの一言コメント

スマホ決済は使いやすく、後から履歴をたどるのも簡単ですので、紙の領収書に頼らない方法を検討してみてください。「紙の控え」は安心感がある部分がある一方、紛失すると納税の証明が難しいので、キャッシュレス納付をおすすめします。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【2025年版】自動車税・固定資産税の納付期限は6月2日|家事按分・経費処理のポイントも解説

自動車税や固定資産税って、どの勘定科目で処理するのが正解?

特に自宅兼事務所や、事業とプライベートで車を併用している個人事業主・フリーランスの方にとっては、悩ましい時期かもしれません。

2025年の自動車税・固定資産税(第一期)の納付期限は6月2日(月)です。

兵庫県西宮市では、5月上旬にそれぞれの納付書が発送されています。

freee・マネーフォワードの実際の画面を使って、間違えがちな「家事按分」や「消費税の課税区分」の注意点や、実際に筆者が使っている便利な納付方法も解説します。

※この記事は、西宮市の税理士「なかがわまみ」が執筆しています。事務所紹介はこちら

自動車税・固定資産税の経費処理、どの科目にする?

税金関連の支出をすべて「租税公課」で処理しがちですが…

🚗 自動車税 → 「車両費」にするのもおすすめ

- 自動車を事業と私用の両方に使っている方は、按分のうえで「車両費」で計上する方がわかりやすいです。

- ただし、車両費のデフォルト設定は「課税仕入」になっているので、消費税申告がある方は「対象外」に変更するのを忘れずに!

🏠 固定資産税 → 「地代家賃」でもOK

- 自宅兼事務所など、建物の一部を事業で使っている場合は、「地代家賃」などで按分して登録すると、後で管理しやすくなります。

もちろん、「租税公課」で計上するのも間違いではないのですが、家事按分から漏れてしまいがちなので、上記の科目で登録するのがおすすめです。

家事按分はルールを設定しておこう

freeeやマネーフォワードなどの会計ソフトでは、あらかじめ家事按分ルールを作っておくことで、毎年悩まず処理が可能になります。

たとえば、

- 車両費(自動車税) →走行距離に応じて 70%事業用・30%私用

- 固定資産税 → 床面積に応じて30%のみを経費

といった具合に、事業とプライベートの利用割合に応じて合理的な按分を設定しておきましょう。

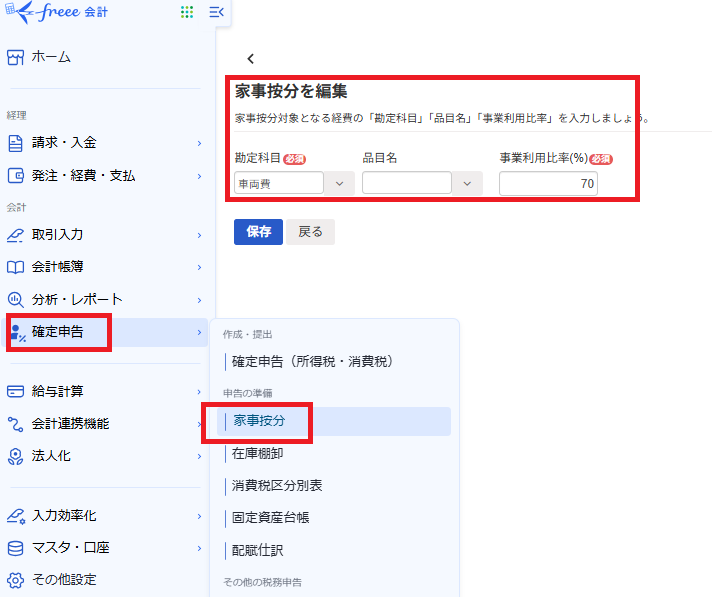

実際の家事按分設定画面を解説!

実際に、筆者が使っているfreeeとマネーフォワードの家事按分設定画面をお見せします。

freeeの家事按分設定画面

「確定申告」の「家事按分」メニューから対象となる勘定科目を指定します。

品目名で按分することもできるので、例えばA車、B車のように異なる品目タグを使ってそれぞれ事業費率を設定することもできます。

マネーフォワードの家事按分設定

「決算申告」の「家事按分」から設定することができます。

マネーフォワードは補助科目ごとに事業利用比率をせっていすることができます。

⚠ 消費税区分は「対象外」設定をお忘れなく!

freeeやマネーフォワードでは、「車両費」や「地代家賃」などの科目を選んだとき、デフォルトで「課税仕入」に設定されてしまうことがあります。

ですが、自動車税や固定資産税は非課税取引なので、課税区分は必ず「対象外」に変更しましょう。

ここを間違えると、消費税申告でミスが生じ、税務調査で指摘されることもあります。

💰 自動車税・固定資産税の納付方法まとめ|スマホ・クレカもOK!

2025年の自動車税・固定資産税の納付期限は6月2日(月)。

西宮市では5月上旬に納付書が発送されており、以下のような方法で支払いが可能です。

ちなみに、西宮に住んでいる筆者は納付書のバーコードを読み取ってauPAYで支払いました。

【主な納付方法】

| 納付方法 | 特徴 | 経費処理のヒント |

|---|---|---|

| 🏪 コンビニ払い | 納付書を持参すればレジで支払いOK | 現金払いなので、「現金」勘定で記帳 |

| 💳 クレジットカード払い | 各都道府県の税サイトからオンライン納付可(手数料あり) | クレカ明細に反映→会計ソフトで仕訳登録 |

| 📱 スマホ決済(PayPay・au Pay など) | 対応自治体なら、納付書のバーコードを読み取るだけ | スマホ口座や連携口座と仕訳を結びつけると便利 |

| 🏦 口座振替(事前登録が必要) | 毎年自動引き落とし。うっかり忘れ防止に◎ | 通帳記帳をもとにfreee・MFで確認 |

経費処理の注意点

- freeeやマネーフォワードでは、クレカやスマホ決済との連携機能が便利です。

自動取得された明細を使って、該当の支払内容を「車両費」「地代家賃」「租税公課」などに振り分けましょう。

まとめ

- 納付期限は2025年6月2日(月)

- 西宮市では5月上旬に納付書が発送済み

- 家事按分している場合は、「租税公課」よりも「車両費」「地代家賃」での処理が管理しやすい

- 消費税申告がある方は、課税区分を「対象外」に設定するのを忘れずに

💬 経費処理で迷ったら、お気軽に税理士にご相談を!

なかがわまみ税理士事務所では、freee・マネーフォワード対応の自計化サポートを行っています。

西宮市を中心に、個人事業主・フリーランスの方が「自分で収支を把握できる経理」を応援しています。

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

📅 初回相談もオンライン対応しています

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【令和7年対応】特別徴収通知書が届いたらなにをすればいい?

この記事では、令和7年5月に発送される「特別徴収通知書」が事業者宛に届いた後、何をすればいいのかを具体的に解説します。通知書を受け取ったあとの給与ソフトへの反映方法(freee・マネーフォワード対応)を、筆者の実際の操作画面を用いて説明いたします。はじめて特別徴収を扱う方にも分かりやすく説明しています。

そもそも「特別徴収」とは?

特別徴収とは、従業員の個人住民税を勤務先(事業者)が給与から天引きし、本人に代わって市区町村へ納める仕組みです。

納税を本人任せにせず、事業者が毎月まとめて納付することで、納付漏れの心配もなく、行政手続きもスムーズになります。

従業員側にとっては「手間がかからない」、一方で事業者にとっては「ミスできない義務」が発生します。

特別徴収では、住民税を毎月の給与から控除し、原則として翌月10日までに納付しなければなりません。

令和7年度の特別徴収通知書が発送されました

各市町村で5月上旬に各事業所宛に特別徴収税額の通知書が発送されます。

この通知書には、従業員ごとの住民税額や納付スケジュールが記載されています

ちなみに、弊所が所在する西宮市では、令和7年度の特別徴収税額の決定通知書が、令和7年5月16日事業者宛てに発送されました。

詳しくは西宮市の公式HP(令和7年度の特別徴収税額決定通知書)もご覧ください

通知書が届いたら、何をすればいい?

通知書を受け取ったら、以下の手順で対応しましょう:

①給与ソフトへの反映

通知書の内容を給与計算ソフトに正確に入力し、毎月の給与から住民税を控除する設定を行います。

freee、マネーフォワードそれぞれの設定画面もお伝えしますね。

■freee

給与メニューから個々の従業員ごとに設定します。

「従業員」ー「税」の画面から毎月の住民税額を登録します。

■マネーフォワード

同じく給与画面から個々の従業員ごとに金額を入力します。

「従業員情報」ー「給与情報」から毎月の住民税額を登録します。

②従業員への通知

同封されている従業員用の住民税決定通知書をそれぞれの従業員に渡しましょう。

③納付の準備

毎月の住民税を、翌月10日までに西宮市へ納付しましょう。

西宮市の場合、以下の方法で納付が可能です:

- 金融機関の窓口

- コンビニ(納付書に対応している場合)

- インターネットバンキング(eLTAXとの連携が必要な場合も)

納付期限をうっかり過ぎてしまうと「延滞金」が発生する可能性もあるため、月初に納付作業を習慣化することをおすすめします。

freee・マネーフォワードを活用中の事業者さまへ

当事務所では、freee・マネーフォワードの導入支援も行っています。

特別徴収の設定はもちろん、従業員情報の登録、年末調整や法定調書の電子提出など、ソフトを活用して手間を減らしたい方をサポートしています。

- 導入前の比較相談

- 設定サポート(スポット対応可)

- 毎月の入力・記帳サポートも対応

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

商工会議所の“マル経融資”って?創業融資との違いや使い分けも解説!

「資金がもう少しあれば、仕入れを増やせるのに…」

「でも創業したばかりで銀行融資はハードルが高い…」

そんなときに検討したいのが、公的融資制度の活用です。

今回は、商工会議所の「マル経融資」と、日本政策金融公庫の「創業融資」の違いや使い分けを、税理士の視点からご紹介します。

ちなみに西宮の商工会議所はJR西宮駅の近くにあります。新しくてきれいなビルです!!

✅マル経融資とは?(正式名称:小規模事業者経営改善資金)

マル経融資は、商工会議所の推薦を受けて政策金融公庫から借りられる制度です。小規模事業者の経営改善を目的とした、無担保・無保証人OKの低利融資です。

📝【主な条件】

- 従業員20人以下(商業・サービス業は5人以下)の小規模事業者(法人、個人事業主)

- 1年以上事業を継続していること

- 確定申告を行い、税金の滞納がないこと

- 商工会議所の経営指導を原則6ヶ月以上受けていること

💰【融資の概要】

- 限度額:2,000万円

- 利率:1〜2%前後(変動あり)

- 返済期間:運転資金は10年以内(据え置き期間2年以内)

- 担保・保証人:不要

📘「経営指導」ってなに?何をするの?

「経営指導」とは、商工会議所の職員が、事業内容や経営状況についてアドバイスを行う支援活動のことです。そしてなんとこの経営指導は無料!です。創業間もない人にはうれしいですよね。

🧾 内容の一例

- 売上や経費の状況、資金繰りの相談

- 利益改善のアドバイス

- 補助金・助成金の情報提供

- 記帳や経理の相談

- マル経融資の必要書類のサポート など

📍ポイント:

この経営指導を受けている実績が、マル経融資の「推薦条件」になります。

すぐに申し込める制度ではないので、計画的な準備が大切です。

🚀創業融資とは?マル経との違いと使い分け

創業融資(新創業融資制度)は、日本政策金融公庫が直接提供する制度。創業時や開業間もない時期でも利用できるのが特徴です。

| 比較項目 | マル経融資 | 創業融資 |

|---|---|---|

| 申込先 | 商工会議所 → 政策金融公庫 | 政策金融公庫へ直接申請 |

| 対象 | 開業1年以上の小規模事業者 | 創業予定者・創業7年以内 |

| 必要条件 | 商工会議所の経営指導を受けていること | 創業計画書などによる審査 |

| 利率・上限 | 利率1〜2% 上限2,000万円 | 利率2%程度 設備資金7,200万円(うち運転資金4,800万円) |

| 審査期間 | 商工会議所の推薦が必要で時間がかかる | 比較的早め(1ヶ月程度) |

🧭 どちらを選ぶべき?

🔸 創業1年未満の方 → 創業融資がおすすめ

→ すぐに申請でき、比較的早く資金調達が可能です。

🔸 創業1年以上 → マル経融資を検討

→ 実績がある事業者向けで、継続的な経営支援も受けられます。

💡 段階的な活用もおすすめ

「創業融資でスタート」→「事業が軌道に乗ったらマル経融資で増資」

という流れで活用している方も多いです。

🧑💼税理士からのアドバイス

- マル経融資を考えている方は、早めに商工会議所に相談を。

半年〜1年程度の「経営指導実績」が必要です。 - 申告書や試算表の提出が必要になるため、税理士のサポートがあると安心。

帳簿の整備や事業計画の見直しなど、審査に向けた準備がスムーズになります。 - 税金の滞納があるとどちらの融資も難しくなるため、納税状況の確認も大切です。

✨まとめ:2つの制度を正しく理解して、成長のチャンスに!

- 「これから開業する」「創業して1年未満」→ 創業融資

- 「1年以上続けていて、商工会議所とつながりがある」→ マル経融資

それぞれの制度の強みを活かして、事業の安定と成長に繋げていきましょう。

疑問や不安がある場合は、税理士や商工会議所に早めに相談するのが一番の近道です!

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が解説】巨人坂本選手の申告漏れ 同僚との飲食代は経費にできない?!

2025年4月2日のNHKニュースで「プロ野球 巨人 坂本勇人選手 約2億4000万円の申告漏れ指摘」と報じられました。

https://www3.nhk.or.jp/news/html/20250402/k10014767641000.html

料亭やクラブなどでの同僚との飲食代が経費に認められなかったとのことです。

同僚選手との飲食代は経費にならないのか?

交際費や飲食代が経費になるかは、「事業との関連性があるかどうか」がポイントになります。

坂本選手の場合、個人事業主としての収益(選手としての報酬、スポンサー収入など)に直接貢献しているかが判断基準になると思います。

一般的にスポンサーとの接待や、マネジメント契約のための交際であれば認められる可能性がありますが、同僚選手との飲食、特に高額な飲食や遊興費は、事業関連性を証明しづらく、否認されやすいと思います。

あくまで私見ですが、同僚選手との飲食代が経費に認められるケース、認められないケースを整理していみました。

経費になるケース(事業関連性が明確な場合)

(1)情報交換や戦略会議の場として機能している場合

- 例: チームメイトと試合戦略や技術向上について話し合う場としての飲食

- ポイント:

- 「単なる親睦会」ではなく、具体的な目的を持った打ち合わせであること

- 打ち合わせ内容をメモして証拠を残す(議事録やレシートのメモ)

(2)スポンサーも含めた飲食の場合

- 例: チームのPR活動の一環として、スポンサー企業と選手を交えた会食を行う場合

- ポイント:

- スポンサーとの交渉や契約更新の場であることを示す

- 公式な打ち合わせの一環であることを証明できる資料を残す(契約書・会食記録など)

2. 経費にならないケース(私的な支出と判断される場合)

(1)単なる親睦やプライベートな食事

- 例: オフの日に同僚選手と食事に行く、誕生日祝いをする

- 税務署の判断:

- 事業との直接的な関係が薄いため、私的な交際費とみなされる可能性が高い。

- 「友人と食事するのと同じ」と判断される

(2)日常的な食事代

- 例: 練習後にチームメイトと普通に食事をする

- 税務署の判断:

- 個人的な生活費とみなされ、経費にはならない。

- 会社員がランチ代を経費にできないのと同じ考え方

(3)高額な料亭やキャバクラなどの遊興費

- 例: 練習後にチームメイトとストレス発散としてキャバクラに行く

- 税務署の判断:

- 交際費ではなく「個人的な遊興費」とみなされ、経費にならない

- 「特定のビジネス目的がなく、単なるプライベートな飲み会」とみなされる

まとめ(税務調査で経費と認められるか?)

| 飲食の目的 | 経費として認められる可能性 |

|---|---|

| 戦略会議・技術向上の打ち合わせ | ○(認められる可能性あり) → 証拠を残すのが重要 |

| スポンサーも含めた会食 | ○(認められる可能性あり) → 公式のイベントであることを証明 |

| 親睦・プライベートな食事 | ×(私的な支出と判断される) |

| 日常的な食事代 | ×(私的な支出と判断される) |

| キャバクラなどの高額な遊興費 | ×(私的な支出と判断される) |

✅ 経費と認められるためのポイント:

- 事業との関連性を明確にすることが大事!

- 議事録・領収書・目的を記録することで経費になる可能性を高める!

坂本選手の場合、「単なる親睦の食事」だと判断されたため、交際費として認められなかった可能性が高いですね。

プロ野球選手は高額な収入があるため、税務署のチェックも厳しくなりがちですね。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

ビスカスさんの「飲食店に税理士は必要?飲食業に強い税理士とは?選び方や、依頼するメリット・費用感を解説」を監修しました

飲食店でも売上があがると法人化を検討する人もふえていますよね。

時間削減だけではない、税理士に依頼するメリットをまとめています。

飲食業は実は税務調査リスクの高い業種でもあるので、ぜひ顧問税理士に依頼することも検討してみてください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

5科目毎年一発合格の税理士が教える「たった2つの勉強のコツ」

今日は税理士試験の発表ですね。

今年の財務諸表論の合格率は8%だとか、、めっちゃ厳しいですね。

(去年28%の合格率だから下がるとは思ってましたが、、、ひどすぎん?!)

税理士試験といえば、私のささやかな自慢は

■働きながら、5科目全科目 毎年一発合格できた!

(一回も落ちていないという意味です。5科目を1年で取ったわけじゃないです(笑)

■5科目のうち後半3科目は子育てしながらの受験だったので、予備校に通わず合格できた!

ということです。

われながら「本当によく頑張った!!!」と思います。

そんな自分の税理士試験のを振り返って、「たった2つの勉強のコツ」をお伝えしたいと思います。

①前半期(9月~3月)演習問題集は必要最低限に絞って、間違えた問題を手垢がつくほど繰り返す。

前半期はインプットしつつ、テーマごとに演習問題をこなします。

私は予備校にいっていなかったので、書店の書籍の演習問題集をとにかく繰返し解きました。

重要度や難易度がCのものは元から解いていませんでしたが、A・Bのランクのものは、何度も何度も解きました。

間違えてしまったのものは、印をして、3日後・1週間後・2週間後・1か月後と時間を空けて再度解きなおしていました。

2回連続で正解した問題は、本番で間違う可能性はほぼないので、思い出す程度にとどめ、A・Bランクの間違えた問題をとにかく繰返しとくことに時間を割きました。

大切なのは「あれこれといろんな演習問題集に手を出さない」ことです。

これ!と決めた演習問題集をとにかく繰り返して、正解・不正解を目次ページに書き込み、何度も解きなおすことです。

②後半期(4月~直前)勉強時間は量ではない。「究極に集中する時間」を過ごして本番のシミュレーションをする

私は働きながら、かつ、子育てしながらの受験だったので、勉強時間は圧倒的に少なかったと思います。多分平日は1時間、土日も5時間くらいだったと思うので、ネットやXで流れてくる、周りの勉強時間と比べて焦るときもありました。

(移動中に勉強する習慣もなかったので、通勤中もずっとYouTube見てました(笑)

勉強時間は量ではなく、どれだけ集中できたかが大事。

なんとなく集中できず、だらだら勉強するくらいなら、「今日は勉強から離れる!」と決めるほうがまだましです。

後半期に私が大切にしたのは「本番を想定して時間を区切って演習問題を解くこと」です。

過去問・模試を解く時間は、とても大切にしていて、本番同様、緊張感を高めて勉強しました。

(夫や子供にも、「今から2時間一切話しかけないで!!」とお願いしていました)

税理士試験は試験内容の理解ももちろんですが、それ以上に、限られた時間内で「どの問題を捨てるか」「どの問題は確実に点をとるか」という選択が重要です。

これを本番の緊張感で【正しく】選択するって結構ムズイ。

本番だと、難しい理論問題で欲目が出て、「あ、これ昨日ちょうど覚えたところだ…難しいけどせっかく覚えたところだし書きたい」となり、結局制限時間オーバーになりがちです。

普段から、本番と同じような緊張感で、問題の取捨選択の特訓をしておくことです。

参考:受験科目は1つにしましょう・・・

同じ年で複数科目にチャレンジされる方もいますが、あまり、、というか絶対おすすめしません。

正直、複数科目にチャレンジする余裕や実力がある方は、会計士試験にチャレンジするほうが良い気がします(笑)

私は、税理士受験前に、2年間会計士試験にチャレンジしましたが、「これは私には働きながらは無理!!」と思い、撤退しました。

税理士受験の日々はもう二度と過ごしたくない!というくらい、辛い日々でしたが、今は独立して子供とゆったりした時間を過ごせるようになったので、「あの時頑張ってよかったかな」と思います。

少しでも、受験を頑張る皆さんのお役にたてれば、と思い書いてみました。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。