Archive for the ‘インボイス’ Category

【消費税】2割特例が使えない!? 1000万円以上の資産を購入した場合は要注意

インボイス制度の導入により、小規模事業者が選べる「2割特例」は、仕入税額控除の計算を簡素化できる便利な制度です。

しかし、1000万円以上の高額な設備投資を行った場合等には、この2割特例が一定期間使えなくなるケースがあることをご存じでしょうか?

本記事では、高額特定資産や調整対象固定資産の概要、2割特例の適用が制限される期間の具体例、そして課税事業者選択届出書との関係について、インボイス対応を前提にわかりやすく解説します。

「簡易課税が使えないのはなぜ?」「2割特例の落とし穴が知りたい」という方は必見です。

2割特例が使えない期間がある?

一般的に基準期間(2年前)の課税売上高が1000万円以下であれば2割特例を使うことができます。

ただ、注意が必要なのは、高額な固定資産を取得した場合です。

たとえば、インボイス登録事業者が「高額特定資産」を取得し、その年に原則課税で申告した場合には、以下のように2割特例の適用が制限される期間が発生します。

制限される期間とは?

国税庁のQAには以下のような記載があります。

2割特例の適用ができない課税期間①

— インボイスQ&A≪2割特例の適用ができない課税期間①≫(PDF/305KB)

問115 小規模事業者に係る税額控除に関する経過措置(2割特例)は、基準期間の課税売上高が1千万円を超える課税期間などについては適用できないとのことですが、具体的に教えてください。

【答え】(一部抜粋)一般課税で高額特定資産の仕入れ等を行った場合(一部略)において事業者免税点制度の適用が制限される課税期間

分かりにくい書き方ですが、つまり、設備投資を行った期から最長3年間は2割特例を使えないというルールです。

高額特定資産(1000万円以上の資産)を取得すると2割特例が使えない!

高額特定資産とは、以下のような資産が対象です。

- 1単位あたり1,000万円以上(税抜)の資産

- 建物・構築物・機械装置・車両等の有形固定資産、棚卸資産

例:

- 店舗を1,200万円で建築・購入

- 工場用の大型設備を一括導入(1,500万円)

これらは「高額特定資産」に該当します。

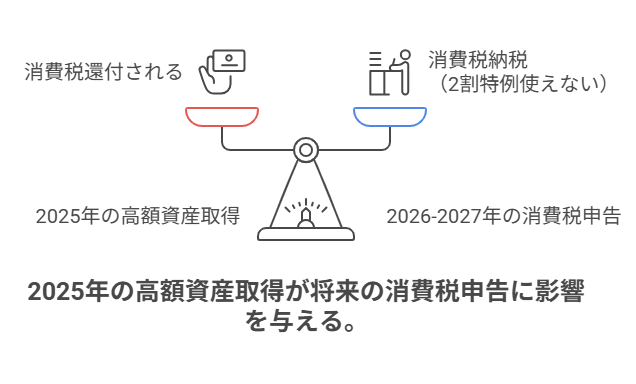

通常高額特定資産を購入した年は、仕入税額控除の金額が大きく、2割特例よりも原則課税で還付を受ける方がお得なので、原則課税で申告するケースが多いのですが、そうするとその後2年間割特例を使うことができません。

つまり2025年に高額特定資産を取得して原則課税で申告し消費税還付を受けた場合、たとえ売上が1000万円を超えなかったとしても、2026年・2027年は消費税申告を原則課税でしなければならず、2割特例は使えないということです。

この規定の趣旨としては「高額な資産を購入して消費税の還付を受けたなら、その後しばらくは売上も原則課税で申告してね。還付を受けてすぐインボイス登録を廃止したり、特例(2割特例)を使うなど、いいとこどりはダメよ」というものです。

調整対象固定資産との違いは?

「高額特定資産」と似た制度に「調整対象固定資産」というものがあります。

両者には共通点もありますが、適用対象や制限の内容に差があります。

| 項目 | 高額特定資産 | 調整対象固定資産 |

|---|---|---|

| 取得価額 | 1,000万円以上 | 100万円以上 |

| 棚卸資産を含むか | 含む | 含まない |

| 適用事業者 | すべての課税事業者 | ・課税事業者選択届出書を提出した事業者、 ・新設法人(資本金1000万以上) ・特定新規設立法人(親会社等の課税売上高が5億円超) |

| 納税義務の強制 簡易課税・2割特例の制限 | あり(3年間) | あり(3年間) |

「課税事業者選択届出書」の提出有無による違い

「調整対象固定資産」については、課税事業者選択届出書を提出しているかどうかで取り扱いが異なります。

インボイス制度導入前は、消費税還付を受けるためには、「課税事業者選択届出書」を出すしか方法がありませんでした。

「課税事業者選択届出書」を提出した事業者は、調整対象固定資産(100万円以上)を取得して消費税還付を受ければ、3年縛り(納税義務の強制、簡易課税適用できない)があったのですが、インボイスが導入された際に、令和11年9月30日までの経過措置として、「適格請求者発行事業者の登録申請書を提出すれば、課税選択届出書の提出は不要」となりました。

この措置によって、大半の事業者さんは「課税事業者選択届出書」は出さずに、「適格請求者発行事業者の登録申請書」のみを出していると思いますのでほとんどの事業者には調整対象固定資産の規定の影響はなくなりました。

- 「課税事業者選択届出書」を提出していない場合:

- たとえ100万円以上の固定資産を取得しても「3年縛り」は適用されません。

- 気にするのは高額特定資産(1000万円以上)だけでOK

- 「課税事業者選択届出書」を提出している場合:

- 100万円以上の固定資産(調整対象固定資産)を取得して原則課税で申告した場合、その後2年間簡易課税・2割特例の適用が制限されます。

実務でありがちな注意点まとめ

- 2年前の売上が1,000万円以下でも、高額特定資産を取得し原則課税で還付申告を行った場合、その後2年間は2割特例が使えない

- 設備投資の直後に一定期間は課税事業者が強制される

👩💼 税理士からのアドバイス

- 「2割特例を使うつもりでいたのに、設備投資で使えなくなった…」

- 「申告の方法を間違えて損してしまった…」

こういった事例は、実際の現場でよくあります。

設備投資やインボイス登録のタイミングに関しては、申告方法や届出書の有無によって大きく影響するため、必ず事前に専門家に確認することをおすすめします。

ご相談はこちらから💡

「自社のケースは該当する?」「いつから特例が使えなくなるの?」といったご不安は、お気軽にご相談ください。

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士】AIに消費税の質問投げてみた

ちまたで話題のChatGPTに消費税のちょっと引っ掛かりやすい質問を投げてみました。

AIとの実際のやりとりをご覧ください。

前提

▶️質問

国内のゲームクリエイターが、国外のプラットフォーム(例:フォートナイトで有名なEPIC社)からの収入を得る場合、その売り上げは消費税の「①課税」「②輸出免税」「③不課税(国外取引)」のどれになる?

▶️電気通信利用役務提供の内外判定とは

ゲームクリエイターの収入は、いわゆる「電気通信利用役務の提供」に該当します。通常の役務提供は、役務の提供をする側の住所が国内かどうかで判定をしますが、「電気通信利用役務の提供」については近年改正され、役務を受ける側の住所が国内かどうかで判定します。

【実際のchatGPTとのやりとり】

▶️最初の答え ①課税取引

👩💼 税理士中川:「国内のゲームクリエイターが、国外のプラットフォーム(例:フォートナイトで有名なEPIC社)からの収入を得る場合、その売り上げは消費税の「①課税」「②輸出免税」「③不課税(国外取引)」のどれになる?」

🧠 AI:「課税可否の4要件(国内取引、事業者、対価の授受、資産の譲渡等)を満たしているので、これは①課税です。」

👩💼 税理士中川:「国外に電気通信利用役務の提供をした場合でも本当に①課税になるの? ③不課税じゃないの?」

🧠 AI:「いえ、①課税になります。電子利用役務の役務の提供が国内取引に該当するかどうかは、「役務の提供を受ける者の住所等」により判定されます。日本国内のクリエイターが報酬を受け取る場合、国内取引と判定され、消費税の①課税対象となります。」

👩💼 税理士中川:「日本国内のクリエイターは「役務提供をする側」であって、「受ける側」ではありません。役務提供を受けるのは国外の事業者だから③不課税では?」

▶️再調査後の答え ②輸出免税

🧠 AI:「ご指摘ありがとうございます。おっしゃる通り、「電気通信利用役務の提供」における内外判定の基準は、「役務の提供を受ける側」の所在地で判断します。 結論は②輸出免税になります。」

👩💼 税理士中川:「・・・本当?国外取引なら4要件に該当しないから、②輸出免税ではなく③不課税では? ②輸出免税となる根拠条文を教えて」

🧠 AI:「電気通信利用役務の提供で、かつ受け手が国外の場合は、「消費税の課税取引」に該当し、そのうえで②輸出免税扱いになります。根拠としては、消費税法施行令第6条第1項第4号で、電気通信利用役務の提供について「役務の提供を受ける者の住所が国外にある場合は、②輸出免税に該当する」と規定されています」

👩💼 税理士中川:(国税庁のパンフレット(③不課税取引と明記されている資料)を見せて)「③不課税が正しい気がするけどなあ。消費税法施行令6条にはそのような内容は記載されていないよ。もう一度根拠を確認して」

🧠 AI:「失礼しました。②輸出免税の根拠としては消費税法 別表第一 第二号になります。

👩💼 税理士中川:「令和7年の最新の消費税法には『別表第一第二号』なんて存在しないよ。きちんと現行法の条文を確認して。」

🧠 AI:「……すぐに調べ直します。」

▶️再々調査後の結論:③不課税

🧠 AI:「失礼しました。現行の消費税法第4条により、課税対象となるには国内取引である必要があります。そして施行令第6条により、電気通信利用役務の提供の場合、提供を受ける者の住所によって内外判定を行います。」

👩💼 税理士中川:「つまり、国外にいる相手に提供するなら国内取引ではないということだよね?」

🧠 AI:「はい、その通りです。したがって、国内取引に該当せず、③消費税の課税対象外(=不課税)になります。」

👩💼 税理士中川:「最初からそう言ってくれればよかった(笑)」

【補足解説】

▶️【国外への電気通信利用役務提供とは】

クラウドサービス、オンライン広告、デジタルコンテンツ配信など、インターネット経由で提供する役務です。例外的にこのような役務提供は、役務提供を受ける側の住所が国内かどうかで課税対象とする旨が税制改正で定められました。

▶️【なぜAIが間違えたのか?】

過去の消費税法体系と現行法を混同し、改正前の条文や、現在存在しない別表第一第二号を引用してしまった

▶️【課税可否の4要件とは?】

以下の4要件のいずれかの当てはまらない場合は、③不課税になります。今回は1.国内取引かどうかが焦点になりました。

- 国内で行われたこと

- 事業者が事業として行ったこと

- 対価を得て行うと

- 資産の譲渡、貸付または役務の提供であること

▶️【②輸出免税と③不課税の違い(まとめ表)】

| 区分 | 内容 | 還付可否 (仕入税額控除の可否) |

|---|---|---|

| ②輸出免税 | 課税取引に該当するが輸出や海外への役務提供については免税(0%) | 還付可能 |

| ③不課税 | もともと4要件に該当せず課税対象外(国外取引等) | 還付不可 |

※②輸出免税は仕入税額控除(還付)の対象となるが、③不課税は還付対象とならない点が違いです。

【感想】

▶️AIは最初の回答で間違うこともある。特に税制改正があった場合は、古い条文やブログを参考に指定しまうことがあるようです。

▶️しかし、「根拠を出して」「条文を確認して」と要求しながら対話を続けることで、正しい結論にたどり着けるので。AIは「正しく使えば優秀な相談相手」になり得ると感じました。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【令和7年4月施行】プラットフォーム課税でiTunesやGoogle Playの処理が変わる?事業者の実務対応まとめ

令和7年(2025年)4月から、「プラットフォーム課税制度」が始まりました。

これは、国外事業者が日本の消費者向けに提供するデジタルサービスについて、仲介プラットフォーム事業者に消費税の納税義務を課す制度です。

一見すると「消費者向けの制度」に思われがちですが、実は事業者の会計処理や仕入税額控除の判断にも影響があります。iTunes や Google Play 経由の支払、広告費など、見直しが必要な項目が出てくる可能性があります。

プラットフォーム課税の対象となる条件

以下すべてに当てはまる取引が対象です:

- 国外事業者が提供するサービス(例:アプリ・電子書籍・音楽配信など)

- 提供先が日本の消費者

- 特定プラットフォーム事業者(Apple, Googleなど)を通じて提供される

- 対価の支払いもプラットフォームを介して行われる

この場合、実際にサービスを提供するのは海外の事業者でも、消費税の納税義務はプラットフォーム事業者側に発生します。

iTunes・Google Play 経由の支払処理はこう変わる

これまで:

- Apple USAやGoogle LLCなど国外法人からの請求が多く、インボイス非対応のため、仕入税額控除の対象外となるケースが多かった

令和7年4月以降:

- Apple JapanやGoogle合同会社などの国内法人が請求主体となるので適格請求書(インボイス)が発行されれば、仕入税額控除が可能に!(税区分は課税仕入10%)

ただし、Insta広告やGoogle広告などは従来通り対象外

以下のような事業者向けサービスは、今回のプラットフォーム課税の対象外です。

- Instagram広告(Meta社)

- Google広告(Google LLC)

- Canva Pro、ChatGPT Plus、その他海外のクラウドツール

- 海外のサーバー使用料、API利用料 など

これらは引き続き、リバースチャージ方式による処理が必要です。

「課税売上割合が95%以上」の事業者の取扱い

リバースチャージの対象取引であっても課税売上割合が95%以上の事業者については、リバースチャージの適用が免除されます(当面の特例)

その結果「課税仕入れに係る消費税額等に該当しないもの(=税区分:対象外や不課税)」として処理することになります。

まとめ

- 令和7年4月から、国外事業者のデジタルサービス提供に関する消費税のルールが一部変更

- iTunesやGoogle Play経由の取引は、インボイス制度上も請求書が適正に発行される場合は、事業者が仕入税額控除を受けられる可能性があります

- Instagram広告などの事業者向け取引は、改正なし(引き続きリバースチャージ対象だが、課税売上割合が95%以上であれば、リバースチャージの適用免除により「対象外」処理)

ご不明な点や、取引ごとの具体的な処理方法についてお悩みの方は、当事務所までお気軽にご相談ください。

会計ソフトの入力例や、実務に即した処理方法をご案内いたします。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【西宮の税理士が暗号資産を解説】マイニング事業と消費税の注意点

💻 マイニング事業と消費税の注意点

暗号資産(仮想通貨)に関する問い合わせが年々増えてきました。特に最近では、「マイニング事業」を始めたという方や、「確定申告での経費の処理が難しい」という声も耳にします。

今回は、これまでの実務経験ややり取りをもとに、マイニングと消費税の関係について整理しながら、課税売上割合や仕入税額控除の注意点をわかりやすく解説します。

🔍 そもそも「マイニング」ってなに?

マイニングとは、暗号資産の世界における「取引記録の作成作業」のことです。

ビットコインなどの暗号資産では、世界中の人々が同時に計算競争を行い、誰よりも早く正解を出した人が報酬として暗号資産を受け取る仕組みになっています。

この計算競争に参加して、暗号資産を得るビジネスを「マイニング事業」といいます。

☑ 暗号資産を「掘る」のではなく、「計算で獲得する」イメージです。

📉 マイニング報酬や暗号資産売却は課税売上割合に含まれない?

ここが消費税実務上、非常に重要なポイントです。

■ マイニングによる報酬の扱い

- 消費税法上、役務の提供相手が特定できないため、対価性がないと判断される

- 不課税取引に該当(非課税ではないので、課税売上割合の計算に含めない)

■ 暗号資産の譲渡(売却)の扱い

- 消費税法施行令第9条により、「支払手段に類するものの譲渡」として非課税

- さらに、課税売上割合の計算に含めない(分母不算入)

⚠ 仕入について全額控除できない場合は「区分」が命!

次は事業にかかる経費の話です。

通常、課税売上割合が95%以上であれば、全額控除が可能(95%ルール)です。

しかし 課税売上割合が95%未満になった場合は全額控除ができないため、経費の区分がとても重要です。

✅ 経費の区分と仕入控除の対応

| 経費の内容 | 区分 | 控除対象? |

|---|---|---|

| マイニングにかかる設備投資、暗号資産売却にかかる費用 | 非課税取引に対応する課税仕入れ(最終的に暗号資産売却につながると解される) | ❌ 控除対象外 |

| 共通経費(家賃・通信費など) | 共通対応 | ⭕ 按分により一部控除 |

🔸 共通対応経費は、個別対応方式または一括比例配分方式により按分処理が必要です。

📝 まとめ

- 💡 マイニングは「報酬を得る不課税取引」

- 🪙 暗号資産の譲渡は「非課税かつ課税売上割合に含まれない」

- 📉 課税売上割合が95%未満となると、仕入税額控除に按分が必要

- 📁 全額控除できない場合には、経費区分が極めて重要

💬 実務で迷ったら?

マイニングや暗号資産を扱う顧問先をお持ちの方、あるいは副業で始めた方は、消費税上の分類ルールを早めに整理しておくことが重要です。

適切な税務処理を行うためにも、事前のヒアリングや申告対応をご検討ください。

お気軽にご相談ください

税金や経理のことだけでなく、

「ちょっとお金のことで不安がある」

「経営の今後について誰かに相談したい」

そんな時に、まず思い浮かべてもらえる税理士でありたいと考えています。

「こんなこと聞いていいのかな?」と思うようなことでも、遠慮なくご相談ください。

オンライン面談にも対応していますので、全国どこからでもお気軽にご連絡いただけます。

▼お問い合わせはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。