Author Archive

【社会保険料と税金の滞納】差押えは他人事じゃない。ミュゼの件から学ぶ本当のリスク

こんにちは。今回は、事業主や個人事業主の方にとって避けては通れない「社会保険料」や「税金の滞納」について、実際に私が聞いてきたリアルな経験談や、2025年5月に報道された「ミュゼプラチナム」の差押えニュースも交えて、わかりやすく解説します。

「ちょっと遅れても大丈夫だろう」「できれば逃げ切れるのでは?」

そんな油断が、会社の口座凍結、信用の喪失、時には倒産にまでつながることもあります。

社会保険料や税金の滞納は、会社を解散しない限り逃げ切れることはありません。

ぜひ自分の会社を守るため、最後までご覧ください。

【話題】ミュゼプラチナム、社会保険料未納で差押え

2024年から2025年にかけて、全国に多数の店舗を展開する大手脱毛サロン「ミュゼプラチナム」が、社会保険料の滞納により差押え処分を受けたことが報道されました。

このニュースは、私たち中小企業や個人事業主にとっても他人事ではありません。

- 数千人規模の企業でさえ社会保険料の未納で差押え対象に

- 差押えは銀行口座や売掛金など広範囲

- 社員の保険や年金にも悪影響が及ぶ

- 結果として企業イメージや信用の毀損につながる

社会保険料の滞納とは?

社会保険料(健康保険・厚生年金・雇用保険など)は、事業主が従業員の給与から天引きした保険料と自社負担分をまとめて納付する義務があります。

しかし資金繰りに苦しむ中で、後回しにされがちなのがこの「社会保険料」。

原則は毎月口座引き落としがありますが、引落できないと、後日年金事務所より請求書が届き、美濃状態が続くと、差押えに至るケースも珍しくありません。

実際に聞いた“社会保険料の差押え”談

税理士としての業務の中で、以下のような実例に触れてきました。

口座凍結で経営がストップ

会社名義の口座が突然使えなくなり、給与も支払えない状態に。滞納していた社会保険料が原因。口座が使えるようになるまで数か月給与の未払状態が続き、業者への支払もできない状態が続く。

売掛金を差押えられ、信用を喪失

取引先に年金機構から通知が届き、滞納がバレてしまった。年金事務所の調査能力や権限は非常に強大で、取引先の売掛金を差し押さえられるケースもあります。

車両差押えで倒産したタクシー会社

これは有名な事例だと思います。あるタクシー会社では、社会保険料の滞納が原因で営業車両を差押えられ、結果的に倒産。従業員全員が職を失いました。

税金の滞納も深刻な影響が

税金(所得税・法人税・消費税など)も同様に、納期限を過ぎると厳しい取り立てがあります。

実際の“税金差押え”体験談

- 預金口座が凍結

- 給与の4分の1が差押えられ、会社に通知が届き職場で知られた

- 農機具や自家用車まで差押え対象に

- 年金や学資保険、振込直後の資金も容赦なく差押え

実際、私の事務所に相談に来られた方の中にも、「昔、税務署と相談して分納申請をしたが、手元資金がなく計画通り払えず放置してしまった。結果として差押えを受けて、数年たった今もその口座は凍結されたまま」という方がいらっしゃいました。

「払えないときに、逃げずに税務署に相談すればよかった」と口を揃えておっしゃいます。

社会保険料と税金の滞納リスクの違いは?

どちらも「滞納」してはいけないのは同じですが、税理士としての実務経験を踏まえると、差押えまでのスピードや行政執行力は、社会保険料滞納のほうが怖い印象です。

やはり「個人負担分を従業員給与から天引きしている」というのは、国としても重くとらえているのだと思います。

税金については、社会保険料と異なり、いきなり差押えされる事例は私は聞いたことはありませんが、税務署と相談して分納・延納申請をしたうえで、それでも納付が遅れたときに、いきなり差押えされた事例は聞いたことがあります。

| 項目 | 社会保険料滞納 | 税金滞納 |

|---|---|---|

| 管轄 | 年金機構・ハローワークなど | 税務署・市区町村 |

| 督促・催告 | あり | あり |

| 差押えまでのスピード | 比較的早い。いきなり実行されることも | 督促→催告→差押えと段階的 |

| 公表リスク | あり(悪質な場合は社名公表) | 高額・悪質な場合に報道されることも |

差押えを防ぐには「放置しない」「すぐ相談」が鉄則!

社会保険料も税金も、「払えないから黙っていよう」は一番やってはいけない行動です。

まとめ

- 督促状や催告書が届いた時点で相談(社会保険は年金事務所へ、税金は税務署へ)

- 分納・猶予制度を利用する

- 放置すると選択肢がどんどん狭まる

- 差押えされると、取引先や金融機関からの信用を失い、経営が大きく傾きます

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

わたしが顧問先を増やさない理由|freee自計化に特化した女性税理士の想い

「もっと顧問先を増やしたらいいのに」

独立してから、何度かそんな声をいただきました。

でも私は、あえて顧問先をむやみに増やさないという方針で、西宮で税理士事務所を運営しています。

その背景には、freeeなどのクラウド会計を活用した「自計化支援」に力を入れていること、

そして何より、一人ひとりのお客様としっかり向き合いたいという想いがあります。

顧問先を増やさない3つの理由

① 管理の手間より、お客様との時間を大切にしたい

独立前、税理士事務所に勤務していたころは、顧問先が増えるほど

・職員を雇う

・外注スタッフと連携

・進捗管理に追われる

といった「管理業務」の比重が大きくなっていくことを実感しました。

私は、スタッフを管理する側よりも、お客様の相談に直接向き合うことに時間を注ぎたいと考えるようになりました。

② 顧問先1社1社の情報を“そらで言える”関係性を

現在、記帳など一部の作業はアルバイトの方にお願いすることはあれど、お客様対応はすべて私自身が行うことを決めて独立しました。

顧問先の資本金、売上、役員のご家族構成、事業の悩みや今後の展望――

そんな情報を「見なくても思い出せる」くらい把握しているのが理想です。

たとえば税制改正があったとき、すぐに「この変更は〇〇さんに関係がありそう」と自然と思い浮かぶような関係性を築いていたいと思っています。

そんな関係性を築ける人数だけに絞って、お付き合いしています。

③ 子育て中/自分のペースを守りたい

私は現在、西宮で子育てをしながら税理士として独立しています。

一人時間や家族との時間も、仕事と同じくらい大切な時間です。

だからこそ、顧問先の数をしぼり、

「誠実に・丁寧に」対応できるだけの自分のキャパシティを超えないことを意識しています。

freeeを使った“自計化支援”に特化した事務所です

当事務所では、freeeなどのクラウド会計ソフトを活用し、

お客様ご自身が数字を把握できるようになる“自計化支援”に特化しています。

「記帳まるなげできる」「年1回の決算だけお願いできる」事務所ではありません。

なぜなら、期中から収支を把握ことこそ、経営改善や資金繰り対策の第一歩だからです。

また、「料金プランによって年間の面談回数が異なる」という料金体系でもありません。

顧問税理士として、必要な関与や助言はしなければいけないし、面談や相談をしたいときに、報酬を気にせず気軽に相談してもらえるのが顧問税理士の役割だと思うから。

実際、独立してからは関与の質が大きく変わりました。

単に税務申告をするのではなく、勤務時代よりも、1社1社に深く入り込み、経営や資金繰りや融資について相談いただく機会が増えています。

それが大きなやりがいにもなっています。

【顧問税理士をお探しの方へ】

ひとりで悩む時間を減らしませんか?

そっと寄り添って支えるのが顧問税理士の役割です。

「小さな相談でも、丁寧にお応えします」

ぜひ一度お気軽にお問い合わせください。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【5月に届いた封筒、どうする?】社会保険制度説明会の案内が届いたら読むブログ|算定基礎届・随時改定・給与ソフト実務も解説

5月になると、年金事務所から「社会保険制度説明会のご案内」という封筒が全国の事業主に届きます。

「これは行かなきゃいけないの?」「どんな内容なの?」「うちの会社に関係ある?」

そんな疑問を持って検索される方も多いのではないでしょうか。

このブログでは、以下の内容を実務の視点からわかりやすく解説します。

- 社会保険制度説明会の概要と参加の必要性

- 算定基礎届(定時決定)と随時改定(月額変更届)の違い

- freee・マネーフォワード給与での反映方法(実際の画面を用いて説明)

- 2025年(令和7年)西宮市の説明会日程・会場情報

社会保険制度説明会とは?5月に届く理由

毎年5月〜6月にかけて、全国の事業所へ「社会保険制度説明会の案内」が届きます。

これは、日本年金機構が主催する、社会保険手続きに関する事業主向けの説明会です。

案内が5月に届くのは、7月に提出期限を迎える「算定基礎届(定時決定)」に向けた事前準備として、必要な情報を提供するためです。

内容は以下のようなものが中心です:

- 算定基礎届の提出方法・注意点

- 月額変更届(随時改定)の判断基準

- 電子申請(e-Gov・GビズIDなど)の推奨と操作説明

- 保険料免除(産休育休)の手続き案内

- 保険料率の変更、制度改正などの最新情報

算定基礎届(定時決定)と随時改定(月額変更届)の違い

両者とも「社会保険料の算出のもとになる標準報酬月額」を見直す手続きですが、目的や時期、対象者が異なります。

| 項目 | 算定基礎届(定時決定) | 随時改定(月額変更届) |

|---|---|---|

| 実施タイミング | 年1回(原則7月) | 給与等に大きな変動(2等級)があった場合、随時 |

| 対象者 | 全従業員 | 固定的賃金が変動した従業員 |

| 算定期間 | 4〜6月の3か月分 | 変動後の3か月分 |

| 適用開始 | 9月支給分から | 変動から4か月目の給与支給分から |

| 必要書類 | 算定基礎届 | 月額変更届 |

| 要件 | 特になし | 2等級以上の差、支給基礎日数の基準あり |

「定時決定だけじゃない」—なぜ随時改定があるの?

社会保険料を決めるもととなる「標準報酬月額」は、毎年1回の【算定基礎届(定時決定)】で見直されます。ですが、期中に大きな基本給の変動があれば、それだけでは対応しきれないケースもあります。

たとえば…

- 昇給して給与が大きく上がった

- 基本給の体系が見直された

このように、年の途中で従業員の固定的な給与が変わることは珍しくありません。

それにもかかわらず、社会保険料が1年間ずっと同じままだと、実際の給与額と保険料のバランスが崩れてしまうことになります。

そこで設けられているのが「随時改定(=月額変更届)」の仕組みです。

昇給や降給など、給与に明確な変動があった場合には、年1回の見直しを待たずに社会保険料を調整できるようになっているのです。

例:9月に昇給 → 9〜11月の平均給与が2等級以上アップ → 12月から新等級が適用される

給与ソフト(freee・マネーフォワード)での設定方法と注意点

算定基礎届や随時改定によって保険料が変更されたら、給与ソフトにも正確に反映する必要があります。

freee人事労務の場合

- 標準報酬月額は自動では反映されないため、従業員ごとに手動で設定変更が必要です

- 保険料率(協会けんぽ)は自動更新、組合健保は手動設定が必要です

- 変更後に給与明細を確定済の場合は、確定解除→再計算が必要

— freeeヘルプセンター 従業員の情報を編集する

マネーフォワードクラウド給与の場合

- 従業員ごとに、適用開始月を設定して設定する

— マネーフォワード クラウド給与使い方ガイド

「社会保険」の設定

いずれのソフトも、「正しい時期」「正しい等級」の入力ができていないと、社会保険料にズレが生じる原因になります。給与確定前に必ず確認しましょう。

【2025年】西宮市の社会保険制度説明会|日程と会場

兵庫県西宮市では、以下のとおり開催が予定されています。

- 開催日:2025年6月12日(木)

- 時間:午前の部 10:30〜12:30/午後の部 14:30〜16:30

- 会場:西宮市民会館(アミティ・ベイコムホール)

内容は日本年金機構や兵庫県社会保険協会が中心となって行われ、算定基礎届の作成例、電子申請の操作、間違えやすい点の共有など、実務に沿った説明がされます。

※各地域で日程・会場は異なります。年金事務所公式サイトからの案内をご確認ください。

説明会は行くべき?参加の判断基準

- 初めて算定基礎届を出す

- 社労士がいない/サポート体制に不安がある

- 労務担当者が変更になったばかり

このような場合は、参加することで理解が深まり、ミス防止にもつながります。

逆に、社労士のサポートがあったり、実務も慣れている場合は、必須ではありません。

まとめ|案内が届いたら「何もしない」はNG。必要な知識を備えよう

- 「社会保険制度説明会」は、算定基礎届提出のための事前情報提供の場

- 算定基礎届と随時改定は似て非なる制度であり、どちらも社会保険料に直結する

- 給与ソフトには必ず正しい時期・等級・料率を反映させることが重要

- 不安な場合は、説明会参加や専門家への相談が安心です

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

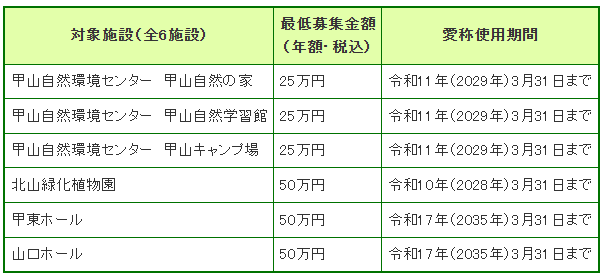

【中小企業にもチャンス】ネーミングライツの広告宣伝費処理と注意点|西宮市でも2025年5月に募集開始

2025年5月、西宮市が市立施設に対するネーミングライツ(命名権)のパートナー募集を開始しました。

これは、企業が一定の金額を支払い、施設名に自社の名称やブランド名を冠することができる制度です。

「大手企業の話では?」と思われがちですが、実は中小企業や地域密着型の事業者にとっても、非常に大きなPRチャンスとなります。

ただし、税務・会計処理には一定のルールや注意点があるため、事前の確認が必要です。

この記事では、ネーミングライツの仕組みと、中小企業が導入する際の税務・会計上のポイント、さらに全国・西宮の事例をご紹介します。

◆ ネーミングライツとは?地元企業でも取得できる「命名権」

ネーミングライツ(naming rights)とは、公的施設やイベント等に自社名を冠する権利を企業が購入する仕組みです。

たとえば「○○ホール」「△△スタジアム」のように、自社名が施設名として使用されます。

施設名は変更せず、愛称として会社名を使う場合もあります。

契約期間や名称の使用範囲などは自治体や施設ごとに異なりますが、近年は大企業だけでなく、地域企業の参入も増加しています。

◆ 中小企業にとってのメリットとは?

✅ 地元での知名度アップ

施設名に企業名が含まれることで、地域住民に自然と認知されるようになります。

✅ 社会貢献・信用力のアピール

地域施設への協力は、CSR(社会的責任)や地域貢献活動としても評価され、取引先や求職者にも好印象を与えます。

✅ 採用・ブランディングにも効果

公共施設で名前が掲示されることで、安心感やブランド力の向上につながります。

◆ 西宮市でも募集開始

西宮市では、2025年5月の市政ニュースで市立施設のネーミングライツパートナーを募集について公表されました。

「意外と安い!」と感じられる方も多いのでは?

西宮市民にとってはなじみのある施設のため十分PR効果が得られると思います。

— 西宮市 市政ニュース(2025年5月25日号)

西宮の事例

・西宮市民会館

「アミティ・ベイコムホール」という愛称が付されており、これは株式会社ベイ・コミュニケーションズが、ネーミングライツパートナーになっています。

・西宮浜総合公園(バスケットボール広場)

株式会社EPIC DREAMがネーミングライツを取得し「EPIC DREAM COURT」という愛称になっています。この会社は青少年向けのスポーツ事業を営んでいるので、スポーツ施設との親和性もあり、遡求効果が高いと思います。

◆ 税務処理は広告宣伝費でOK?|損金算入の可否と会計処理

ネーミングライツ料は、「広告宣伝費」として損金算入可能な支出とされるのが一般的です。

✅ 税務上の処理:広告宣伝費 or 寄附金?

| 区分 | 説明 |

|---|---|

| 広告宣伝費 | 宣伝効果が明確で、対価性がある場合 → 全額損金算入可 |

| 寄附金扱いとなるケース | 公益目的性が強く、PR効果が薄い場合 → 損金算入限度あり(特別損金算入限度額) |

広告効果が期待できる場合(看板掲示、広報誌掲載など)、広告宣伝費として処理し、全額損金算入できます。

✅ 会計処理の注意:一括支払いは「繰延資産」に

契約期間が複数年に及び、一括で支払う場合は、次のような処理が必要です。

- 一旦「繰延資産」として資産計上

- 契約期間に応じて各年度に均等配分して費用計上(償却)

例:3年契約で300万円を一括支払した場合

→「繰延資産300万円」として計上し、各年100万円ずつ償却

◆ まとめ|地域とつながる新たな選択肢

ネーミングライツは、単なる宣伝にとどまらず、地域とのつながりを強化し、企業価値を高める選択肢でもあります。

西宮市でも募集が始まった今、中小企業が地元に根差してブランドを育てる好機です。

導入の際は、税務・会計処理の確認と事前準備をしっかりと行いましょう。

📩 ご相談はこちらから

ネーミングライツに関する会計処理や税務のご相談は、西宮市の税理士・なかがわまみ税理士事務所までお気軽にご連絡ください。

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【ふるさと納税が住民税に反映されてる?】住民税決定通知書の見方と注意点を税理士が解説

5月~6月に、会社や市役所から届く「住民税決定通知書」。

この通知書、ふるさと納税をした方にとっては控除が正しく反映されているか確認する大切な資料です。

住民税がきちんと減額されていないと、せっかくのふるさと納税がムダになってしまうことも…!

この記事では、住民税決定通知書の見方と、ふるさと納税の控除が正しく反映されているかの確認方法や、誤ってきたいたときのリカバリー方法を税理士の視点から分かりやすく解説します。

※この記事は、西宮市の税理士「なかがわまみ」が執筆しています。事務所紹介はこちら

住民税決定通知書が届く時期と確認方法

| 区分 | 通知時期 | 発送元 | 納税方法 |

|---|---|---|---|

| サラリーマン(特別徴収) | 毎年5月中旬(※西宮市は令和7年5月16日発送) | 会社経由で受け取る | 給与から天引き(6月支給分から反映) |

| 自営業(普通徴収) | 毎年6月上旬(※西宮市は令和7年6月5日発送) | 市役所から郵送 | 納付書で自身で納税 |

ふるさと納税の控除が正しく反映されているか確認する方法

ふるさと納税をした場合、翌年の住民税が軽減されます。ただし、確認方法は申告方法によって異なります。

◉ ワンストップ特例を使った場合(確定申告していない方)

非常にシンプルです。

住民税決定通知書の「寄附金税額控除額」=寄附額−2,000円

になっていれば、ふるさと納税が満額反映されています。

例:50,000円の寄附 → 控除額が48,000円になっていればOK。

なお、自治体様式によっては、寄附金控除が記載されておらず「税額控除」と記載されているケースがあります。この場合はふるさと納税以外の控除(調整控除)2500円が含まれていますのでこれを除いいた金額が寄付額-2000円になっていればOKです。

◉ 確定申告をした場合(医療費控除や事業所得がある方など)

少し計算が必要です。

確定申告をすると、ふるさと納税による控除が

- 一部は 所得税から還付

- 残りが 住民税から控除

される2段階の控除方式になります。

住民税決定通知書ではこのうち「住民税から控除された金額」だけが表示されるため、寄附額と一致しないことがあります。

▶ 住民税に反映される控除額の計算式

住民税の寄附金控除額 = 寄附額 − 2,000円 − 所得税の控除額 (※)

※ 所得税の控除額 =(寄附額−2,000円)×所得税率×1.021(復興特別所得税)

国税庁QA No.2260 所得税の税率

⚠ 控除額が思ったより少ないときの原因は?

通知書を見て「控除が少ない」と感じたら、次のような原因が考えられます。

❌ 上限額をオーバーしている

→ 住民税の所得割の2割が控除の上限。超えると控除されません。

❌ ワンストップ申請をしたのに確定申告もした

→ ワンストップ申請は無効になります。確定申告書にふるさと納税の内容を記載し直す必要があります。

❌ 確定申告で申告漏れがあった

→ 寄附金控除の記載忘れや、証明書添付のミスなど。

申告漏れに気づいたときは?更正の請求で修正可能!

「ワンストップ申請したから確定申告には記載しなくていいと思っていた!」「ワンストップ申請を忘れていた!」という方もご安心ください。5年以内であれば「更正の請求」によって修正が可能です。

▶ 更正の請求の手続きや必要書類については、なかがわまみ税理士事務所までお気軽にお問い合わせください。

📩 お問い合わせフォームまたはLINEから

まとめ|ふるさと納税の控除確認は「6月」がチャンス!

6月に届く住民税決定通知書は、ふるさと納税の控除チェックのベストタイミングです。

- 控除額が合っているか?

- 申告方法と控除の反映が一致しているか?

- 計算ミスや申告漏れはないか?

思い当たる点がある方は、通知書をチェックして、必要に応じて税理士に相談してみてください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【2025年最新版】106万円・130万円の壁とは?扶養内パートが損しないための働き方を税理士が解説

「106万円の壁ってなに?」「130万円を超えるとどうなるの?」

そんな疑問をお持ちではありませんか?

パートやアルバイトで働く際に気になる「扶養の壁」問題。2025年5月には年金改革法案が閣議決定され、今後の制度も大きく変わる見通しです。

本記事では、「106万円・130万円の壁とは何か?」「どんな人が対象か?」「損をしない働き方とは?」を最新情報をもとに税理士がわかりやすく解説します。

※この記事は、西宮市の税理士「なかがわまみ」が執筆しています。事務所紹介はこちら

「壁」とは?税金と社会保険で違いあり

「〇〇万円の壁」とは、税金や社会保険の負担が変わるボーダーラインのことです。

| 壁の種類 | 対象 | 主な影響 | 負担のかかり方 |

|---|---|---|---|

| 税金の壁(2025年改正:160万円等) | 所得税・配偶者特別控除 | 自身に税金が発生したり、配偶者(夫)の税金が増える | 壁を超えた金額にだけ課税(段階的)なのでインパクトは大きくない |

| 社会保険の壁(106万円・130万円) | 健康保険・年金 | 扶養から外れて保険料全額負担 | ⚠️超えると収入全体に保険料がかかる(急激に負担増) |

👉つまり、「106万円・130万円の壁」は、税金よりも社会保険の方がインパクト大❗なのです。

【配偶者向け】106万円の壁とは?2026年には制度が大きく変わります

● 現在のルール(2025年時点)

以下の5つをすべて満たすと、配偶者は厚生年金・健康保険への加入が義務となります。

- 週20時間以上勤務

- 月収8.8万円以上(年収106万円)※通勤手当・賞与は含まない

- 2ヶ月を超えて勤務見込み

- 学生でない

- 従業員が51人以上の会社

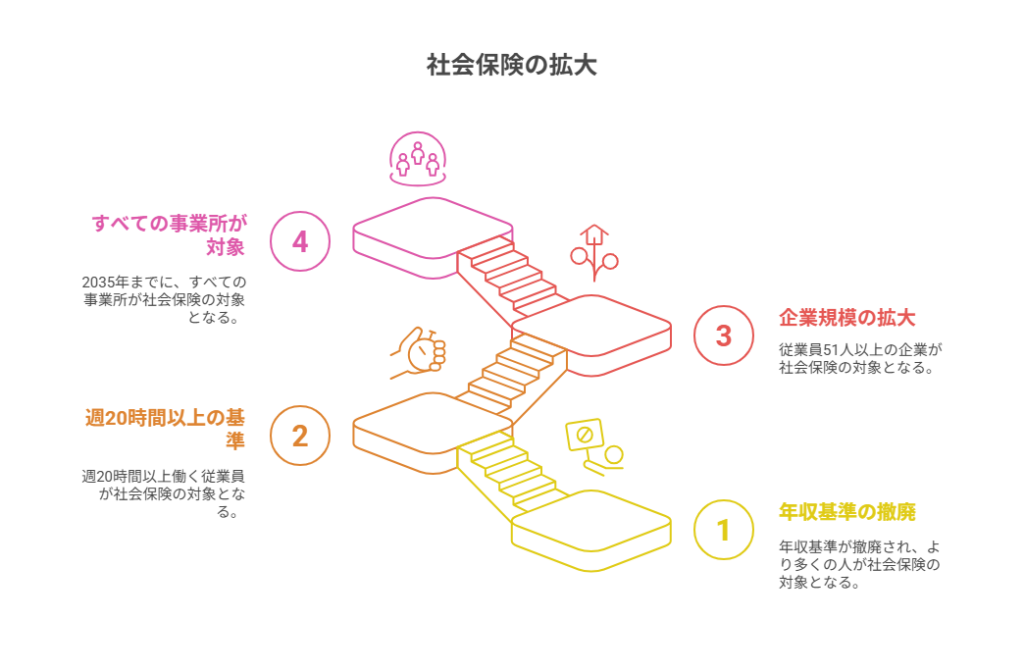

● 2026年10月以降の変更点(予定)

- 年収基準(106万円)は撤廃

- 勤務時間「週20時間以上」で社会保険加入対象

- 現在は従業員51人以上が対象だが、適用される企業も段階的に拡大し、2035年にはすべての事業所が対象

👉つまり、パート先の社会保険加入については、「106万の壁(月88000円)」ではなく、今後は「週20時間の壁」になります。

●20時間を超えるとどうなる?損か得か

- 社会保険料により手取りは年15万円ほど減少

- その一方、将来もらえる年金が1年につき5,000〜6,000円増加(10年働けば5~6万)

- 「もとを取るには25年以上」かかる

手取り重視なら抑える、将来重視なら社会保険に加入して思い切り稼ぐがポイントです。

●「社会保険の扶養をなんとしても続けたい!」場合の選択肢

- 20時間未満のダブルワークにする(106万円は企業ごとの判定なので複数箇所で働く)

- 従業員50人以下の小規模事業所で働く(現時点では社会保険強制加入の対象外)

⚠️ ただし、上記の方法をとったとしても、年収130万円を超えると、どんな働き方でも国民年金+国民健康保険に強制加入(年30万円超の負担)となるため、130万円の壁はより強く意識すべきです。

【配偶者向け】130万円の壁は“超えるとキケン⚠️”な分かれ目

「130万円の壁」とは、配偶者が扶養から外れる基準となる最も重要なラインです。

❗130万円を超えると負担は一気に増える

- 配偶者の健康保険・厚生年金の扶養から外れる

- 自分で国民健康保険+国民年金に加入しなければならず、

👉 年間30万円以上の自己負担になります

60歳以上・障がい者の方は少しゆるやか

130万円ではなく、180万円が扶養の上限となります

一時的に130万円を超えた場合の救済制度あり(2023年~)

一時的に130万円を超えても、扶養を継続できる特例制度があります

雇用先が「一時的収入超過である」と証明すれば 最大2年間は扶養のままでOKされる制度があります✨

注意⚠️:以下の条件をすべて満たす必要あります

・雇用先からの「一時的超過」である証明書が必要

・配偶者の勤務先+扶養者(例:夫)の勤務先の健保、両方の理解(承認)が必要

・フリーランス・個人事業主は対象外(証明書を出せないため)

扶養判定は“健保の判断”で決まる

- 扶養の可否を決めるのは、配偶者が加入している健康保険組合や協会けんぽなので、審査はかなり厳格です⚠️(106万円の壁よりも厳格な審査になります)

- マイナンバーを使って、本人の同意なしに収入調査されることもあります

- 多くの組合では毎年秋ごろ、扶養調査があります

- ママ開業されるかたも増えてきましたが、自営業(フリーランス)の場合、この130万円は、最終利益ではなく一般的には粗利益(売上から原価などの直接経費を除いたもの)で判定されます。つまり確定申告で認められる間接経費などを差し引いた後ではありませんのでご注意を。

⚠️130万円を超えるとどうなる?まとめ

- 国保+国民年金の加入が必要

- 年間負担は30万円超

- 手取りはガクッと減少

- 扶養控除もなくなり、世帯全体の手取りにも影響❗

👉 “106万円の壁”よりも、“130万円の壁”のほうが家計へのインパクトは圧倒的⚠️

「ちょっとだけ超えたつもり」が、取り返しのつかない損失になることもあるので要注意です!

学生や子どもが気をつけるべき壁は?

第三号被保険者というのは配偶者だけの特別な制度で、それ以外の扶養者(子供)はルールが異なり原則国民年金に加入する必要があります。ただ、健康保険については扶養制度があるので壁が存在します。

わかりやすく解説しましょう。

【大学生】

- 106万円の壁は対象外(学生は学業が本業なのでバイト先の社会保険に加入することは原則ありません)

- 2025年から「150万円の壁」に引き上げ

- 130万円→150万円に上限引き上げられました

- 150万円超で親の扶養控除が減少(親の税負担増加)

- 150万円超で国保加入が必要(学生自身の自己負担増加)

【学生以外(22歳以上を想定)】

- 年収123万円超で親の扶養控除が消滅

- 勤務先が50人超なら106万円超で厚生年金に加入できる(自己負担減)

- 勤務先が50人以下なら130万円超で国保・国民年金に加入しなければならない(自己負担増)

- 学生に限りませんが、働くなら50人超(社会保険に加入してくれる会社)にバイト・就職するのがよいですね。

2025年以降の主な壁一覧

| 壁 | 内容 | 対象・影響 |

|---|---|---|

| 106万円 | 社会保険加入義務 | 2026年以降は週20時間で判定へ |

| 130万円【影響大💥】 | 健保・年金の扶養外 | 年間負担30万円超、すべての所得合算で判定 |

| 150万円 | 【学生】扶養控除減少・国保加入 | 2025年10月導入予定 |

| 160万円 | 【配偶者】自身の所得税の配偶者控除減少開始 | 実際に税金が発生するのは給与190万円超 |

まとめ|扶養内で働くなら、「壁」と向き合う働き方

2025年以降、「106万円の壁」や「130万円の壁」は、制度変更によってますます重要になります。

- 「少し超えたら損」は社会保険の壁

- 「超えても得かも?」は長期的な保障の観点

自分や家族にとってどの働き方が良いのか、収入シミュレーションと将来設計が必要です。

💡こんな方はご相談ください!

- どのくらいまで働いても損しないか知りたい

- 社会保険に加入すべきか迷っている

- 家族全体での節税や手取りを増やしたい

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

📅 初回相談もオンライン対応しています

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【消費税】2割特例が使えない!? 1000万円以上の資産を購入した場合は要注意

インボイス制度の導入により、小規模事業者が選べる「2割特例」は、仕入税額控除の計算を簡素化できる便利な制度です。

しかし、1000万円以上の高額な設備投資を行った場合等には、この2割特例が一定期間使えなくなるケースがあることをご存じでしょうか?

本記事では、高額特定資産や調整対象固定資産の概要、2割特例の適用が制限される期間の具体例、そして課税事業者選択届出書との関係について、インボイス対応を前提にわかりやすく解説します。

「簡易課税が使えないのはなぜ?」「2割特例の落とし穴が知りたい」という方は必見です。

2割特例が使えない期間がある?

一般的に基準期間(2年前)の課税売上高が1000万円以下であれば2割特例を使うことができます。

ただ、注意が必要なのは、高額な固定資産を取得した場合です。

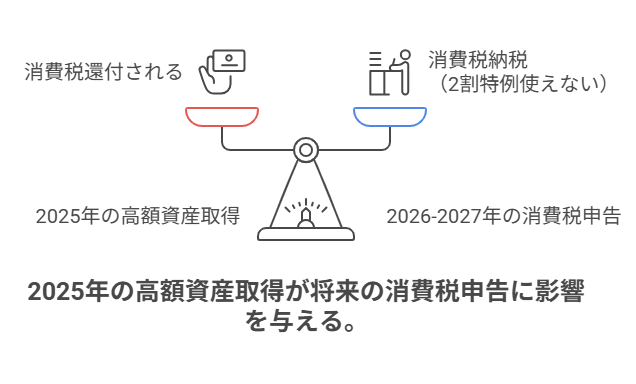

たとえば、インボイス登録事業者が「高額特定資産」を取得し、その年に原則課税で申告した場合には、以下のように2割特例の適用が制限される期間が発生します。

制限される期間とは?

国税庁のQAには以下のような記載があります。

2割特例の適用ができない課税期間①

— インボイスQ&A≪2割特例の適用ができない課税期間①≫(PDF/305KB)

問115 小規模事業者に係る税額控除に関する経過措置(2割特例)は、基準期間の課税売上高が1千万円を超える課税期間などについては適用できないとのことですが、具体的に教えてください。

【答え】(一部抜粋)一般課税で高額特定資産の仕入れ等を行った場合(一部略)において事業者免税点制度の適用が制限される課税期間

分かりにくい書き方ですが、つまり、設備投資を行った期から最長3年間は2割特例を使えないというルールです。

高額特定資産(1000万円以上の資産)を取得すると2割特例が使えない!

高額特定資産とは、以下のような資産が対象です。

- 1単位あたり1,000万円以上(税抜)の資産

- 建物・構築物・機械装置・車両等の有形固定資産、棚卸資産

例:

- 店舗を1,200万円で建築・購入

- 工場用の大型設備を一括導入(1,500万円)

これらは「高額特定資産」に該当します。

通常高額特定資産を購入した年は、仕入税額控除の金額が大きく、2割特例よりも原則課税で還付を受ける方がお得なので、原則課税で申告するケースが多いのですが、そうするとその後2年間割特例を使うことができません。

つまり2025年に高額特定資産を取得して原則課税で申告し消費税還付を受けた場合、たとえ売上が1000万円を超えなかったとしても、2026年・2027年は消費税申告を原則課税でしなければならず、2割特例は使えないということです。

この規定の趣旨としては「高額な資産を購入して消費税の還付を受けたなら、その後しばらくは売上も原則課税で申告してね。還付を受けてすぐインボイス登録を廃止したり、特例(2割特例)を使うなど、いいとこどりはダメよ」というものです。

調整対象固定資産との違いは?

「高額特定資産」と似た制度に「調整対象固定資産」というものがあります。

両者には共通点もありますが、適用対象や制限の内容に差があります。

| 項目 | 高額特定資産 | 調整対象固定資産 |

|---|---|---|

| 取得価額 | 1,000万円以上 | 100万円以上 |

| 棚卸資産を含むか | 含む | 含まない |

| 適用事業者 | すべての課税事業者 | ・課税事業者選択届出書を提出した事業者、 ・新設法人(資本金1000万以上) ・特定新規設立法人(親会社等の課税売上高が5億円超) |

| 納税義務の強制 簡易課税・2割特例の制限 | あり(3年間) | あり(3年間) |

「課税事業者選択届出書」の提出有無による違い

「調整対象固定資産」については、課税事業者選択届出書を提出しているかどうかで取り扱いが異なります。

インボイス制度導入前は、消費税還付を受けるためには、「課税事業者選択届出書」を出すしか方法がありませんでした。

「課税事業者選択届出書」を提出した事業者は、調整対象固定資産(100万円以上)を取得して消費税還付を受ければ、3年縛り(納税義務の強制、簡易課税適用できない)があったのですが、インボイスが導入された際に、令和11年9月30日までの経過措置として、「適格請求者発行事業者の登録申請書を提出すれば、課税選択届出書の提出は不要」となりました。

この措置によって、大半の事業者さんは「課税事業者選択届出書」は出さずに、「適格請求者発行事業者の登録申請書」のみを出していると思いますのでほとんどの事業者には調整対象固定資産の規定の影響はなくなりました。

- 「課税事業者選択届出書」を提出していない場合:

- たとえ100万円以上の固定資産を取得しても「3年縛り」は適用されません。

- 気にするのは高額特定資産(1000万円以上)だけでOK

- 「課税事業者選択届出書」を提出している場合:

- 100万円以上の固定資産(調整対象固定資産)を取得して原則課税で申告した場合、その後2年間簡易課税・2割特例の適用が制限されます。

実務でありがちな注意点まとめ

- 2年前の売上が1,000万円以下でも、高額特定資産を取得し原則課税で還付申告を行った場合、その後2年間は2割特例が使えない

- 設備投資の直後に一定期間は課税事業者が強制される

👩💼 税理士からのアドバイス

- 「2割特例を使うつもりでいたのに、設備投資で使えなくなった…」

- 「申告の方法を間違えて損してしまった…」

こういった事例は、実際の現場でよくあります。

設備投資やインボイス登録のタイミングに関しては、申告方法や届出書の有無によって大きく影響するため、必ず事前に専門家に確認することをおすすめします。

ご相談はこちらから💡

「自社のケースは該当する?」「いつから特例が使えなくなるの?」といったご不安は、お気軽にご相談ください。

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【子育て起業と経費】ベビーシッター代や保育費用は経費になる?

「子どもを預けなければ働けないのに、それが経費にならないなんて…」

ママ・パパ問わず、子育てをしながら起業・副業をしている方にとって、ベビーシッター代や保育費用は切実な問題です。

とくにフリーランスや個人事業主は、時間も労力も限られている中で、自腹で保育費用を負担しながら働いている方が多く、「これは仕事のための必要経費では?」と思われるのは当然の感覚です。

しかし、税務の世界では「必要だから=経費になる」とは限らないのが現実です。

この記事では、

- ベビーシッター代は経費になるのか?

- どういう理由で経費にならないのか?税務署の考え方

- 西宮市を例に自治体の補助金や助成制度の活用方法

などについて、税理士の視点と子育て経験をもとに、わかりやすく解説します。

結論:ベビーシッター代は経費にならない(所得税法の考え方)

まず結論から言えば、原則としてベビーシッター代は経費にできません。

所得税法第45条では、家事費(私生活の支出)やこれに関連する費用は必要経費に含めないと定められています。

居住者が支出し又は納付する次に掲げるものの額は、(一部略)事業所得の金額(一部略)の計算上、必要経費に算入しない。

— 所得税法 第45条 家事関連費等の必要経費不算入等

一 家事上の経費及びこれに関連する経費で政令で定めるもの(以下略)

つまり、「保育がなければ働けない」という事情があっても、それは私的な事情=家事関連費とされてしまうのです。

なぜ経費にできないのか?──国(税務署)の考え方

所得税法上では、「売上を直接得るためにかかった費用」(所得税法第37条)だけが必要経費として認められます。つまり、支出と売上との間に直接的な関連性・業務上の必要性・常識的な金額があることが求められます。

一方で、育児は本質的に「生活の一部」と見なされ、家事関連費(所得税法第45条)に該当するため、経費として認められにくいのです。

📝税務署の立場としては、子育てや生活に必要なコストは

扶養控除・児童手当・ベビーシッター助成金などの社会保障制度で支えるべき領域

と位置づけていると考えられます。

「預けなければ働けない」のに、なぜ経費にならないの?

子育て中の親としては、

「預けなければ働けない=業務に必要な支出では?」と思うのが自然です。

たとえば私自身も、仕事が立て込んだときには、他府県に住む母に子どもの面倒を見に来てもらうことがあります。でも、その交通費を経費にできるか?といえば、それもできません。

なぜか。

もしこれを認めてしまうと、

「病気を治さないと働けないから治療費を経費に」

「親を介護施設に入れないと働けないから介護費用を経費に」

など、私生活と事業の境目が曖昧になってしまうからです。

税務の世界では、こうした「家庭内の事情」は、たとえそれが仕事に強く影響していたとしても、原則として“経費ではなく生活費”とみなされる**のです。

「それっておかしくない?」ママパパたちの声と税務の現実との乖離

私自身も子育てしながら働く親として、こう思うことがあります。

「キャバクラの接待は“交際費”になるのに、

仕事のために預けたベビーシッター代が経費にならない?😡(╬

どう考えても、こっちの方が経費になるはずでしょ!!」

とはいえ、税法は「売上を直接得るために要した費用」のみを経費として認めているため、現実問題としてベビーシッター代や保育費は通らないのが現実です。

「私は毎年入れてるけど大丈夫だったよ」は信じていい?

この声、よく聞きます。

確定申告書を出して認められたわけではなく、でもそれは単に「税務調査が来ていないだけ」です。

調査が入れば、ベビーシッター代が経費として否認されるリスクは非常に高い支出です。

「みんなやってるから平気」は通用しません。

日本に判例はないが、海外では裁判で認められず

実は日本ではまだベビーシッター代の経費性についての裁判例はありません。

しかしアメリカでは争われたことがあり、結論として経費としては認められませんでした。

今後ママ起業家が増えれば、日本でも判例が出る可能性はありますが、現時点では「認められにくい」と考えておいたほうが無難です。

ただし、今後経費として認められる余地が全くないとはいえません。

業務との直接関連性が明確なケースとして経費として計上する場合は、業務との関連性、必要性について説明できるように、以下の証拠資料をしっかり残しておくことが大切です。

- 利用明細・領収書

- スケジュールや業務内容の記録

- 必要性を説明できるメモなど

【西宮市在住の方向け】育児と仕事の両立を応援する補助制度も

西宮市では、働く保護者を支援する保育関連の補助制度があります。ベビーシッター代が経費にならなくても、こうした制度の活用で負担を軽くできる可能性があります。

■ 認可外保育施設利用料補助金

認可外保育園やベビーシッターサービスを利用している方に対し、利用料の一部の補助があります。

👉 詳細はこちら:

西宮市 認可外保育施設利用料補助金のページ

■ 訪問型病児・病後児保育 利用料金助成制度

病気の子どもを自宅で見てもらう訪問型保育を利用した際の費用について補助されます。

👉 詳細はこちら:

西宮市 病児・病後児保育の助成制度

💬 経費処理で迷ったら、お気軽に税理士にご相談を!

なかがわまみ税理士事務所では、freee・マネーフォワード対応の自計化サポートを行っています。

西宮市を中心に、個人事業主・フリーランスの方が「自分で収支を把握できる経理」を応援しています。

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

📅 初回相談もオンライン対応しています

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

【2025年版】自動車税・固定資産税の納付期限は6月2日|家事按分・経費処理のポイントも解説

自動車税や固定資産税って、どの勘定科目で処理するのが正解?

特に自宅兼事務所や、事業とプライベートで車を併用している個人事業主・フリーランスの方にとっては、悩ましい時期かもしれません。

2025年の自動車税・固定資産税(第一期)の納付期限は6月2日(月)です。

兵庫県西宮市では、5月上旬にそれぞれの納付書が発送されています。

freee・マネーフォワードの実際の画面を使って、間違えがちな「家事按分」や「消費税の課税区分」の注意点や、実際に筆者が使っている便利な納付方法も解説します。

※この記事は、西宮市の税理士「なかがわまみ」が執筆しています。事務所紹介はこちら

自動車税・固定資産税の経費処理、どの科目にする?

税金関連の支出をすべて「租税公課」で処理しがちですが…

🚗 自動車税 → 「車両費」にするのもおすすめ

- 自動車を事業と私用の両方に使っている方は、按分のうえで「車両費」で計上する方がわかりやすいです。

- ただし、車両費のデフォルト設定は「課税仕入」になっているので、消費税申告がある方は「対象外」に変更するのを忘れずに!

🏠 固定資産税 → 「地代家賃」でもOK

- 自宅兼事務所など、建物の一部を事業で使っている場合は、「地代家賃」などで按分して登録すると、後で管理しやすくなります。

もちろん、「租税公課」で計上するのも間違いではないのですが、家事按分から漏れてしまいがちなので、上記の科目で登録するのがおすすめです。

家事按分はルールを設定しておこう

freeeやマネーフォワードなどの会計ソフトでは、あらかじめ家事按分ルールを作っておくことで、毎年悩まず処理が可能になります。

たとえば、

- 車両費(自動車税) →走行距離に応じて 70%事業用・30%私用

- 固定資産税 → 床面積に応じて30%のみを経費

といった具合に、事業とプライベートの利用割合に応じて合理的な按分を設定しておきましょう。

実際の家事按分設定画面を解説!

実際に、筆者が使っているfreeeとマネーフォワードの家事按分設定画面をお見せします。

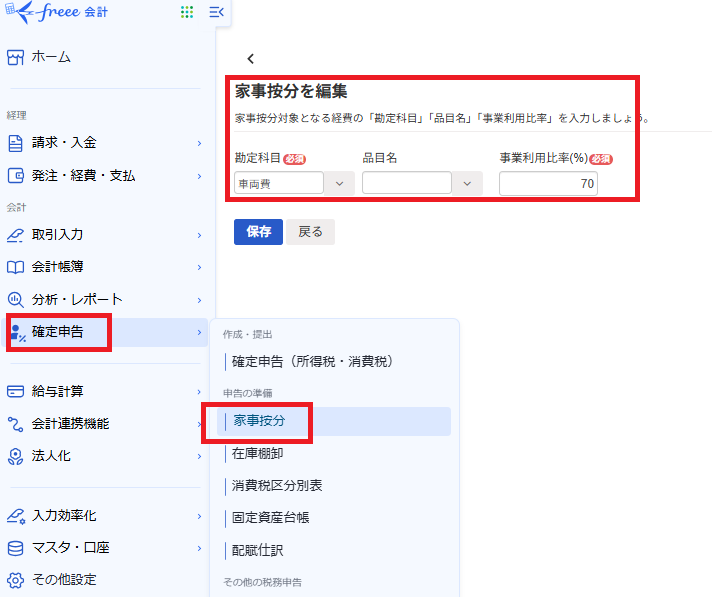

freeeの家事按分設定画面

「確定申告」の「家事按分」メニューから対象となる勘定科目を指定します。

品目名で按分することもできるので、例えばA車、B車のように異なる品目タグを使ってそれぞれ事業費率を設定することもできます。

マネーフォワードの家事按分設定

「決算申告」の「家事按分」から設定することができます。

マネーフォワードは補助科目ごとに事業利用比率をせっていすることができます。

⚠ 消費税区分は「対象外」設定をお忘れなく!

freeeやマネーフォワードでは、「車両費」や「地代家賃」などの科目を選んだとき、デフォルトで「課税仕入」に設定されてしまうことがあります。

ですが、自動車税や固定資産税は非課税取引なので、課税区分は必ず「対象外」に変更しましょう。

ここを間違えると、消費税申告でミスが生じ、税務調査で指摘されることもあります。

💰 自動車税・固定資産税の納付方法まとめ|スマホ・クレカもOK!

2025年の自動車税・固定資産税の納付期限は6月2日(月)。

西宮市では5月上旬に納付書が発送されており、以下のような方法で支払いが可能です。

ちなみに、西宮に住んでいる筆者は納付書のバーコードを読み取ってauPAYで支払いました。

【主な納付方法】

| 納付方法 | 特徴 | 経費処理のヒント |

|---|---|---|

| 🏪 コンビニ払い | 納付書を持参すればレジで支払いOK | 現金払いなので、「現金」勘定で記帳 |

| 💳 クレジットカード払い | 各都道府県の税サイトからオンライン納付可(手数料あり) | クレカ明細に反映→会計ソフトで仕訳登録 |

| 📱 スマホ決済(PayPay・au Pay など) | 対応自治体なら、納付書のバーコードを読み取るだけ | スマホ口座や連携口座と仕訳を結びつけると便利 |

| 🏦 口座振替(事前登録が必要) | 毎年自動引き落とし。うっかり忘れ防止に◎ | 通帳記帳をもとにfreee・MFで確認 |

経費処理の注意点

- freeeやマネーフォワードでは、クレカやスマホ決済との連携機能が便利です。

自動取得された明細を使って、該当の支払内容を「車両費」「地代家賃」「租税公課」などに振り分けましょう。

まとめ

- 納付期限は2025年6月2日(月)

- 西宮市では5月上旬に納付書が発送済み

- 家事按分している場合は、「租税公課」よりも「車両費」「地代家賃」での処理が管理しやすい

- 消費税申告がある方は、課税区分を「対象外」に設定するのを忘れずに

💬 経費処理で迷ったら、お気軽に税理士にご相談を!

なかがわまみ税理士事務所では、freee・マネーフォワード対応の自計化サポートを行っています。

西宮市を中心に、個人事業主・フリーランスの方が「自分で収支を把握できる経理」を応援しています。

\お気軽にお問い合わせください/

📩 お問い合わせフォームまたはLINEから

📅 初回相談もオンライン対応しています

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。

女性税理士が語る、子育てとキャリアのリアル|夜のWEB面談にも対応しています【西宮】

この記事では、上場企業の経理職から税理士へ転身した筆者が、子育てと仕事の両立に悩みながらも、自分らしい働き方を見つけていくまでの実体験をお届けします。

働くママとしての悩み、心の変化、そして現在の活動についてリアルに綴っています。

また、仕事の合間に訪れる西宮のリフレッシュスポットや、夜間対応のオンライン相談についてもご紹介します。

上場企業の経理部で働いていた日々

娘を産んだのは、まだ会社員として働いていた頃。

当時は上場企業の経理部にいて、開示資料や決算対応といった、いわゆる繁忙期はほぼ終電で変える日々でした。

育休は取ったものの、早く仕事したくて、3ヶ月で自ら「復帰します」と申し出ました。

会社に言われて…というわけではなく、自分が働きたかったから。

でも、産後は思ったよりも体も心もついてきませんでした。

独身の頃のように夜中まで残業する体力もなく、頭も回らない。

仕事が好きだから、というのもありましたが、当時は「ママだから、時短だから」と思われるのが悔しくて、意地になっていた部分があったように思います。

謝ってばかりだった会社員時代

保育園には「お迎えが遅くなってすみません」、

職場では「今日も早く帰ってすみません」。

誰も責めていないのに、自分ばかりが悪いことをしているような気持ちになっていました。

ある日、仕事帰りに保育園に迎えに行ったとき、娘の服を見て、ハッとしたことがありました。

服のサイズが全く合っていない(ズボンがずり落ちてました)、洗濯したはずなのに汚れも落ちきっていない。

「あれ、私…娘のこと、全然見れてないわ」と感じました。

なんだかその瞬間、涙が止まらなくなってしまいました。

このままの働き方は、長く続けられないな。そう思ったのを覚えています。

税理士を目指した理由

そこから少しずつ、自分の働き方を見直すようになりました。

せっかくなら、自分の得意な分野で、人と丁寧に向き合える仕事がしたい。

そう思ってたどり着いたのが「税理士」という選択肢でした。

税金の知識はもともとあったけど、もっと深く学びたい。

でも子育て中だったので、予備校には通えず、独学で資格の勉強をスタート。

娘が寝たあとや、土日に机に向かう日々でした。

無事5科目取得して税理士資格を取得。

今は西宮で事務所を構え、お客さま一人一人とじっくり向き合う、そんな仕事ができています。

自分のペースで、でも全力で

今でも、子育てと仕事の両立は「完璧にできてます」とは全く言えません。

仕事でへとへとで、夕飯は冷凍うどんの日も結構あります(笑)

でも、完璧じゃなくても、長く続けられる働き方を選んだことで、気持ちはずいぶんと楽になりました。

子連れで訪れる西宮のおすすめ公園&仕事の合間のリフレッシュ法

西宮で子育てと仕事を両立するうえで、「合間のリフレッシュ時間」って本当に大切だと実感しています。

私が実際に子連れで訪れてよかったと思う、西宮のおすすめスポットをご紹介します。

西宮市おすすめの子連れ公園

- 夙川公園

春は桜、秋は紅葉が楽しめる。オアシスロードを歩くだけで気持ちがリフレッシュされます。 - 森具公園

広場が多く、野球やサッカーなどボール遊びができます。今娘は絶賛Jボードにはまっています。仕事の気分転換にも一人でよく行きます。 - 西宮浜公園

海を感じながらお散歩できる広々とした公園。夕方は夕日がきれいで、大人にも癒しの時間になります。

こうした公園でほんの30分過ごすだけでも、午後からの作業や面談のパフォーマンスが変わってくるのを感じます。

仕事と家庭の切り替えに、自然の力は意外と効きます。

西宮には素敵な公園も多くて、空き時間に一人でプラプラしたり、娘とリフレッシュするのが習慣です。

夜のオンライン相談も受付中

もしこの記事を読んでくださっている方の中に、

「子育てしながら税理士さんに相談って、なんだかハードルが高い…」

そんなふうに思っている方がいらっしゃれば、ぜひお伝えしたいです。

私自身が子育て中なので、夜のZoom相談も対応しています。

「子どもを寝かしつけてから」「自分の時間が取れるタイミングで」

そういったご相談でも、もちろん大丈夫です。

LINEでもやり取りができるので、「ちょっと聞いてみたい」にもすぐお答えできます。

▼お問い合わせはLINEから

最後に:誰かの役に立てる働き方を

かつての私のように、

「子育ても仕事も中途半端で、自己嫌悪に陥っている」

そんなママたちが少しでもラクに、そして笑顔でいられるように。

税理士としてできることは多くはないかもしれませんが、

一番話しやすい専門家”でありたいと思っています。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。