こんにちは、なかがわまみ税理士事務所です。

親御さんが亡くなられた後、実家の処分をどうするか悩まれている方は多いのではないでしょうか。

思い出の詰まった実家を手放すのは、なかなか気が進まないものです。

でも、税務の観点から見ると、

相続から3年以内に売却することで、大きな節税メリットを受けられる可能性があります。

それが「空き家特例控除」です。

今日は、この空き家特例控除について、実務でよくあるケースを交えながら、

わかりやすく解説していきます。

このページの目次

空き家特例控除とは?最大3000万円が非課税に

空き家特例控除(正式名称:被相続人の居住用財産(空き家)に係る譲渡所得の特別控除)は、

相続した実家を売却したときに、譲渡所得から最大3000万円を控除できる制度です。

例えば、実家を5000万円で売却して、3000万円の利益が出た場合、

この特例を使えば譲渡所得がゼロになり、税金がかからないことになります。

なぜこの特例が重要なのか

実は、相続した不動産の売却で一番困るのが、取得費が分からないケースです。

親御さんが何十年も前に購入した実家の場合、

購入時の契約書や領収書が残っていないことがほとんど。

取得費が分からない場合、売却価格の5%しか取得費として認められないため、

利益が大きくなってしまい、多額の税金がかかってしまいます。

例えば:

- 売却価格:4000万円

- 取得費が不明の場合:4000万円 × 5% = 200万円

- 譲渡所得:4000万円 – 200万円 = 3800万円

- 税額(約20%):約760万円

このケースで空き家特例控除を使えば:

- 譲渡所得:3800万円 – 3000万円 = 800万円

- 税額(約20%):約160万円

約600万円もの節税になります。これが、空き家特例控除が大きな節税ポイントと言われる理由です。

主な要件をチェックしよう

空き家特例控除を受けるには、いくつかの要件があります:

- 相続開始直前まで被相続人が一人で居住していた

- 昭和56年5月31日以前に建築された家屋

- 相続から3年を経過する日の属する年の12月31日までに売却

- 売却価格が1億円以下

- 家屋を取り壊すか、耐震リフォームをして売却する

この中で特に重要なのが、3年以内の売却という期限です。

よくある質問にお答えします

Q1. 兄弟で相続して換価分割する場合は?

A. 各相続人がそれぞれ3000万円の控除を受けられます。

例えば、兄弟2人で実家を相続し、売却して現金を分けるケース(換価分割)。

この場合、兄も弟もそれぞれ3000万円の控除を受けることができます。

具体例:

- 実家の売却価格:6000万円

- 兄弟2人で1/2ずつ相続

- 兄の譲渡所得から3000万円控除

- 弟の譲渡所得から3000万円控除

換価分割は遺産分割協議書にきちんと記載する必要がありますので、注意が必要です。

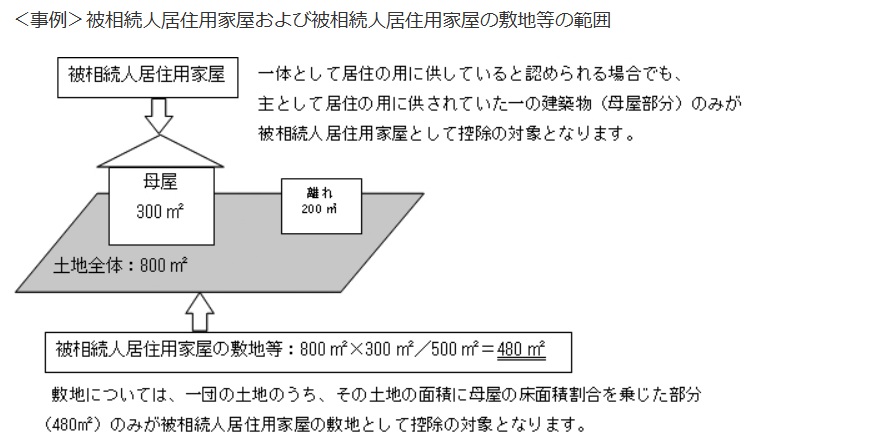

Q2. 母屋と離れがある場合は?

A. 被相続人が居住していた母屋のみが対象です。

母屋と離れがある場合、

空き家特例控除が使えるのは被相続人が実際に住んでいた母屋の部分だけ。

離れについては控除の対象外となります。

土地については、母屋の敷地として使用されていた部分が対象となります。

国税庁 「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」より引用

Q3. 取得費加算の特例とはどちらを選ぶべき?

A. 多くの場合、空き家特例控除の方が有利です。

相続した不動産を売却する場合、「取得費加算の特例」という別の制度もあります。

これは、相続税の申告期限から3年以内に売却した場合、

支払った相続税の一部を取得費に加算できる制度です。

この2つの制度は選択適用となっており、併用できません。

どちらが有利かは個別の状況によりますが

- 空き家特例控除が有利なケース:相続税が少額または相続税がかからなかった場合

- 取得費加算が有利なケース:多額の相続税を支払った場合

実務上は、取得費が分からないケースが多いため、

3000万円を丸ごと控除できる空き家特例控除の方が有利になることが多いです。

ただし、取得費加算には「空き家要件」がないため、

空き家特例の要件を満たさない場合は取得費加算を検討することになります。

3年以内の売却をおすすめする理由

思い出の詰まった実家を売却するのは、感情的にもなかなか決断できないことかもしれません。

「もう少し考えたい」 「片付けが大変で手がつけられない」 「仏壇や思い出の品をどうしようか」

そういった気持ちは、とてもよく分かります。

でも、税務の観点から見ると、3年という期限は意外とあっという間です。

相続手続きや遺品整理に時間がかかり、気づいたら期限が迫っていた、というケースも少なくありません。

3000万円の控除を受けられるかどうかで、数百万円の税負担が変わってきます。

これは決して小さな金額ではありません。

もちろん、税金だけで判断すべきではありませんが、税制上のメリットを知った上で判断することが大切です。

注意点とまとめ

空き家特例控除は非常に有利な制度ですが、要件が細かく、書類の準備も必要です:

- 被相続人居住用家屋等確認書を市区町村で取得

- 耐震基準を満たす証明書または取り壊し

特に初めて相続を経験される方にとっては、手続きが複雑に感じられるかもしれません。

当事務所では、空き家特例控除の適用可否の判断から、

必要書類の準備、確定申告まで、トータルでサポートしています。

「うちの実家は対象になるのか」 「今からでも間に合うのか」

そんな疑問やお悩みがありましたら、ご相談ください。

一人ひとりの状況をしっかりとお伺いして、最適な方法をご提案いたします。

なかがわまみ税理士事務所

お問い合わせはお問い合わせフォーム、またはLINEからお気軽にどうぞ。

オンライン面談も対応しておりますので、遠方の方もお気軽にご相談ください。

当事務所では、クラウド会計を活用した効率的な記帳や、日々の経営に寄り添う節税提案を行い、お客様の大切なお金をしっかり守ります。税務調査の際にも、お客様の立場に立ってしっかり対応いたします。

兵庫県西宮市を拠点に、JR西宮駅・阪神西宮駅周辺をはじめ、夙川、甲子園、苦楽園口など、西宮市内のさまざまな地域で事業を営む皆さまをサポートしております。大阪市や兵庫県内はもちろん、全国からのご相談にも対応しています。

LINEからのお問い合わせも受け付けており、事前にご予約をいただければ時間外のご相談も可能です。お困りの際は、どうぞお気軽にご連絡ください。