このページの目次

法人が支払う税金にはどんなものがある?

中小企業に課税される主な税金は下図の通りです。

(大企業にのみ課税される税金は除いています。)

| 税目 | いつ払う? | どれくらい払う? | |

| 1 | 法人税 | 決算の2か月後 | 利益×(23~33%) ※ 年800万までは約23%、800万超は33%程度 ※ 赤字でも均等割(およそ7万程度)はかかる |

| 2 | 法人県民税・市民税 | ||

| 3 | 消費税 | 預り消費税 ― 支払消費税で計算 | |

| 4 | 源泉所得税 | 毎月 or 半年ごと | 給与から天引きした金額 |

| 5 | 住民税 | ||

| 6 | 社会保険料 | 毎月 | 給与支給×30%程度 (会社・従業員折半) |

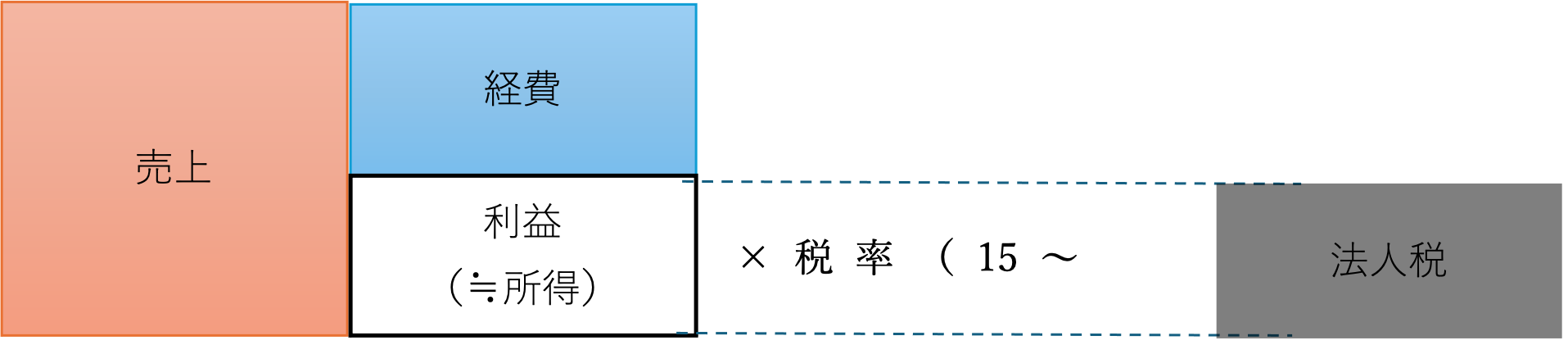

1. 法人税

計算方法

個人の事業にかかる「所得税」と似ている税金なので、イメージしやすいと思います。

税率は、所得800万まで15%、800万超は23%

(2. の法人県民税・市民税と合わせると、800万までは約23%、800万超は33%)

いつ納付する?

決算終了後2か月以内に納付。

3月決算法人であれば、2か月後の5月末までに納付しなければいけません。

2. 地方県民税・市民税

本店を登記していたり、事業所がある県・市に支払う税金で、1. の法人税とあわせて計算・納税します。

個人と異なる点としては、赤字であっても必ず「均等割り」がかかる点です。

自治体によって異なりますが、おおよそ県2万円、市5万円程度です。

3. 消費税

法人税と異なる点としては以下のような点があります。

- 税額の計算方法がいくつか選べるが、選ぶ方法によりかなり税額が変わる(計算方法によっては還付になる場合もあれば、納付になる場合もあるほど差が大きい)

- 専門知識がないと税額が計算できない

計算方法

2つの種類があります。

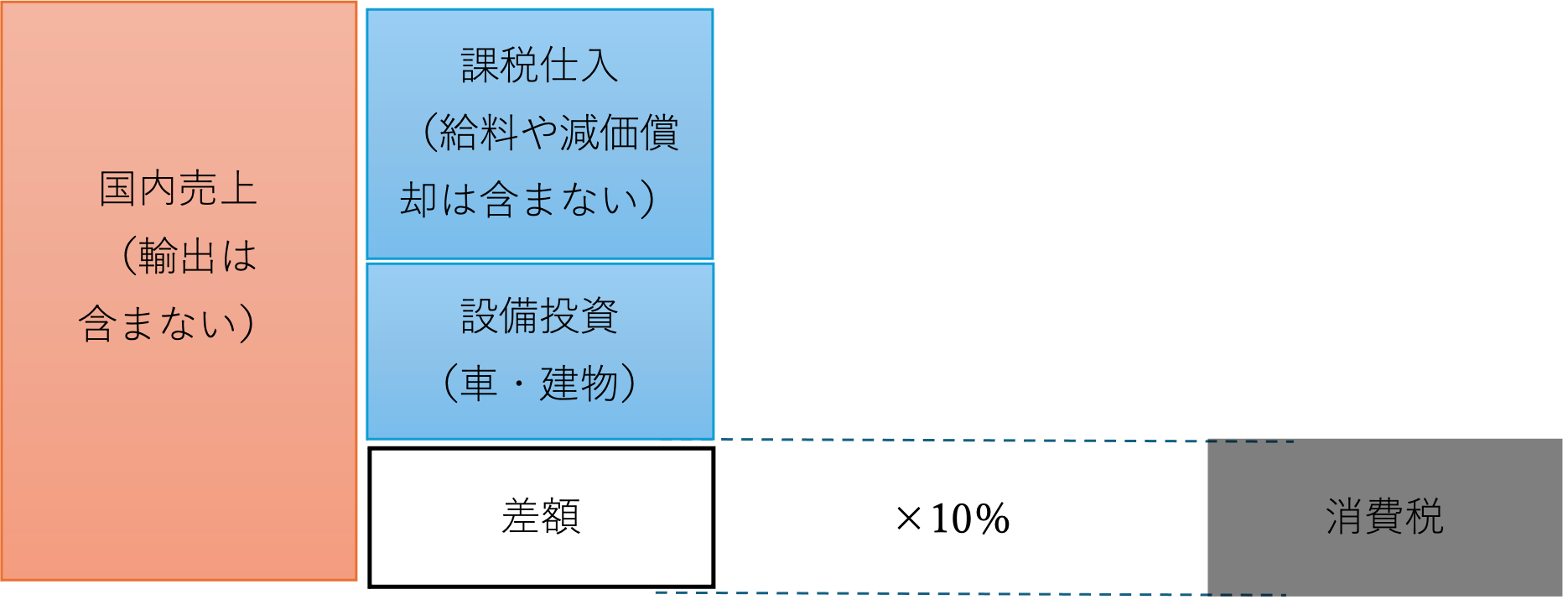

① 原則課税

簡単に、原則課税を図示すると以下の通りです。

上の法人税の図と比べると違いが判ると思いますが、単に利益に税率をかけるわけでありません。

法人税と異なり、給料や減価償却費は経費にならないため、黒字であっても多額の消費税がかかることもあります。

一方、輸出メインのビジネスであれば、還付を受けることができます。

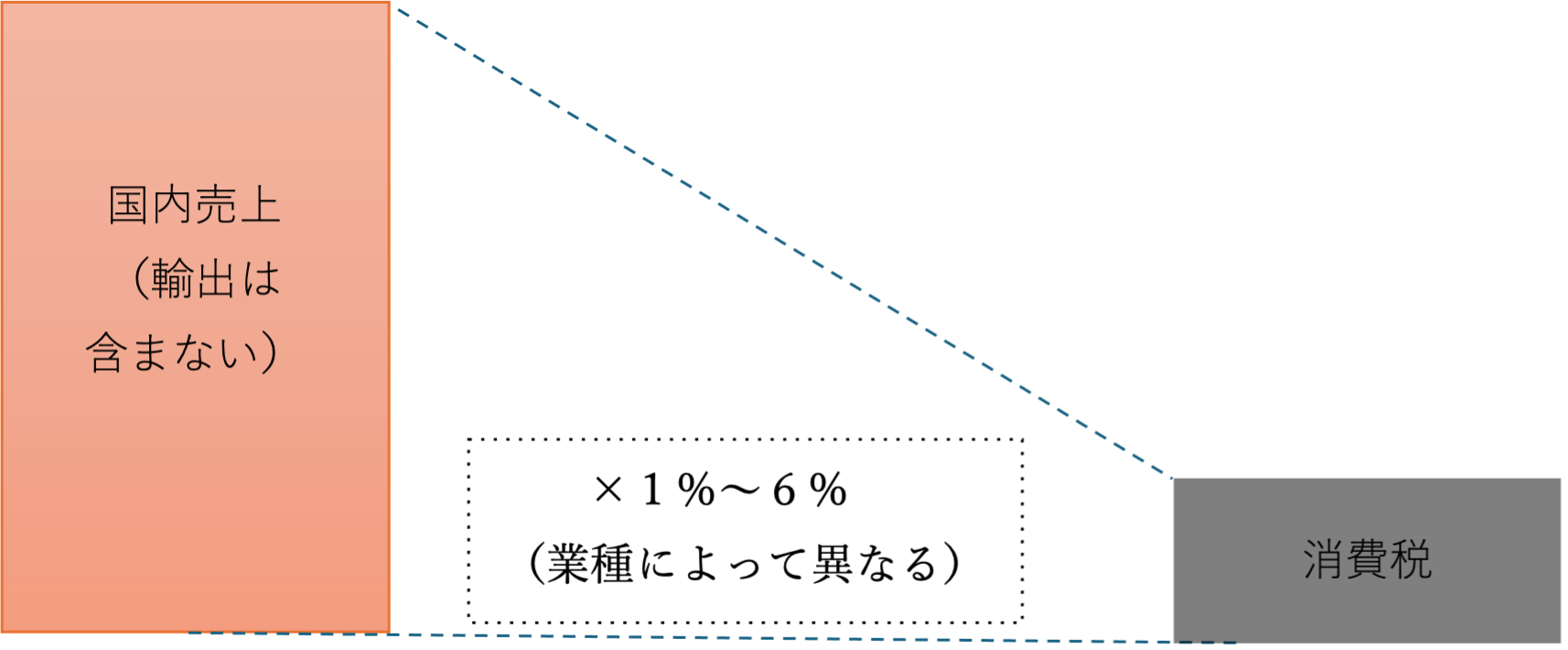

② 簡易課税

売上5000万円以下の小規模な事業者に認められているのが「簡易課税」で、業種によって売上の1%~6%の税金を払います。

原則課税の場合、一つ一つの取引の帳簿について「税区分」「インボイス番号の有無」「税率」などを記帳する手間がありますが、簡易課税の場合は記帳が大変省力化できます。

一方、原則課税と異なり、大きな固定資産を購入する場合であっても還付されることはなく、必ず納付になります。簡易課税を選ぶと2年間は原則課税に戻せませんので、将来の設備投資計画をもとに税理士さんにシミュレーションしてもらうのが良いと思います。

違いをまとめると次の通りです。

| 原則課税 | 簡易課税 | |

| 計算方法 | (国内売上―課税仕入―設備投資)×10% | 売上×1~6% |

| どんな人にお勧め? | 輸出事業、赤字、設備投資が多い | 黒字、役員報酬や給料多い、手間をかけたくない |

| 記帳方法 | 手間がかかる | 簡単 |

4. 源泉所得税

法人が、従業員に給料を支払ったり、士業に報酬を支払った場合は、「源泉所得税」を差し引いて支払うので、後日会社が税務署に支払わなければなりません。

原則として、給与支払いの翌月10日までに支払わなければなりませんが、従業員10人以下の規模の法人は、あらかじめ「源泉所得税の納期の特例の承認に関する申請書」を出しておくと、年に2回の納付で済むので、ぜひ提出しておきましょう。

5. 住民税

4. の源泉所得税と同様に、給料から天引きした「住民税」を、会社が預かって代わりに納付します。

住民税は、会社が天引きして納付することも求められています(=特別徴収といいます)が、実態として規模の小さい会社は、従業員自身が納付(=普通徴収)している場合も少なくありません。

| 特別徴収(原則) | 普通徴収 | |

| 概要 | 会社が給与から天引きして納付 | 従業員自身が納付 |

| 納付方法 | 5月ごろに会社宛てに1年間分(6月~5月)の納付書が送られてくる | 従業員のもとに納付書が送られてくる |

| 納付期限 | 原則毎月10日(申請を出せば半年に1回でOK) | 年4回 |

6. 社会保険料

正確には税金ではありませんが、経営者からすると同じような感覚だと思います。

目安として、給料の30%を支払いますが、労使折半のため、半分は会社負担、残り半分従業員給与から天引きして、まとめて会社から納付します。