6月25日のYahoo!ニュースで、

「『大悟の芸人領収書(日本テレビ)』のなかで、芸人が税務調査をうけて、あなたの芸人としての収入が少なすぎて我々はあなたを芸人とは認めませんと言われた」という記事が掲載されていました。https://news.yahoo.co.jp/articles/8bc506da0999bf9b69083a4e72298fe6c6cf4647

なぜ税務調査で芸人を認めるかどうかの話になるの?!と不思議に思われたかと思いますが、実は【本業の収入なのかどうか】というのは税務調査の重要な論点です。

今日は、それをまじめに解説してみたいと思います。

このページの目次

1.本業なら事業所得、副業なら雑所得

ニュースのなかで税務調査官が、「芸人と認めません」といったのは、つまり、「芸人を本業として事業所得して申告していますが、芸人で生計が成り立っていないので、到底本業とは認められません、雑所得として申告しなおしなさい」ということです。

原則として、本業なら事業所得として申告し、副業なら事業所得として申告する必要があるため、このように税務調査で指摘されたのだと思います。

一見、事業所得として申告しようが、雑所得として申告しようがあまり変わらない気がしますが、なぜこのような違いがあるのでしょうか?

2.事業所得なら、なにがお得?

①ほかの所得(給与所得等)と損益通算できる

事業所得の赤字は、給与所得などと損益通算できます。

この芸人さんはアルバイトで年間200万円ほど収入を得ている一方、芸人としてはほとんど収入がなく(年間3万円‼)、コント道具やらなんやら経費はいろいろかかるので、芸人としては大赤字だったのだと思われます。このような場合、給与所得の黒字と、芸人としての事業所得の赤字を通算して申告していたため、目を付けられたわけです。

★なぜ雑所得(副業)はほかの所得と通算できない?

もしなんでもかんでもほかの所得と通算できることになってしまうと、どうなるでしょうか?

例えば、ほとんどお笑いライブなどの活動もしていないけど「ネタを書いているから芸人です」と言ってしまえば、自分の買ったお笑いライブのDVDやコント用の変装道具等あらゆるものを経費として落とす人もでてくるかもしれません。

ですので、税務署としては「本業としてその人が全力で取り組んでいる事業で赤字が出た場合には、特別にほかの所得と通算してあげるけど、片手間・小遣い稼ぎ程度にやっている副業で赤字が出てもそれは認めませんよ」というルールにしているわけです。

②青色申告の特典を受けられる

青色申告65万円控除、30万円の少額減価償却資産の特例、専従者給与、純損失の3年繰越など、様々な青色申告の特典を受けることができます。

雑所得の場合は、このような特典を受けられないことに加え、事業所得(青色申告)と異なり家事関連費(プライベートと事業共通する費用)を経費として計上できるハードルが高い(原則として事業割合が50%を超えないものは計上できない)ため、経費にできる範囲が事業所得より狭くなることがあります。

3.本業か副業かは、どう判断するの?

さて、この事業所得(本業)か、雑所得(副業)の判断は実はよく税務調査で揉める点です。

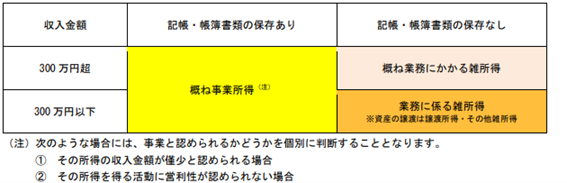

これまでは「実質判断」するしかなかったのですが、判断が難しすぎるという声をうけて、2022年改正されて年収の金額も判断要素の一つになりました。

※出展:国税庁資料より抜粋https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/kaisei/221007/pdf/02.pdf

結論としては

・きちんと記帳をしていれば事業所得でOK

・年間収入が300万円超あれば事業所得としてOK

ただ、これはあくまで原則であって、帳簿を保存していたとしても、

①所得の収入金額が僅少(メインの収入の10%未満)

②所得が例年赤字続きで、その赤字の解消努力が見られない

ような場合は雑所得とすることとしています。

この芸人さんの場合は、調査官が芸人ライブに実際に見に行き、「全くウケていなかったです。でも最後まで汗を流してネタをやる姿。我々税務署は、あなたを芸人と認めます」と言われ、本業(事業所得)として認められたそうです。

この芸人さんは、年収3万円で、アルバイト収入からみてもかなり金額僅少ですので、形式的なルールからすると雑所得として税務署が判断してもおかしくはないと思います。

ただ、実は、過去の裁判例では、「その事業に時間的・精神的に力を注いでいるか」ということも一つの大きな判断要素でした。今回は、税務調査官が、わざわざライブまで見に行って、その芸人さんが片手間ではなく、全力で芸人の仕事をしていると認めたのだと思います。(記事を読んでウルっときたのは私だけ?笑)